美联储一系列紧急操作说明公共卫生事件正成为测试美联储10年来的规划、监管、研究以及反思,是否已经让金融系统变得足够坚韧,能够抵御重大冲击,且担负起救援重任的试金石。

尽管周一股市继续下挫,但美联储紧急应对能否成功将会在未来几周逐步体现,市场需要观察美联储承诺要保持运转的整体金融市场、那些可能难以承受创纪录债务负担的公司,以及随着收入和工资枯竭而向当地银行求助的小商店和家庭能够顺利度过难关。

美联储主席鲍威尔周日推出计划,称这些计划将提供全方位帮助,但密切关注美联储的分析师和经济学家认为,眼下最好的希望也不过是,在疫情得到控制的同时,经济成长只是短暂大幅滑坡,并随着全国经济活动的恢复能迅速反弹。

当前局面拖得越久,美联储面临的压力就越大

现在的局面拖得越久,就越有可能导致大规模裁员以及超出美联储预想的问题,比方说,超出大型银行常规“压力测试”中所预想的问题。

PGIM Fixed Income的首席经济学家Nathan Sheets说,“这是一场急剧深度实质冲击,并在供应端传播开来,之后又出现严重的需求冲击和金融条件明显收紧的情况,”美联储和其他央行觉得这三重灾难将导致经济在4月至6月期间萎缩。Nathan Sheets也曾在美联储和美国财政部担任过职务。

他表示,最终冲击将取决于“在企业快要或是必须要大批裁员前,问题能否得到解决。”裁员的结果将会波及银行业,比如,企业债务、家庭房屋贷款和其他类型的贷款是否开始变成坏账。

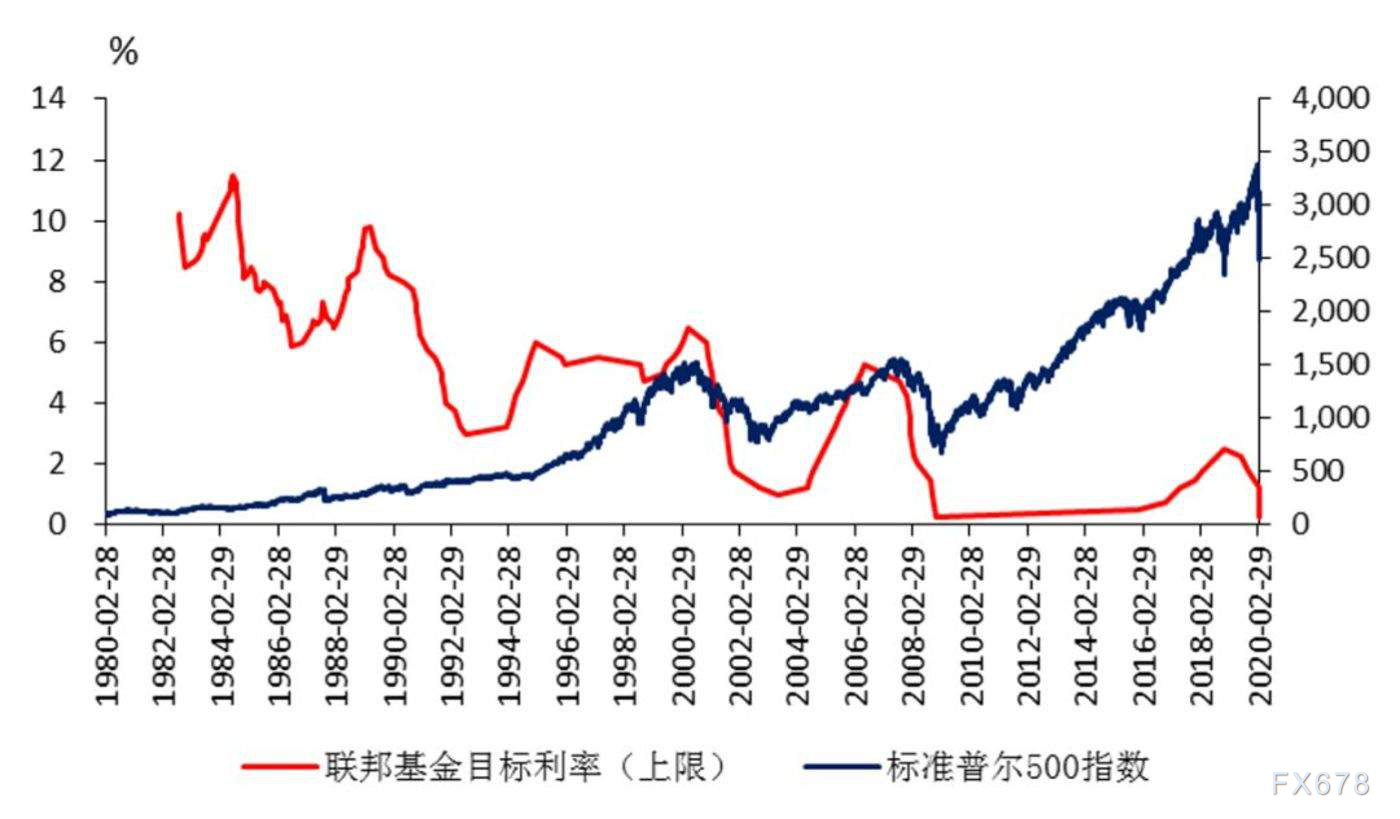

可就在这种情况在失业率等核心经济数据中得到反映之前,快速发展的危机已经将经济前景撕出一个大洞,以至于美联储和其他央行周日(3月15日)直接上演金融危机时期的剧本:降息至零水准,大规模购买债券,并采取措施维持全球的美元流动性。

流动性释放无效是导致美联储紧急降息100点的关键因素

经济政策制定者最初觉得他们能避免采取那种回应的必要性,因为美国方面认为公共卫生事件对于美国的影响微乎甚微。

但是显然决策者的立场已经发生了改变,鲍威尔周日称经济面临“重大”风险,在出现前所未有的局面,很多公开活动因公共卫生原因被叫停。

活动和旅行取消导致酒店、体育和娱乐行业停摆。各大城市要求酒吧和餐厅停业,美国联邦疾病控制和预防中心(CDC)要求避免50人以上的聚会。非食品类零售门店人流骤降,港口和铁路货运减少。

基于此美联储释放了1.5万亿美元的流动性,试图挽救暴跌的股市。但一级交易商表现十分谨慎,在3月12日展开的3月期回购操作中,一级交易商只提交了784亿美元的投标单。

而在3月16日的3月期和1月期回购操作中,一级交易商的认购额更低,分别只有170亿美元和240亿美元,远远低于5000亿美元的额度上限。面对市场的剧烈波动和交易商的被动局面,美联储痛下决心,选择直接入市干预,这就有了后来紧急降息100点的举措,

一个指标显示出目前美国金融市场的流动性状况已经快速恶化,彭博金融状况指数已经跌破近10点来的低点,逼近2008年的金融危机时刻。

道明证券(TD Securities)全球利率策略主管Priya Misra表示:“我们的看法已经从暂时性地增长冲击转变为‘情况有多糟糕’,乃至‘会演变为其他危机吗?”“我们认为,情况正在发生变化,从暂时性地供应面冲击转变为更长期地需求冲击,乃至融资冲击。”

美联储自从金融危机以来一直在未雨绸缪,但是这次似乎提前耗尽了政策空间

自上次经济低迷以来,美联储一直在未雨绸缪。2007-09年的金融危机促成了对于监管规定的全面检讨,要求银行业持有更多资本和现金,以证明他们在冲击中能够存活下来。

美国最大的金融机构估计持有4.2万亿美元的股票和流动资产,在此情况下,鲍威尔周日表示,他和其他监管机构“鼓励银行业向家庭和企业放贷时动用他们的资本和流动性缓冲。”

鲍威尔周日说,疫情可能造成的冲击以及公共健康应对“尚属未知”,而且非常不确定,因此美联储官员已经取消了原定于本周公布的经济预测。

尽管美联储竭力的想要通过释放流动性来应对疫情冲击,但是市场担心的是美联储是否有些操之过急了。因为经济的影响尚未完全显现,但是美联储紧急降息100点使得利率基本接近0,这使得美联储的政策空间极为有限。

但是多数机构认为美国经济将在二季度遭遇真正的冲击,预计二季度GDP将录得负增长。

高盛周日在报告中称,目前预期今年第一季美国国内生产总值(GDP)将零增长,此前预估为成长0.7%。预期第二季增长率将萎缩5.0%,前值为零增长。高盛将美国第三季经济增长预估由前值1%上调至增长3%。

美联储还有什么弹药可以动用

眼下市场将关注美联储将实施何种政策工具以应对可能存在的冲击,这也足以证明美联储是否已经使得美国的金融系统更具韧性。

分析人士认为,美联储可能还存在这几张牌可以打。

1、负利率或是最后的选择

尽管鲍威尔在此前的多次公开场合强调,负利率在美国不会成为合适的政策,因为该政策会对银行体系造成剧烈冲击。

但如果迫不得已,有欧洲央行和日本央行的尝试在先,负利率依然会成为美联储的备选方案。

2、前瞻指引和扩表仍有空间

2008年金融危机期间,美联储扩表超过万亿美元。而此次,鲍威尔也表示流动性工具力量充足,包括已经公布的7000亿美元扩表,对应购买5000亿美元国债和2000亿美元MBS,而对国债和MBS的购买,分别意在支持政府扩张和居民部门的稳定。此前美联储方面还表示,将在4月底之前在进行10次回购操作,预计总共释放5.4万亿美元的资金。

但是此前交易商对于回购操作的谨慎投标意味着持续释放流动性效果有限。而美联储在2008年足足降息了5%才使得美股在一个季度后企稳,本轮降息的力度显然也不够,这意味着即使前瞻指引和扩表仍有空间,但是效果可能并不理想。

3、部门乃至国际协同政策

2008年金融危机期间,美国财政部与美联储协同曾推出了7000亿美元的紧急经济稳定法,对房利美和房地美以及金融机构进行直接救助。

历史总是惊人的相似。3月16日美股大跌,在标普500指数的11个主要板块中,房地产板块表现最差,崩跌16.5%,创下2009年以来最大单日百分比跌幅。

白宫经济顾问库德洛表示,白宫和国会已制定了约4000亿美元的经济纾困措施,未来还打算再增加一倍至8000亿美元。美国航空业请求580亿美元的拨款和贷款,以及暂时减免各种税项。这意味着美国财政部和美联储将再次联手出台一系列应对措施。

与此同时美国也再和其他国家协同合作,比如此前的G7财长和央行行长联合声明。美联储可能会寻求和其他央行展开合作,比如此前全球六大央行联手提供三个月期美元信贷安抚市场。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号