分析人士指出,自从本周二澳洲联储纪要讨论降息问题以来,澳洲一系列数据都表明澳洲联储将不得不实施降息。除了日内失业率数据外,周三公布的薪资数据也表明澳洲通胀疲软,澳洲联储离政策目标渐行渐远。

同时美元强势也对澳元构成压力,如果近期澳洲经济数据走坏,可能会对澳元兑美元进一步构成压力。

日内最低触及0.6630,短时间是一个较强的支撑,若跌破将测试0.6600关口,这是一个中期的多空分水岭,若跌破预计澳元有测试2008年10月至2009年3月密集成交点位0.6350的可能。

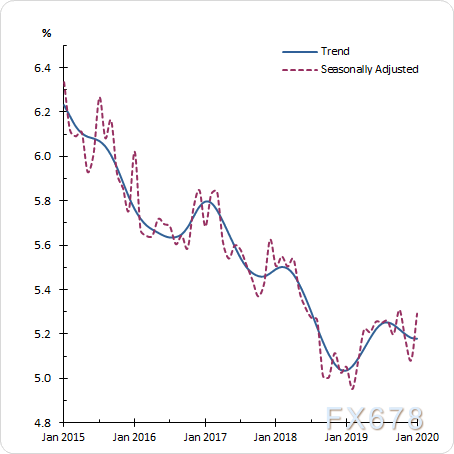

失业率升至四个月高点

周四公布的澳洲1月就业数据显示,澳大利亚1月就业人数增长了1.35万,好于预期的1万。但失业率从5.1%升至5.3%,差于预期的5.1%,为2019年10月以来的最高水平。

失业率的上升在一定程度上偏离了澳洲联储的预期,即在2021年下降至4.75%之前,会维持在5.00-5.25%区间内,暗示澳洲就业市场出现恶化的迹象。

同时考虑到近期全球公共卫生事件等不确定性因素对于经济的影响尚未完全显现,如果澳洲经济受到拖累,且近期澳洲大火也打击了市场的信心,这可能会加剧澳洲经济复苏的压力。

澳洲联储4月降息预期升温

部分投资者认为市场可能反应过度了,但是分析人士指出,在此前澳洲联储在纪要上讨论降息之后,近期一系列的经济数据实际上都是澳洲联储考虑的因素,尤其是通胀和就业数据这块。

此前澳洲联储表示,澳通过汇率、家庭现金流量和住房市场渠道对货币政策施加影响都是有效的,暗示澳洲联储仍有降息的空间,但是因防止降息可能导致借贷激增和打击依靠储蓄消费的人群信心,因此澳洲联储仍选择短时间按兵不动,以寻找更多的线索。

但是日内公布的就业数据显示澳洲经济依旧疲软,可能需要更多的刺激措施以防止经济的进一步下滑,因此使得市场对于澳洲联储4月降息的预期迅速升温,这是日内打压澳元的关键因素。

澳洲联邦银行表示,澳大利亚1月就业市场报告强化了澳洲联储4月将现金利率从0.75%下调至0.50%的几率,澳大利亚1月季调后失业率上涨0.2%至5.3%,经济学家预计未来数月失业率将进一步上升,虽然失业率上升,但全职就业岗位增加4.62万;澳洲联储也可能在3月降息,可能会利用3月货币政策会议为4月降息做铺垫。

薪资增速疲软,越来越多数据指向澳洲联储无法实现政策目标

实际上不仅是失业率上升令市场担忧情绪回升,周三(2月19日)公布的疲软的薪资数据也暗示就业市场出现了一些下行的风险。

周三公布的数据显示,澳洲四季度季调后薪资价格指数季率录得0.5%,持平于前值,且符合预期值,同时年增长率保持在2.2%。但是2019年下半年平均薪资增速只有2.1%,低于2.2%的全年平均水平,这说明2019年下半年工资增速略有放缓。相比较之下,2018年下半年为2.3%,也暗示自2019年以来澳洲经济陷入困境。一般而言,薪资增速加快,说明经济良好,市场提供的岗位较多,因此推高薪资。

分析人士表示,薪资增速疲软可能意味着通胀也存在下行的风险。

在本周二公布的会议纪要上,澳洲联储表示是否需要进一步的降息将很大程度上取决于澳洲联储通胀和失业率目标的进展状况。

但澳洲联储在2月7日的《货币政策声明》中发布的预测表明,到2022年6月,经过调整的平均通胀率到那时将仅达到2%,依然未达到政策目标2.5%,这意味着货币政策的效果可能无法达到澳洲联储的预期。基于此,澳洲联储承认,在目前的政策环境下到2022年年中,它将无法实现通胀和失业率目标,这也提升了市场对于澳洲联储降息的预期。

西太平洋银行目前的预测显示,工资通胀将在这个低迷的水平附近徘徊,2020年将增长2.3%,2021年将增长2.2%。疲弱的工资通胀看来仍将对经济增长构成明显的逆风,而且在某种程度上,它将更牢固地嵌入人们的预期之中,成为政策制定者日益棘手的问题。

美元持续走强也打压澳元

另一个导致澳元下跌的因素是美元的走强。

澳元此前一直被市场视作是高收益货币,不过随着澳洲联储三次降息至0.75%,澳元的吸引力已经明显下滑,同时市场预期澳洲联储未来将进一步下调至0.5%,这更增加了美元的吸引力。

隔夜的美国经济数据显示,美国1月房屋开工的降幅小于预期,建筑许可升至近13年高位,显示楼市持续走强,可能有助于维持史上最长的经济扩张保持在正轨上。同时美国1月PPI月率创2019年3月以来最大涨幅,美国1月PPI年率创逾2019年4月以来最大涨幅。

强劲的楼市和通胀数据业也进一步强化了市场对于美联储按兵不动的预期,因此推动美元刷新三年高位至99.8655。

丰业银行策略师Shaun Osborne表示,即使美元大范围的涨势看上去非常过度,但在公共卫生事件继续威胁经济活动及信心之际,美元仍可能受到更大支撑。这意味着美元短时间将维持强势,如果近期澳洲经济继续走坏,澳元存在进一步回落的风险。

北京时间16:30,澳元兑美元现报0.6632,跌幅0.64%。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号