目前,美联储对通胀的容忍度正在上升,美联储在2019年讨论过更改“通货膨胀目标制”,将其改为“周期目标制”,即在一个经济周期内,实现2%的平均通胀率。在这个框架下,经济不景气时通胀低于2%,经济景气时通胀高于2%,都是可以被接受的。

不过美联储今年最大可能的降息日期应该是在今年下半年,当前诸多美联储官员近期的讲话都表明,在2019年连续三次降息之后,现在美联储还处在观望状态。但是对于扩表和QE,市场存在一定的分歧。

有观点认为,随着利率和通胀回升,美国非金融企业存在违约率提升的风险,因此美联储会在2020年6月底结束扩表并重启QE,以此来压低长端收益率,从而缓解企业的债务风险。

特朗普再度抨击美联储要求其降低利率

美国总统特朗普再次批评美联储,表示为了给美国的债务再融资,他希望利率下降。特朗普在瑞士达沃斯接受采访时说,德国和“其他国家”以一种“正面的方式”实行负利率。

特朗普称,“我想知道那些买的人是谁。好吗?那些在德国买进的人是谁?他们在德国投资,最终一段时间后钱却变少了。我一定要找到这些人。由于美联储,我们付出的利息高于其他国家,如果我们以前也少付钱,我会这么做,我会还清很多债务。”

特朗普明确指出,“我希望利率降低的,坦率地说原因之一就是,我想为债务再融资并还清债务。”

特朗普在谈到美国GDP时表示,“如果美联储没有大幅加息,我认为GDP将接近4%。而且道琼斯指数可能会再增加5000至10000点。但是当美联储提高利率时,他们成为了股市的杀手。这是一个大错误。”

特朗普认为,如果美联储在2019年降息三次之前没有如此迅速地加息,那么股市将甚至高于已经创纪录的高点。他此前一再指责美联储及其主席鲍威尔过快加息。特朗普在2017年11月提名鲍威尔为美联储主席,美联储在2018年加息了四次。

经济学家认为美国经济比去年更稳固

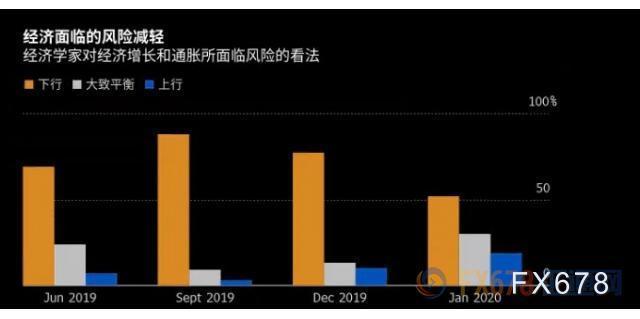

这可能是由于贸易紧张局势缓和以及脱欧不确定性有了明显的解决方案。接受调查的经济学家中,表示通胀和增长面临下行风险的受访者比例从12月的77%下降至52%。

此外,经济学家的中值预期是,美联储被迫在2020年将利率降至零(一种衰退情境)的可能性从20%降至15%

美联储今明两年料维持利率不变,到6月份停止购买国库券

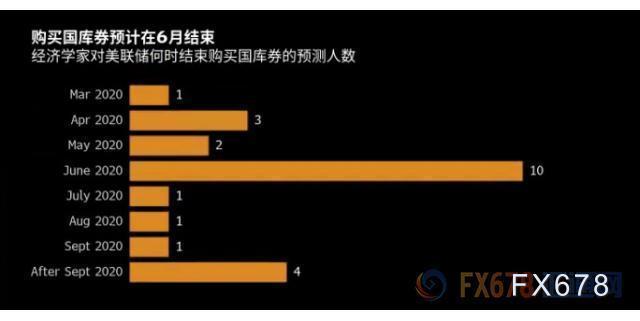

根据外媒对经济学家的调查,美联储决策者将在今明两年保持利率不变,并且到6月份时将停止增加银行准备金的操作。

在1月21日至23日的调查中,28位受访者的平均预测显示,直到2022年联邦基金利率才会出现变化,与12月份类似调查的平均预期相同。美联储基准利率的目标区间目前为1.5%-1.75%。

美联储官员将于1月28日至29日在华盛顿举行会议。在上一次联邦公开市场委员会会议之后,美联储主席鲍威尔明确表示,除非对经济前景的评估出现重大变化,否则不会调整利率;

经济学家对美联储何时停止购买国库券有广泛的预测,不过预计2020年6月份的比例最高,占43%。受访者绝大多数都预计官员会逐渐减少每月的购买量,而不是突然停止。

自10月以来,美联储每月购买600亿美元的国库券。去年9月份,隔夜融资利率意外飙升,罪魁祸首被归咎于银行准备金不足。联邦基金利率也短暂偏离目标区间。此后,美联储通过购买国库券所投放的现金缓解了准备金短缺。为了确保充足的准备金供应, 美联储表示购买国库券将至少持续到第二季度

华尔街人士和投资者均看涨本周金价

上周全球最大的黄金支持的交易所买卖基金SPDR Gold Trust的持股量上升0.2%,至900.58吨重新收复900吨关口,暗示市场的黄金买需仍在增加,这将继续对黄金构成支撑。

道明证券大宗商品策略师丹尼尔·加利(Daniel Ghali)表示,目前市场的共识是美联储将维持利率不变。CME FedWatch工具显示利率维持当前水平的可能性为87.3%,加息幅度为25个基点的可能性为12.3%。

一些分析师认为,美联储在声明中或鲍威尔的新闻发布会上倾向于鸽派立场。

加利表示,美联储将消除市场对于近期可能会逐渐回归加息路径的预期。相反,他可能会进一步暗示美联储仍将在未来一段时间继续维持宽松的货币政策。基于此,预计2020年仍将有一次降息,这将对金价构成支撑。

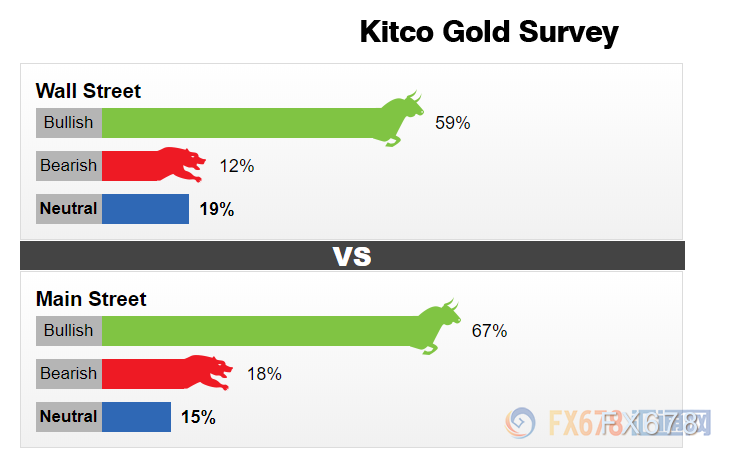

金拓黄金市场调查显示,华尔街人士和一般投资者继续看涨黄金,因全球经济增长的不确定性可能继续引发黄金的买需。参与调查的18位华尔街人士中,10名即59%认为黄金将上涨。2名即12%认为黄金下跌,5名即29%认为将横盘整理。

789名一般投资者参与了市场调查,共有525名,即占67%认为黄金将上涨,另有145名即18%认为黄金将下跌,119名即15%认为黄金将横盘整理。

截止北京时间15:0,1578.44美元/盎司,日内涨幅0.44%。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号