因周一美国上涨,且黄金一度触及近7年高点,这使得部分黄金短线多单获利了结,因此使得黄金回落。

但是总体而言,地缘局势持续升级仍将继续支撑金价。同时因地缘局势加剧了全球经济复苏的不确定性,市场对于美联储降息的预期也小幅的升温,因此从长期看,黄金走势依旧偏多。

短时间黄金关注1550美元支撑,同时也是60小时均线附近,若跌破需警惕可能进一步下探1535一线附近,这个位置是前期重要压力。上方关注1568.25美元,为30小时均线所在的位置,若收回黄金将回归多头排列的技术形态有望支撑金价再度走高。

日内还需关注美国的ISM非制造业PMI数据以及工厂订单数据。

美国股市上涨使得部分黄金短线多单获利了结

美国股市周一收高,从上周五的跌势中反弹,投资者未理会围绕中东紧张局势升级的担忧,Alphabet和其他互联网公司股价上涨。道琼斯工业指数上涨68.5点,或0.24%,报28703.38点。标普500指数上涨11.43点,或0.35%,报3,246.28点。纳斯达克综合指数上涨50.70点,或0.56%,报9071.47点。

同时美国周一公布的一份行业报告显示,12月MARKIT服务业采购经理人指数(PMI)终值为52.8,高于初值52.2,且触及去年7月以来最高。欧元区的调查报告则显示区内企业活动在去年底依然接近停滞,因服务业活动增长只是部分抵消了制造业的持续下滑。12月欧元区综合PMI终值为50.9,较11月50.6仅略为上升。12月服务业PMI终值从11月的51.9升至52.8,高于初值的52.4。

受美国股市走高和美欧数据小幅改善的影响,部分短线黄金多头获利了结。此前黄金快速拉涨引发大量短线多单涌入,随着黄金创出了近7年高位, 部分短线多单抛售,这使得黄金出现了回落。

分析人士表示,历史表明,在较高的波动性下价格的大幅上涨往往意味着产生短期头部,并将持续一段时间。但是,对于长期的黄金投资者来说,随着近期黄金的大幅上涨并突破了关键的技术阻力区间,这意味着未来几周甚至几个月黄金仍有进一步上行的空间。

沃尔什贸易公司(Walsh Trading)商业对冲联合总监肖恩·卢斯克(Sean Lusk)表示黄金近期可能会回落,特别是如果一些交易商为了在周五公布的非农数据之前锁定利润而进行抛售的话。他进一步指出,市场上已经有很多多头或看涨交易者,如果近期黄金有所回落,他会寻求逢低买入。

地缘局势仍在发酵,黄金下方支撑依旧明显

尽管周一黄金自近7年高点出现了逾20美元的回落,但是地缘紧张局势仍在发酵,黄金总体走势依旧偏多。

美国国防部长埃斯珀周一表示,美国没有从伊拉克撤军的计划。此前有报道称一封美国军方发出的信函,通知伊拉克官员有关重新安置部队的信息,为撤离伊拉克做准备。

当被问及这封信函时,埃斯珀说,“还没有任何撤出伊拉克的决定。”他还补充说,也没有发布任何准备撤离的计划。美军一名高级官员对记者说,这封措辞不当的文件草稿原本只是要强调美军会加强行动。

一名美国官员透露,巴丹两栖戒备群已奉命从演习区域地中海向波斯湾开进。

欧洲外交人士表示,参与签署2015年伊核协议的欧洲各方本周可能启动一项争端解决进程,或将导致联合国重新对伊朗进行制裁。

当被问及这是否意味着会触发一种机制,可能导致对德黑兰重新实施国际制裁时,这位外交官表示,“这种可能性越来越大,但尚未决定。周五将是关键。”另外两名外交官表示,法国、英国和德国有可能在周五之前做出决定。

对此FXTM首席市场策略师侯赛因·赛义德(Hussein Sayed)表示,随着中东冲突的持续,黄金将继续发光。尽管目前相对强弱指数等技术指标处于自9月份以来的最高水平,且处于超买区域,但是在政治和市场不确定的时期,没有什么比买黄金更好的选择了,只要不确定性仍然很高,反弹就将持续。

中东局势可能打击全球经济复苏前景,市场提升2020年美联储降息预期

FXTM首席市场策略师侯赛因·赛义德认为,与之前2019年短期性的中东问题不同,最新的冲突预计在短期内不会有降温的迹象,这可能会对美国和全球经济增长施加压力。

“在国际贸易紧张局势缓解以及脱欧局势的不确定性下降之际,2020年应该被认为是全球经济复苏的一年。但是当前中东的势态无疑使这一前景处于危险之中。”

赛义德认为,投资者将继续保持谨慎立场,随着市场现在都在等待伊朗可能采取的报复行动。这可能不是一个立即的事件,而是一个旷日持久的事件。

事实上,受中东紧张局势的影响,周一欧元区范围内多数10年期公债收益率当日持平至小跌。法国10年期公债收益率触及约三周来最低。地缘政治紧张局势加剧盖过经济增长前景暂时转好的影响,压低公债收益率。

尽管指标10年期公债收益率录得12月31日以来首个交易日上涨,但是从上周四收盘到周一开盘,10年期美债收益率下跌6%。

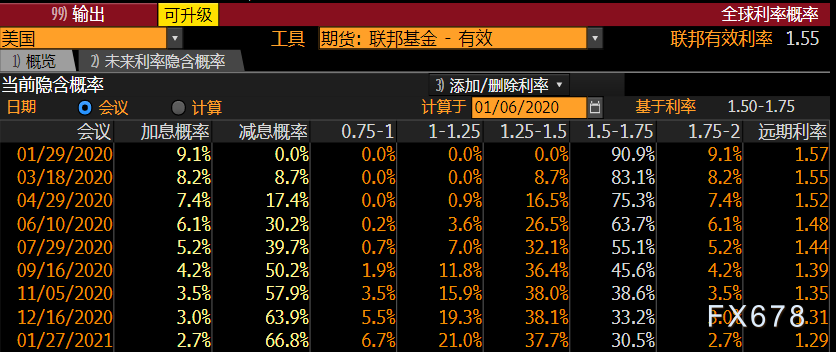

同时美国联邦基金利率期货显示,目前市场对于美联储2020年降息的预期小幅升温至63.9%,此前不足60%,最低一度跌至50%附近,暗示市场担忧因地缘局势可能会对美国经济复苏造成拖累,从而提升美联储降息的预期。

黄金ETF连续6周上涨

1月7日黄金ETFs数据显示,截止1月6日黄金ETF-SPDR Gold Trust的黄金持仓量896.18吨,较上一交易日增加0.88吨。

目前黄金ETF持仓仍处在缓慢增长的过程中,目前已经接近了11月25日896.48吨的水平。连续六周处于增持的过程中,暗示近期市场对于黄金的买需明显增强。

沃尔什贸易公司(Walsh Trading)商业对冲联合总监肖恩·卢斯克(Sean Lusk)表示,除了地缘局势外,另一个不可忽略的因素是黄金的季节性买需,在一月份的时候黄金往往录得上涨,而美伊近期的紧张关系无疑起到了助推作用。

多数投资者对于2020年金价持乐观预期

贵金属交易商BullionVault进行的最新调查显示,市场对于今年金价大幅上涨的信心仍然很高。近五分之四受访者认为,到2020年,金价将上涨10%以上,六分之一的投资者对黄金前景更为乐观,预计未来12个月金价将上涨30%。

BullionVault研究主管阿德里安·阿什(Adrian Ash)表示,去年推动金价上涨的主要因素是强劲的投资需求和各国央行的大规模购买。这些因素缓解了印度经济增长和消费支出放缓导致的黄金首饰购买量下降的影响。

但2020年,他认为,由于潜在的地缘政治和全球经济风险,如美国和伊朗之间日益紧张的关系,这种担忧将推动金价进一步走高。阿什认为,2019年黄金和股票同涨,特别是在美国。但历史表明,当其他资产受到冲击以及金融市场面临大量不确定性时,黄金也会表现良好。2020年的市场风险包括从中东潜在的冲突,特朗普被弹劾,国际贸易的不确定性,到北约可能的分裂。

阿什认为,11月的美国总统大选很可能带来金融风险的激增。事实上,基金经理们已经押注于华尔街对于股票的抛售,以及随之而来的金价飙升。

韦弗顿投资管理公司(Waverton Investment Management)首席投资官比尔·丁宁(Bill Dinning)认为,历史上许多投资者认为黄金没有吸引力的原因之一是,黄金的储存成本——储存一公斤金条的成本约为每年0.2%。

“但是在过去五年的大部分时间里,黄金的存放成本随着全球央行的宽松政策大幅的下降。因此,它使黄金成为多元化投资组合中更具吸引力的组成部分。”

后市前瞻

① 15:30 瑞士12月CPI年率

② 18:00 欧元区12月未季调CPI年率

③ 18:00 欧元区11月零售销售月率

④ 21:30 美国11月贸易帐、加拿大11月贸易帐

⑤ 23:00 美国11月工厂订单月率、美国11月耐用品订单月率

⑥ 23:00 美国12月ISM非制造业PMI、加拿大12月IVEY季调后PMI

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号