不过随着美国的通胀、制造业以及消费市场出现疲软的迹象,市场担忧美国历史上最长的经济扩张期可能难以持续,此前美联储三次降息以支撑经济。市场担忧美联储仍有降息的空间

而反观日本,尽管总体经济疲软,但是日本央行降息可能性不大,同时消费税上调以来通胀出现回升,此外日本政府近期出台了一系列刺激计划以抵消消费税对于消费的负面影响,市场普遍认为随着国际贸易局势好转,日本央行在未来很长一段时间内都不会考虑降息。

因此随着进入2020年,在美元和日元利差不断收窄的情况下,且从历史数据看,过去11年在1月份做空美元兑日元有8次获利,这使得近期市场可能押注看多日元的押注。

三菱日联银行认为到2020年底美元兑日元或滑向104一线。

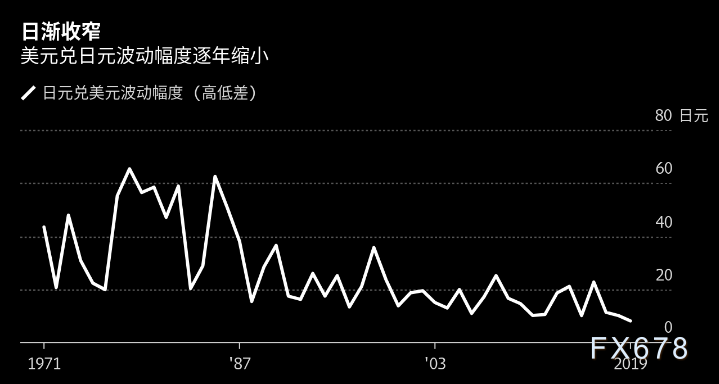

美元兑日元在2019今年的波动性为至少50年来的最低水平

美元兑日元汇率自2019年1月份以来的波动幅度始终低于8日元,至少是50年来数据中的最低水平。随着全球贸易前景改善,一项衡量美元兑日元波动率的关键指标本周跌至历史新低。

因此期待日元明年波动率上升的交易员可能会失望。日本方面分析师表示,预计2020年日元兑美元的波动幅度继续不会超过10日元,美元兑日元的下限在101附近。

美元和日元的利差不断缩小或给日元提供支撑

不过分析人士指出,在美元和日元利差不断收窄的情况下,多头可以从日元的上行倾向中获得宽慰。

“日元和美元都很强势,锁住了美元兑日元的走势,但在2020年,随着两者的平衡发生变化,该货币对或许会更有活力,”三菱日联银行驻东京全球市场研究主管内田稔说。他认为日元在2020年的每个季度都将缓慢而稳定地走强,预计到2020年年底前美元兑日元可能会跌至104关口。

日本首相安倍晋三政府的财政刺激措施减轻了日本央行明年进一步放松货币政策的压力。与此同时,尽管美联储主席杰罗姆·鲍威尔发表了乐观评论,但有关美国降息的的猜测并未消失。

“倾向更偏于日元走强,”瑞穗银行驻东京首席市场经济学家唐鎌大辅说。“美元走高的风险不大,因为投资者怀疑美国10年经济扩张的可持续性,美国收益率可能下降。”

2020年美国经济扩张的可持续性令市场怀疑

2019年美元相对强势的一个重要原因是美国经济相对强劲,美元的避险属性凸显。但是随着进入2020年美国经济存在三大隐忧,这可能会使得避险资金逃离美元资产。

储蓄率上升以应对不确定性,消费或下滑

2008年次贷危机后,美国个人储蓄率迅速走高,在2012年12月达到峰值12%,随后小幅回落,但幅度并不大。而最近两年美国个人储蓄率再次上升,2018年平均储蓄率达到7.7%,2019年则几乎一直保持在8%以上,最高升至8.8%,逐渐逼近金融危机后的高点。

储蓄率升高意味着市场对于未来不确定性做准备,这可能会部分抑制消费需求。因此随着美国的储蓄率逼近金融危机后的高点,可能会对消费造成不利影响。

事实上,消费是美国当前经济的重要增长点。此前公布的三季度GDP初值仅录得1.9%,差于前值2%,但是好于预期值1.6%,因为消费强劲部分抵消了企业投资不足的负面影响。

分析人士认为美国储蓄率升高但是消费依旧强劲的原因2018年的税改政策效果依然存在,但是这种效果已经接近尾声,消费可能会受到牵连。

实际上12月13日公布的零售销售数据显示,即便是有假日需求高峰做背书,美国的消费已经开始出现疲软的迹象,零售销售和核心零售销售数据均不及预期,这意味着随着年末购物高峰结束,可能会加剧消费疲软的局面。

对此美西银行首席分析师Scott Anderson说:“如果四季度消费者支出不能挺住,经济几乎就找不到其他的支撑因素了。”

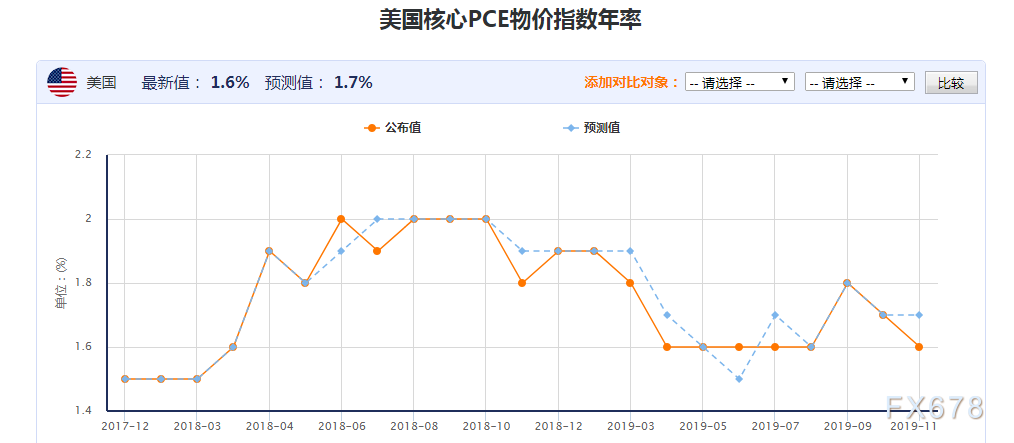

通胀疲软,美联储2020年将继续按兵不动

美联储似乎已经对通胀束手无策。尽管美联储三次降息以提振经济并提高通胀。

最新的核心PCE数据仅录得1.6%,为2018年3月以来的最低水平,远低于美联储2%的目标。

美联储此前表示对于通胀和就业的关系表示困惑,因为按照传统的观点,就业强劲往往导致通胀升高,反之会导致通胀下降,但实际上美国的就业处于历史上最好的时期。

基于此,此前美联储理事布雷纳德表示,在政策评估中乐见“灵活性平均通胀”,即不需要保证每一次都达到2%的通胀目标,只需要在一段时间的平均通胀达到2%的水平。

而鲍威尔在12月决议后的新闻发布会上意外放鸽也是谈及了通胀目标。鲍威尔表示除非看到通胀出现明显的回升,否则将不会考虑加息,这令市场感到失望。

随着美国的通胀持续疲软,美联储料在2020年将继续按兵不动,这可能也会限制美元的涨幅。

制造业疲软,波音停产MAX系列客机或加剧制造业颓势

制造业疲软是全球所面临的一个问题,美国也不例外。

至少在2019年上半年美国的制造业PMI数据一直都维持在50荣枯线上方,而欧洲方面,尤其是德国的制造业PMI已经跌破45关口。

但是自2019年下半年开始,美国的制造业也进入衰退,ISM制造业PMI连续四个月低于荣枯线水平。同时制造业疲软开始向服务业蔓延,加剧了美国经济衰退的风险。

但是眼下有一个潜在的危机,此前波音公司停产了MAX系列客机,这可能导致一季度美国工业产值进一步下滑,并导致GDP下滑0.5%的风险。

多家投行机构指出,波音产值占美国制造业总产值的比重巨大,暂停生产预期将影响美国经济。此前波音停飞已经随着完全停产,这可能导致美国疲软的制造业遭遇更大的危机。

波音此前将每月生产的飞机数量从52架缩减至42架已经导致美国航空制造业产值下降17%,但是随着额外的42架/日从市场上抹去,这对于制造业和GDP的打击才开始真正显现。

凯投宏观经济学家迈克尔·皮尔斯(Michael Pearce)预计,如果停产持续整个季度,则今年前三个月的GDP增长率将受到0.5%的打击。他说,此举将使商用飞机的年产量减少约250亿美元。

如果符合投行的预期,那么在进入第一季度后美国经济和制造业将面临更大的风险,这将使得美元进一步回落。分析师还表示,即使波音很快恢复生产,但是这种提振作用可能要在2020年下半年才会在市场中得以体现。

日本的财政刺激政策进一步打消了日本央行降息的预期

日本的经济依然疲软且缺乏亮点,疲软的经济一度使得市场猜测日本央行将很快降息。但是从9月份以来,尽管日本央行明确表示如有必要将实施宽松,且主要实施降息,但是一直是雷声大雨点小。

随着美联储实施了三次降息,日本央行迄今尚未作出改变。随着国际贸易局势好转,同时日本的消费状况总体良好,这使得日本央行在未来一段时间内将继续按兵不动。

提高消费税后,日本通胀率连续第二个月上升。日本的关键通胀指标11月走高,在10月份上调消费税后连续第二个月攀升。日本总务省周五发布的数据显示,不含生鲜食品的消费者价格同比上涨0.5%,高于10月份的0.4%。该数字符合经济学家的预估中值。

尽管市场担忧10月份消费税上调2个百分点不仅推高了商品和服务的价格,而且抑制了作为通胀主要推动力的消费者需求。但是随着安倍政府将出台财政政策,这可能会减轻消费税的负面影响。

分析人士指出政府本月出台的一揽子刺激计划以及贸易谈判取得进展的迹象,为日本央行打开了喘息的空间。

彭博经济学家则表示日本的总体形势是通胀保持低位且不断放缓。即便如此,考虑到目前纳入日本央行前瞻指引的产出缺口为正值,通货再膨胀似乎已经在路上。

押注1月份做空美日在过去11年的胜率高达70%

瑞典银行SEB AB的Karl Steiner认为,对于寻觅主要货币中季节性赢家的交易员,1月份做空美元兑日元不失为可选之路。

从历史数据看,自2009年来,每年在1月份如此押注的交易员过去11年中有八年取得收益,如果这一模式得以延续,2020年到来之际,美元的任何涨势都可能会受到抑制。

SEB首席量化外汇策略师Steiner周四在电话中表示,总体而言,年初时投资者“会抛出美元,买入其他货币以建立新头寸,这可能是美元走弱的原因”。

SEB提到的由三组货币对组成的一篮子货币中,美元兑日元的流动性最高,另外还包括押注欧元兑挪威克朗走低,以及挪威克朗兑瑞典克朗走强。Steiner在报告中写道,该篮子经风险调整后的5年期回报达到5%。

该报告称,在这一篮子货币中,1月份做空美元兑日元的交易过去五年中平均上涨了1.7%,而另外两组流动性较弱的货币对各取得了2.6%的回报。

北京时间13:40,美元兑日元现报109.3,跌幅0.06%。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号