事实上美联储近期一些指标已经暗示第四季度GDP将出现快速的回落,同时美国就业市场也开始出现一些疲软的信号,尤其是招聘数量下滑以及薪资增速乏力都可能对美国经济构成压力,这可能会美联储在2020年重新实施降息。

本周五即将公布非农数据,市场将关注非农就业和薪资数据表现,如果依然向好则可能缓解市场对于美国经济放缓的忧虑,反之则将对美元施加压力。

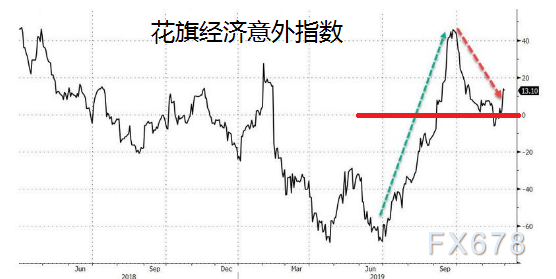

花旗经济意外指数

追踪美国经济表现的花旗经济意外指数从9月初的近两年高点回落,且一度录得负值,也暗示美国经济疲软的程度可能超出市场的预期。该指数在10月中旬至11月末均录得负值,尽管因此前经济数据改善小幅回升至13附近,但是目前再次跌至10下方,如果近期数据继续不佳可能会再次跌至0轴下方。

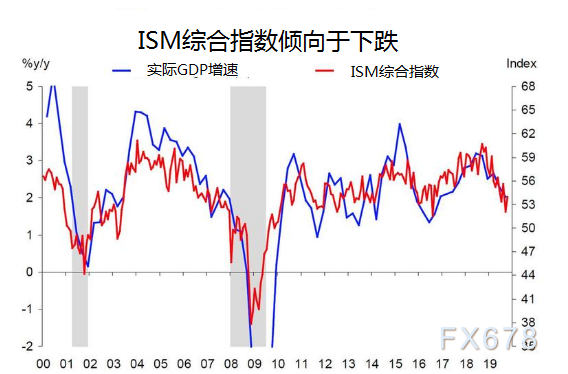

ISM综合指数也偏向于下行

同时分析人士指出,当将美国的实际GDP数据逐月的追踪ISM数据时可以发现,ISM综合指数实际上是趋向于下行的,而该指数和GDP数据具有高度的吻合性,暗示美国GDP仍面临下行的风险。

事实上随着周一公布的ISM制造业数据不佳,投行瑞信在最新预测中表示,预计2020年美国国内生产总值增长将放缓至1.8%。亚特兰大联储则将2019年四季度经济增速下调至1.3%,CIBC高级经济学家艾弗里·申菲尔德甚至表示,令人失望的制造业数据表明第四季度的增长“不超过1%”。美国三季度GDP终值录得2.1%。

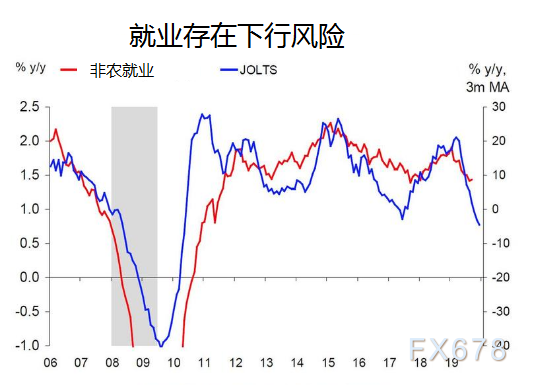

就业市场出现疲软的信号

就业市场一直是美国经济的亮点,即使是在国际贸易存在不确定性和全球经济放缓的情况下仍具有韧性,目前已经维持扩张达553天。但是在美国失业率降至50年低点的情况下,为什么美联储还实施了三次降息,这令美联储感到尴尬,因为美联储的目标是维持通胀和就业稳定,显然在两点基本实现的情况下,美联储并没有足够的理由来实施降息。

目前市场正在等待周五即将公布的非农数据,目前市场的预期是18.8万人,理由是在10月非农在通用罢工事件的影响下依然好于预期,因此随着通用工人回归岗位,这将使得就业数据出现明显的上修。

但是一些信号似乎正在体现美国就业市场实际状况和市场预期的割裂。

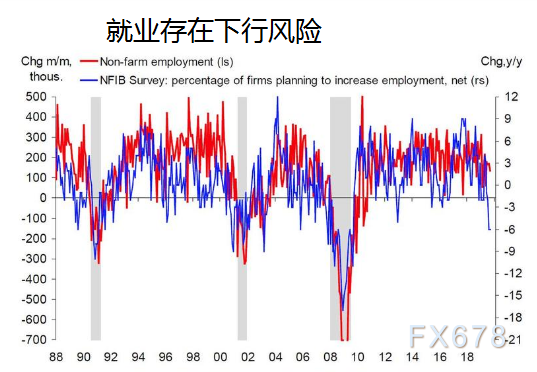

全美独立企业联合会数据NIFB

首先是全美独立企业联合会的数据,尤其独立企业是最容易吸收就业的企业,因此常常被视作是美国就业市场的前瞻性指标,但是该协会公布的数据显示,最近计划增加就业岗位的公司数量出现了暴跌,目前该数据录得-10万,为2008年以来的最低水平,这意味着不久的将来美国就业市场将会出现明显的衰退。

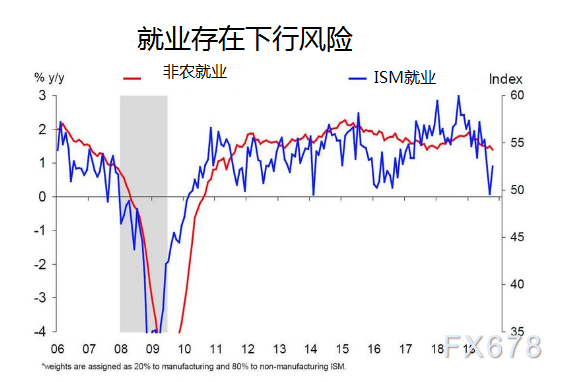

ISM就业人数

不仅仅是独立企业联合会的数据,ISM就业人数下降也给美国就业市场敲响了警钟。从本周一公布的ISM制造业就业数据来看,该指数仍位于3年的低位附近。具体数据显示,ISM就业指数为46.6%,比10月份的47.7%下降了1.1个百分点。尽管略高于9月的46.3%,但是总体仍处于3年最低水平附近。

值得注意的是该指数也往往和薪资数据具有很强的相关性,但是近期的美国的薪资数据相当的疲软,此前甚至一度跌破3%关口,这意味着如果近期薪资数据没有起色,可能会导致ISM就业人数继续出现回落。

JOLTS职位空缺数据

美国劳工统计局的关键指标,JOLTS职位空缺数据显示就业市场的疲软,这个数据此前一直备受前美联储主席耶伦的关注。目前该数据的3个月平均值已经跌至了金融危机以来的最低水平,这也是一个不利的信号。

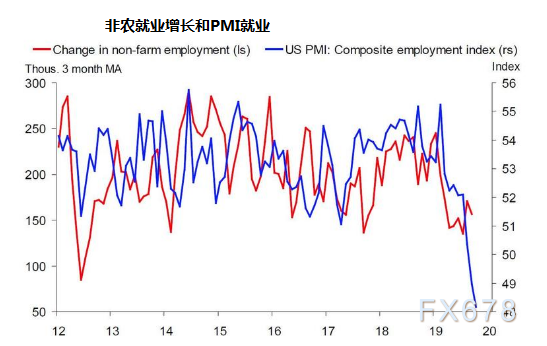

PMI综合就业指数

此外近期美国的PMI综合就业指数也遭遇了金融危机以来的最大跌幅。

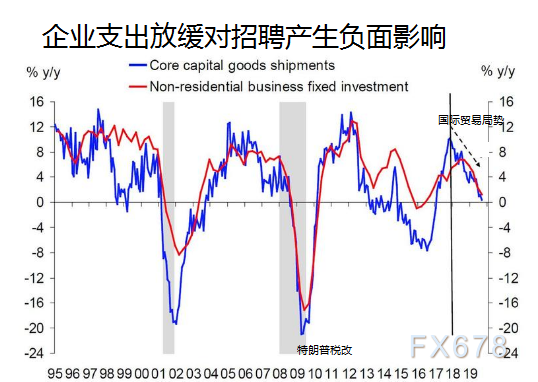

企业支出下降

对于造成就业市场疲软现象的原因,分析人士可能是由于企业信心下滑所致的资本支出下降。事实上,资本支出上升往往会导致招聘数量上升,反之将导致裁员。

企业信心和消费者信心出现前所未有的分歧

事实上企业信心正在和消费者信心出现前所未有的分歧。通过将公司首席执行官的预期减去消费者预期可以得出市场的分歧,目前该指标已经跌至了-70%下方。

这个可以理解,在美股持续刷新历史高位以及失业率处于历史低位的情况下,美国消费者信心高企是很正常的事情。但是对于每一家公司而言,他们并不在意这些数据,因此他们更加看重的盈利空间,但是显然这些数据并没有让他们感到满意。

北京时间10:20,美元现报97.9218,涨幅0.05%。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号