周一因国际贸易局势进一步好转,令市场乐观情绪回升,全球股市大涨,黄金自日内高点一度下挫17美元至1490美元关口附近。此外英国首相约翰逊接受了延期脱欧也令市场无协议脱欧担忧情绪缓解,也对金价构成部分压力。

本周重点是美联储决议,市场普遍预期会降息25个基点,但是考虑到近期美股大涨叠加国际贸易乐观情绪,美联储仍有三度“鹰派降息”的可能,市场需保持关注。

在美联储决议公布前,美国GDP和PCE数据也值得关注。日内关注澳洲联储主席洛威讲话,同时英国议会还将就约翰逊新提出的12月12日举行大选的法案进行辩论。

日内黄金若失守1490美元关口可能存在进一步回落的风险,只有重新收回1500美元,短时间下行的风险才能得以缓解。

国际贸易乐观情绪推动美股大涨,避险情绪降温黄金短线下挫17美元

周一美股上涨,其中标普500指数创出纪录新高,因市场对美中达成贸易协议的乐观情绪增强,且企业财报表现稳健,同时市场继续押注本周美联储将降息。

标普500指数上涨0.6%,报3039.42点;道琼斯工业平均指数上涨0.5%,报27090.72点;纳斯达克综合指数上涨1.0%,报8325.985点。

受乐观情绪的影响,美债也出现了下跌下跌,长期债领跌,导致收益率曲线趋陡。

除了美国股市外,欧洲股市周一也触及2018年1月以来的最高水平,受到汽车制造商和矿商的提振。欧洲汽车制造商上涨1.8%,创近六个月高点,而大宗商品相关股票上涨1.5%。

追踪市场风险偏好的恐慌指数仍处于三个月的低点位置附近,暗示市场的风险偏好回升,打压了黄金的避险买需。

受此影响,周一黄金自日内高点下跌近17美元,目前正在测试1490美元一线的支撑。

受欧美股市大涨的影响,周二亚洲股市也开盘普涨,日经225指数周二开盘上涨0.37%,报22950.79点;日本东证股价指数周二开盘上涨0.54%,报1657.26点;韩国首尔综指周二开盘上涨0.49%,报2103.92点。

日内需密切留意全球股市的动向,如果市场的风险偏好进一步回升,导致资金回流股市,可能会进一步打压黄金。

英国首相接受脱欧延期三个月,但是提前大选仍困难重重

除了国际贸易局势取得明显进展令市场乐观情绪回升外,有消息称英国首相鲍里斯·约翰逊接受了欧盟给英国三个月时间,延期到1月31日脱离欧盟的决定,消除了在周四无协议脱欧的风险,也令市场的担忧情绪缓解。

受此影响,周一以英镑计价的黄金下挫10英镑,目前总体上仍处于3个月的低点附近,因市场对于英国无协议脱欧的担忧情绪明显化解。

不过英国议会下院28日在投票表决中未通过政府提出的12月12日提前举行大选的动议。

英国议会下院当天就提前举行大选的动议举行辩论并进行表决,投票结果为299票支持、70票反对。提前大选的动议须获得议会下院三分之二票数、即434票才能通过。反对党工党的绝大多数议员在投票中选择弃权。

英国首相约翰逊随后表示,将再次推动提前举行大选。他表示提前选举是打破僵局的唯一办法。据悉英国议会将于周二就约翰逊新提出的12月12日举行大选的法案进行辩论。

约翰逊称:“在对欧洲理事会主席图斯克的信件中,我确认了延期问题。但我认为,这是一个不必要的延长。在给欧洲理事会主席图斯克的信件中,确认英国对延迟脱欧提出了正式申请。我们不会寻求破坏欧盟的商业。”

同时约翰逊还表示:“将敦促欧盟明确表示,在1月31日之后进一步推迟脱欧是不可能的。希望快速结束当前的欧盟成员国关系并开始自贸协定的谈判。”

约翰逊还表达了存在进一步推迟脱欧选项的担心,并明确表示必须将12月12日定为脱欧辩论的最终期限。

据悉,约翰逊需要三分之二赞成票才能赢得关于提前大选的表决。但反对党工党领袖杰里米·科尔宾表示,在英国无协议脱欧的风险消除前,他不会投赞成票。

不过自由民主党、苏格兰国民党正共同努力试图将提前大选日期定在12月9日,展现出与工党的分歧。

总体而言随着近期无协议脱欧的担忧情绪明显化解,短时间料会继续对金价构成压力。但仍需密切关注脱欧进展和英国可能存在的大选,这也将对金价产生直接的影响。

分析师上调了金价预期,因全球央行陷入宽松周期

最新调查显示,分析师上调了对金价的预估,因脆弱的全球经济增长和利率将在更长时间内维持低位的前景,增强了黄金对投资者的吸引力。

10月中旬一份对40位分析师和交易员调查的预估中值显示,2019年现货金平均价格预计为每盎司1402美元,2020年为每盎司1537美元。上述预估远高于三个月前类似调查中的1351美元和1433美元。今年迄今为止金价平均为每盎司1375美元。

金价9月曾触及逾六年高点1557美元,今年迄今上涨约17%,或将创下2010年以来最大年度涨幅。分析师认为,全球央行陷入宽松周期是支撑金价的重要因素

除了本周即将公布的美联储决议。本周,日本、巴西央行也将召开议息会议,市场预计宽松基调将是主线,巴西可能继上月宣布降息后继续下调利率。

据不完全统计,在过去3个月的时间里,全球央行累计实施40次降息行动。刚刚过去的一周,土耳其、俄罗斯、印尼等央行纷纷降息。

尽管市场预期日本央行本次决议或按兵不动,因近期贸易局势改善有利于缓解日本国内经济下行风险,但是此前一份调查显示,将近四分之三的分析师预计,到明年元月将有更多宽松政策,一个月前这个比率只有不到三分之二。

此前日本央行行长黑田东彦称,央行“当然”有可能进一步降息。因此即使本次按兵不动,但是该央行或将向市场发出警告称,经济增长速度慢于先前预期,而且政策利率可能降至更深的负值区域。这可能会继续强化市场对日本央行进一步宽松的预期。

日内公布的日本10月东京CPI年率仅录得0.4%,远低于预期的0.7%,暗示日本通胀依旧疲软,此前日本央行曾表示将会动用一切可用的工具以确保达到通胀目标。

同时日内澳洲联储主席洛威也将发表讲话。澳洲联储将于11月5日公布利率决议,如果洛威传达出需要进一步降息的信号可能会为11月利率决议奠定基调,这可能是全球央行进一步宽松的信号,市场需保持关注。

美众院拟对特朗普弹劾调查投票,或打压美元提振金价

当地时间10月28日,美众议院议长宣布,将于31日举行全院投票,以此正式确定对特朗普进行的弹劾调查程序,这是众议院第一次就特朗普弹劾调查举行公开全院投票。

佩洛西表示,弹劾调查决议将“肯定持续进行和现有的调查,确立向美国人民公开的听证程序,列出向司法委员会移交证据的程序,并为总统及其律师阐明正当程序权利。”

据悉白宫方面此前一直表示,未经全院表决的弹劾调查是不合法的,因此本次表决将解决这一关注。

美媒体认为,若投票通过,将使白宫失去反对弹劾的一项重要论据。

这是特朗普“弹劾门”再次发酵的最新迹象,可能会加剧美国政治的不确定性因素,从而施压美元,这可能会为黄金提供部分反弹的机会。

美联储降息或板上钉钉,但仍需警惕三度“鹰派降息”,关注美国GDP和PCE数据

本周的重中之重仍是美联储利率决议。目前市场普遍预期美联储将会降息25个基点。

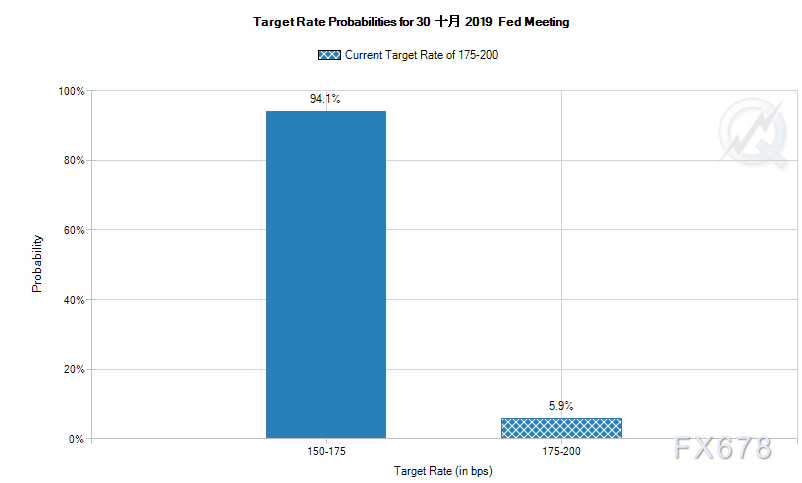

芝商所FedWatch工具显示,将美国降息25个基点的可能性已经从上个月的49%上升至94%。

不过分析人士表示,考虑到市场对于美联储降息的押注如此之高,除非美联储意外按兵不动否则降息25个基点对于市场的影响有限,市场可能更加关注的是美联储是否会对“预防式降息”的措辞进行调整,以及美联储是否会传达出进一步降息的信号。

对此瑞士百达资产管理公司认为,预计美联储本周将会降息,但是料美联储本次降息将是今年最后一次。

这是因为标普500企业第三季财报发布已近半,好于预期的季报多于逊于预期的。这让投资者有理由对经济周期抱持乐观看法。有鉴于周五将发布的美国10月非农就业报告料显示失业率处于半个世纪最低水准,且薪资料将增长,所以没有太多人想押注美联储会在12月降息。

法兴银行也表示,美联储周四凌晨可能降息,但经济前景好转,意味着近期的降息仅仅是保险性政策,且美联储可能在未来的任意一次货币决策中暂停行动。

事实上一些支持近期降息的FOMC成员在提到1998年时政策利率时,认为也属于“调整性”的政策,而当年也降息了3次,这和近期美联储的基调一致。这意味着即使美联储如期第三次降息,但是只要美联储依然认为属于“政策性调整”,可能会继续被市场视作是鹰派降息,这可能反而会继续施压金价。

但是分析机构普遍认为,即使美联储本次依然强调“未进入宽松周期”,但是自2020年开始,因经济增长放慢的迹象及温和的通胀展望,美联储仍将实施一系列宽松政策。而随着美联储释放资金不足以带动股市,同时美国的财政空间有限,进一步降息成为了唯一延长当前经济扩张期的举措。

因此在北京时间周四凌晨美联储决议公布前,美国第三季度核心PCE物价指数年化季率初值和美国第三季度实际GDP年化季率初值值得关注。目前市场对于PCE数据的预期较为乐观,为2.2%,达到了美联储的通胀目标,但是GDP增速预期仅为1.6%,市场将从中寻找更多有关美国经济走向的信号,市场需保持关注。

后市前瞻

① 14:45 澳洲联储主席洛威发表讲话

② 17:30 英国9月央行抵押贷款许可

③ 22:00 美国9月成屋签约销售指数月率、美国10月谘商会消费者信心指数

④ --:-- 英国议会投票否决首相约翰逊提前大选的议案之后,将于周二就其新提出的12月12日举行大选的法案进行辩论。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号