北京时间周四凌晨美联储如期降息25个基点,但是美联储在进一步降息问题上存在分歧,且点阵图显示年内将暂缓降息,市场对此的解读是鹰派降息,受此影响黄金出现快速回落。

分析人士认为美联储的信号是模糊的,未来政策走向将取决于经济数据和国际贸易进展。日内关注日本、英国等多个新兴经济体央行的利率决议,这可能会强化全球宽松的立场。但考虑到美联储相对鹰派的立场,需警惕美元可能会进一步走高,因而施压黄金。

总体而言黄金仍持稳于1480美元,不过黄金持仓暗示市场仍持有观望立场,因此短时间黄金出现持续回落可能性不大。同时美伊紧张关系也为黄金提供部分支撑。

美联储鹰派降息,年内不降息预期升温施压金价

美联储9月利率决议如期降息25个基点,美联储宣布降息25个基点至1.75%-2%,为年内第二次降息,符合市场预期;美联储将隔夜逆回购利率下调30个基点至1.7%,将超额准备金利率下调30个基点至1.8%。

鲍威尔强调经济前景稳健,且美联储不会考虑采用负利率,同时鲍威尔称“适度”的政策行动应该足以维持美国经济增长。美国货币市场出现企稳迹象,美联储计划周四继续进行750亿美元回购操作。

“鹰派”降息决定公布后,美元创下逾七周来最大涨幅,2年期和10年期美债收益率差收窄。现货黄金跌幅扩大到1.19%,创8月13日以来新低至1483.50美元/盎司。

对此华盛顿西联商业解决方案公司的高级市场分析师Joe Manimbo表示:“美联储再次降息以试图保护美国经济免受全球逆风的影响。美联储对利率的中位数预测显示今年不会再降息,而一些官员则持不同意见,今天的举动更多是一种强硬的宽松政策。”

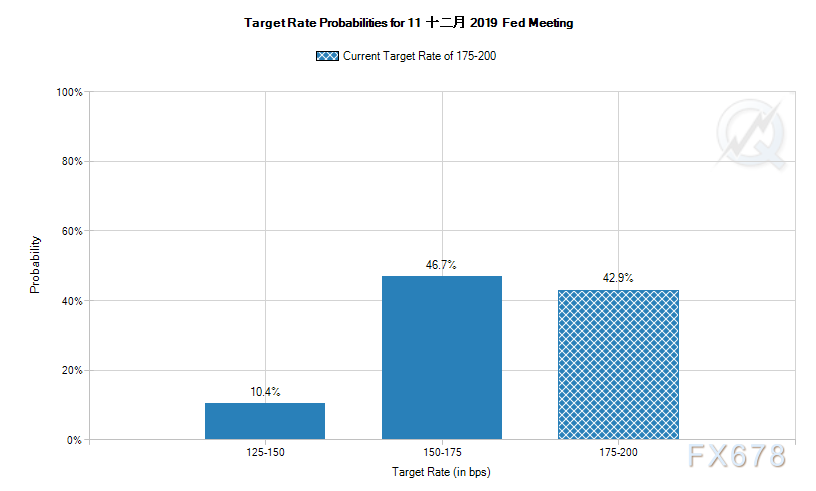

美联储决议后,Fed Watch工具显示,市场对于年内不降息的预期已经升至42.9%,暗示市场对于美联储持续降息的预期已经明显降温。

美联储内部分歧巨大,政策走向仍需关注国际贸易局势和美国经济数据

美联储决策官员对是否需要进一步宽松存在分歧。联邦公开市场委员会成员以7比3投票赞成降息,其中美联储乔治、美联储罗森格伦不支持降息,美联储布拉德支持降息50个基点。同时联邦公开市场委员会17名成员中有7名预计今年将再降息一次。

TEMPUS INC交易副总裁John Doyle认为,美联储内部的分歧将会成为市场题材:两位委员主张不降息,一位委员赞同降息50个基点,这是2016年以来首次有三位委员持不同意见,让我们摸不着头脑,这在一定程度上导致美元的波动。

对此富国银行表示,美联储下一步行动将取决于更多经济数据。富国银行指出,虽然美联储政策预期显示年内再度降息已经不是主流前景,但美联储主席鲍威尔在讲话中仍然强调了由国际贸易环境和外部经济风险等因素所带来的额外风险。这使得美联储政策前景仍然充满着不确定性,事实上,鲍威尔确实坦言,一旦确有必要,将毫不犹豫采取更多宽松行动,只是现在还没有到有如此必要之时刻。

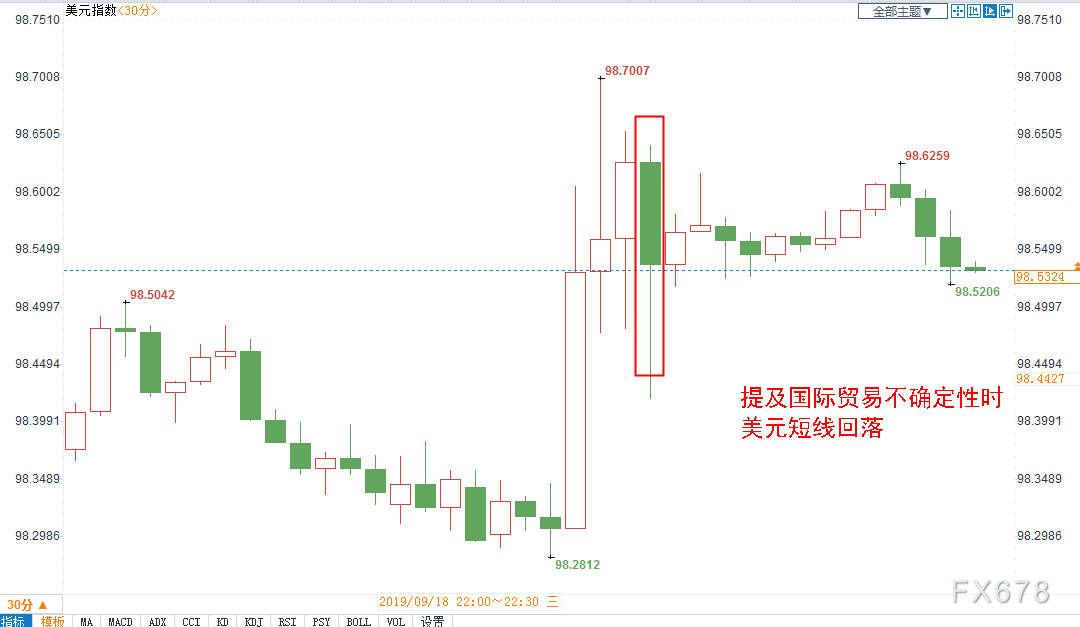

事实上因鲍威尔承认全球贸易领域的不确定性确实对美国经济产生了负面影响,美元指数一度自日高回落至98.5下方。

富国银行因此认为,基于全球贸易和经济环境的冲击,美联储仍会在四季度和明年一季度再降息两次,即使届时美国经济仍处于增长区间。

加拿大帝国商业银行(CIBC)高级经济学家艾弗里·申菲尔德认为,虽然美联储的最新言论有点鹰派。但是考虑到增长或通胀预测没有任何有意义的变化,且市场存在很多的不确定性因素,尤其是国际贸易局势方面,因此仍认为美联储年内还将降息一次。

因此近期市场仍需关注国际贸易局势和美国经济数据变化。

特朗普或进一步施压美联储

美国总统特朗普当地时间周三抨击美联储仅降息25个百分点,称美联储及其主席杰罗姆鲍威尔表示“没有胆量”,没有意义,没有远见卓识!”

在美联储宣布今年第二次降息后不到半小时,特朗普再次抨击鲍威尔,称其是“一个可怕的沟通者“,并表示“鲍威尔和美联储再次失败”。

特朗普一直在呼吁美联储更大幅度的降息。他多次抨击美联储和鲍威尔,声称美联储的货币政策一直阻碍美国经济增长。

数周前特朗普甚至要求美联储一次性降息200个基点,并称赞欧洲央行的降息举措及时而且有力。因此随着美联储鹰派降息,加上全球央行纷纷推出宽松政策,料会招致特朗普的进一步指责。

日内关注多国央行利率决议,但需警惕过于宽松的立场可能会支撑美元施压金价

日内关注日本、印度尼西亚,南非,瑞士,挪威和英国央行的货币政策决定,除了挪威央行预计继续加息外,其他央行预计将会传达不同程度的宽松立场。

预计日本央行按兵不动,因为最近金融市场情况稳定,减轻了日本央行追随美联储步伐的压力。此前一份调查也显示,48位经济学家约有四分之三预计日本央行将维持利率和资产购买计划不变。

不过,日本央行行长黑田东彦曾在7月会议上称对加码刺激措施抱有“更加积极”的态度,并展现出愿意考虑必要时调降已经为负的短期政策利率,因此投资者仍保持高度警惕。

值得注意的是周四欧洲央行还将公布第三轮定向长期再融资操作具体分配方案,这是此前欧洲央行出台的超宽松组合拳的第二步,第三步重启资产购买将于11月1日正式开始实施,这也是全球央行走向宽松的信号之一。日内早些时候,巴西央行将基准利率下调50个基点。

不过需注意,即使全球央行进一步转向宽松立场,但是考虑到隔夜美联储鹰派降息,料会进一步凸显美联储的相对鹰派,美元可能会受到支撑,这可能反而会施压金价。

持仓状况

9月19日黄金ETFs数据显示,截止9月18日黄金ETF-SPDR Gold Trust的黄金持仓量883.6吨,较上一交易日增加3.23吨,暗示市场仍持有观望态度,在出现明显的空头押注前,料黄金出现大幅回落可能性不大。

后市前瞻

① 11:00 日本央行公布利率决议

② 14:30 日本央行行长黑田东彦召开新闻发布会

尽管市场普遍预期日本央行本次将按兵不动,但是此前一份调查显示41位受访经济学者中33位认为日本央行下一步行动将是进一步放宽政策,8月调查是38位学者中有30位。

而此前日本8月出口连续第九个月下降,国际贸易紧张形势加大了日本经济面临的风险,尽管出口降幅略低于预期。出口下降加重了日本央行在周四的政策会议上扩大刺激举措的压力。全球经济疲弱冲击了日本的企业信心和制造业活动。

而日元走高正使得这种情况进一步恶化,且日本央行此前也提及全球经济可能无法及时复苏,以抵消消费税上调对日本经济的影响。这令部分市场人士猜测日本央行或也被迫实施预防式的降息。

同时摩根士丹利表示,日本央行目前正密切关注市场态势,鉴于政策工具有限,如果市场在9月会议之前平静下来,该行可能会选择观望。如果不在9月份采取行动,那么日本央行可能会在10月份行动。

因此本次决议市场还需关注日本央行对于刺激计划的表态以及是否有可能会在10月采取措施的意向。

③ 15:30 瑞士央行公布利率决议

④ 16:30 英国8月季调后零售销售月率

⑤ 19:00 英国央行公布利率决议、会议纪要

本次英银决议料按兵不动,英国央行调查显示,43%的英国民众认为未来12个月英国央行将会加息,5月调查时为49%。因周三公布的英国8月CPI年率创2016年12月以来最低。

英国民众认为英国长期通胀率为3.1%,该预期为2016年11月以来最低。5月调查是为3.8%,9月调查结果较上次下降幅度为2009年调查开始以来最大。

考虑到当前脱欧局势仍是主导因素,随着英国经济饱受脱欧困境的影响,料英国央行将在本次决议上将会对脱欧局势对英国经济的影响做出阐述。

值得注意的是,9月19日,英国最高法院裁定英国首相约翰逊关闭议会案是否违法,约翰逊力求下周在联合国达成新版脱欧协议,这些都是影响英镑走势的关键事件,投资者需要对此保持关注。

⑥ 20:30 美国至9月14日当周初请失业金人数、美国第二季度经常帐

⑦ 22:00 美国8月成屋销售总数年化

因美联储利率决议,市场似乎忽视了周三美国房屋开工数据,事实上美国8月房屋开工跳升12.3%,年率为136.4万户,创逾12年高位,独栋和多户房屋建设加速,显示抵押贷款利率下降终于为苦苦挣扎的楼市带来了提振。

美国商务部报告还显示,建筑许可增加7.7%,至141.9万户,为2007年5月以来的最高水平。上月房屋建筑活动跳增,与强劲的零售销售数据一道,反映出美国经济继续温和成长,且可能不会像金融市场表现所暗示的那样滑向衰退。

基于此这可能会继续为美元提供支撑。如果日内成屋销售数据进一步向好,市场将进一步确定美国经济前景有所好转。

事实上亚特兰大联储GDP Nowcast模型,将美国第三季度GDP增速预期从1.8%上调至1.9%。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号