随着全球债券收益率下滑,本周二以来黄金总体维持在1410美元上方。同时地缘紧张局势也是支撑金价的重要因素。日内关注非农数据,这对于美联储的货币政策走向将产生关键性的影响,并直接反映在美元和黄金的走势中。

全球负收益债务数量激增支撑金价

本周初因G20峰会传达出乐观信号,黄金一度跌至1380美元附近。但是全球更为宽松的货币政策信号以及新的避险需求,黄金本周二再次出现大幅的回升,目前总体交投于1410美元上方。

对此富国银行的资产战略负责人John LaForge表示:“黄金的突然飙升被视为对风险和通胀的对冲,可能意味着投资者担心负收益债务的积累。”

LaForge认为全球负收益债务的数量正在增加,反过来投资者购买黄金和其他替代货币,作为对抗潜在通货紧缩的对冲。

他同时表示当前的市场状况很大程度上是因为全球贸易进展情绪和全球经济放缓所导致的。作为回应,全球债券收益率出现了大降,因为市场参与者普遍认为各国央行都需要通过经济刺激手段来实现经济增长。

就在本周三德国10年期国债收益率降至创纪录低点,跌破欧洲央行-0.40%的存款利率。

LaForge指出,这意味着当前黄金要么处于被高估的水平,要么就是市场看到更多的负收益债券增加。一般而言,黄金价格上涨的速度快于负收益债务的数量。

FXTM:第三季度黄金有望触及1500美元

FXTM分析师Lukman Otunuga表示:“在充满长期不确定性的低利率环境下,黄金在第三季度可能再攀升5%。”

Otunuga指出,如果主要央行在今年下半年进行宽松政策,黄金将在全球经济放缓的情况下保持强劲势头

疲软的宏观数据反映了过去12个月全球经济增长的下调,促使部分央行,包括欧洲央行,美联储和澳洲联储发出信号,即他们愿意放松货币政策并增加经济刺激措施以支持经济增长。

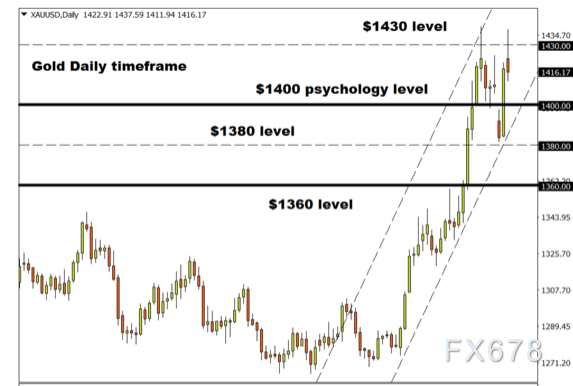

FXTM报告补充称,如果1360美元的支撑位持有,黄金甚至可能具有挑战每盎司1500美元水平的上升空间。

Otunuga认为:“只要多头能够捍卫1360美元,就应该有足够的信心挑战1430美元和1500美元,这是自2013年4月以来的最高水平。”

目前全球经济增长减速是使得黄金走高的主要推动力,此前世界银行将全球经济增长预期下调至2.6%也打击了全球经济前景。

Otunuga表示,随着全球经济经历了10年艰难的复苏,全球经济似乎又再次朝着2%的下限蔓延。

但是Otunuga强调,如果国际贸易局势好转,全球经济增长复苏亦或是美联储意外没有降息,那么黄金可能会跌破1360下方,这个位置下方是1324美元和1300美元。一旦黄金跌破1300美元,那么意味着黄金再次回归跌势。眼下市场将关注7月美联储的降息行动,如果意外没有降息,预计黄金可能会迅速失去其二季度暴涨的走势。

英国扣押伊朗油轮,地缘局势有激化的迹象

当地时间周四(7月4日)英国皇家海军陆战队周四在直布罗陀扣押了一艘巨型伊朗油轮,因其试图违反欧盟制裁向叙利亚运送石油。此事可能加剧伊朗与西方之间的对抗。

伊朗外交部随后召见英国大使,对油轮遭到“非法和不可接受的扣押表示非常强烈抗议”。船运数据显示,这艘油轮运载着从伊朗沿海装运的伊朗石油,尽管文件称这些石油来自邻国伊拉克。

伊朗承认这是一艘伊朗油轮,所载原油可能来自伊朗,将该事件与美国在全球范围内阻止伊朗原油出口的努力联系起来。伊朗将美方举动形容为非法的“经济战”。

律师事务所Pillsbury Winthrop Shaw Pittman的合伙人Matthew Oresman表示,这是欧盟首次如此公开和积极地行事,鉴于有北约成员国军队参与,我认为欧盟也在以某种方式与美国协作,这可能是向伊朗和叙利亚、以及美国发出的信号--欧洲对待执行制裁的态度是严肃的,欧盟也能够对伊朗在核谈判搞边缘政策做出回应。”这可能会加剧地缘紧张局势。

7月3日有消息称,鲁哈尼在当天的政府会议上警告,从7月7日开始,“我们的浓缩铀丰度将不再是3.67%”。鲁哈尼还警告,如果欧洲再不履行贸易承诺,“我们将让阿拉克重水反应堆恢复之前的状态”。

因此随着英国扣押伊朗船只,这可能会加剧伊朗和西方的紧张关系,加剧地缘风险,这有助于避险资金流入黄金。

日内关注非农数据

日内市场正在积极的关注美国非农数据。从目前的机构提交的报告来看,机构对本次非农的预期比较乐观。经济学家预计美国6月份非农新增就业人数为15.8万人,远高于5月份的7.5万人;相对而言,该预期在数据出炉前略微利多美元。

经济学家预计美国6月份失业率仍维持在3.6%,为近49年以来最低水平,跟4月、5月持平。

同时预计美国6月份薪资同比降增长3.2%,与4月份的薪资增长相当,稍好于5月份的3.1%,实现连续第8个月维持3%上方的高增长。

不过考虑到周三公布的ADP数据不及预期,同时近期公布的一系列制造业PMI和非制造业PMI均表现不佳,这使得市场对于非农数据的预期有所下调。

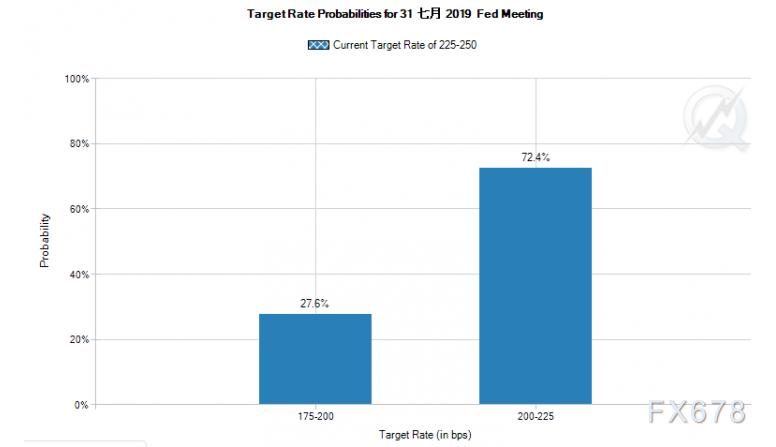

目前期货价格所隐含的7月份降息概率仍维持在100%(其中降息50个基点的概率接近30%)。

分析人士认为,如果此次非农数据不佳,则会被市场解读为经济疲软已经渗透至就业领域的重要标志,可能会进一步打压市场对于美国二季度经济的预期,这可能会推动7月降息50个基点的预期升温。

反之如果符合预期甚至好于预期,市场将会将上一次非农数据不佳归结于暂时性因素,从而推动美元大幅回升,美联储首次降息甚至可能会推迟至9月,这对于黄金是不利因素,市场应密切关注。

关注欧洲央行是否会进一步深化鸽派立场

周四欧洲央行管委Olli Rehn表示,不应再将欧元区经济增速放缓视为暂时现象,央行应该为情况恶化的可能做好准备。”雷恩表示,政策行动可能包括降息、修正利率指引,或重启债券购买,这与欧洲央行行长德拉基先前的言论相呼应。

央行副行长Guindos表示,仍需要通过提供足够的宏观审慎空间来加强对宏观审慎工具的反周期使用。该行正在把所有的货币政策工具摆在桌上,以应对经济放缓和实现通胀目标。这些选项可能包括有关潜在利率调整或新一轮挹注流动性行动时机的决定。

这是欧洲央行进一步深化鸽派立场的迹象 。

同时欧洲理事会7月2日提名国际货币基金组织主席拉加德担任下届欧洲央行行长。市场普遍预期如果拉加德担任下一任欧洲央行行长,她将维持欧洲央行的鸽派立场。这可能会使得欧元进一步回落。

事实上在欧洲表达了更为鸽派的言论以及欧洲多国债券收益率持续回落之后,本周美元出现了小幅的回升。如果欧洲央行方面传达出更为鸽派的信号,可能会进一步推升美元,对金价构成压力。

后市前瞻

① 14:45 法国5月贸易帐

③ 20:30 美国6月季调后非农就业人口、美国6月失业率、加拿大6月失业率

③ 22:00 加拿大6月IVEY季调后PMI

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号