美联储对降息持开放态度,市场认为美联储年内有二至三次降息的可能

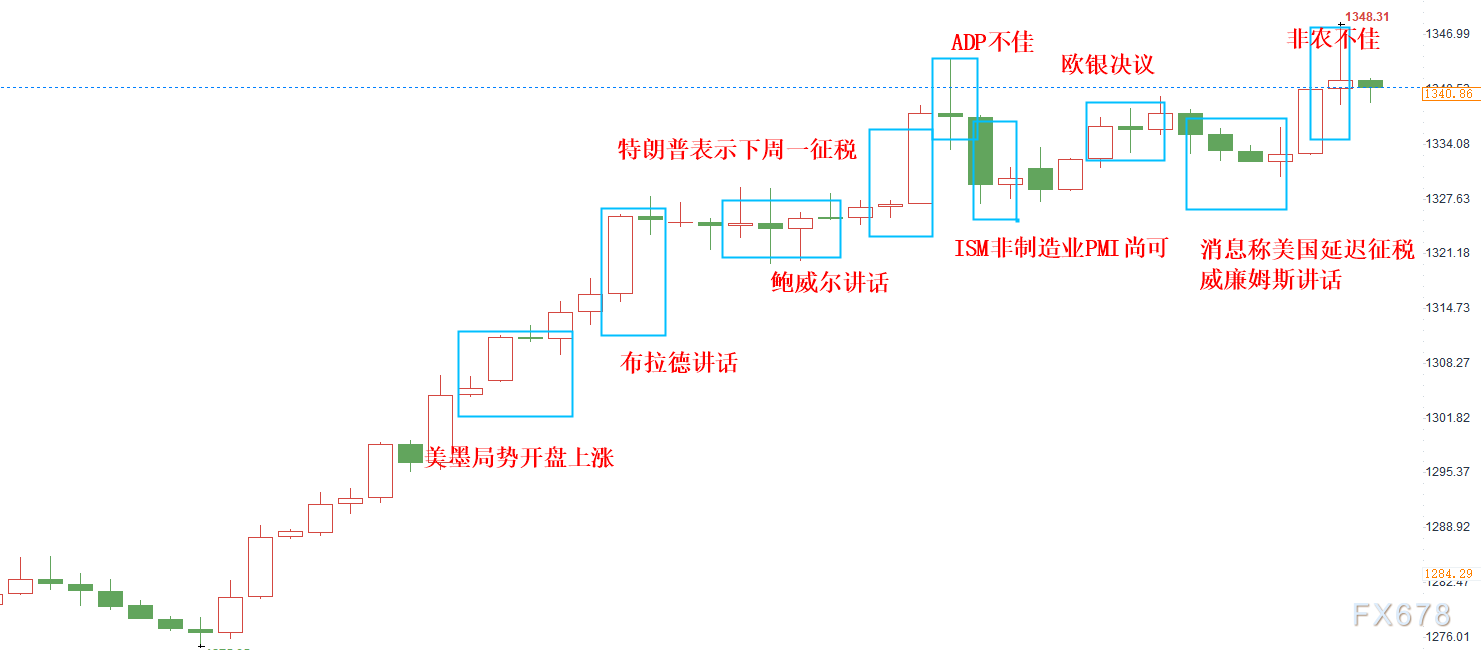

本周初因美联储官员布拉德表示,鉴于全球贸易紧张局势以及美国通胀疲弱对经济增长构成的风险不断上升,美国“可能很快”就会降息。这是2019年以来美联储首次出现将尽快实现降息的声音。

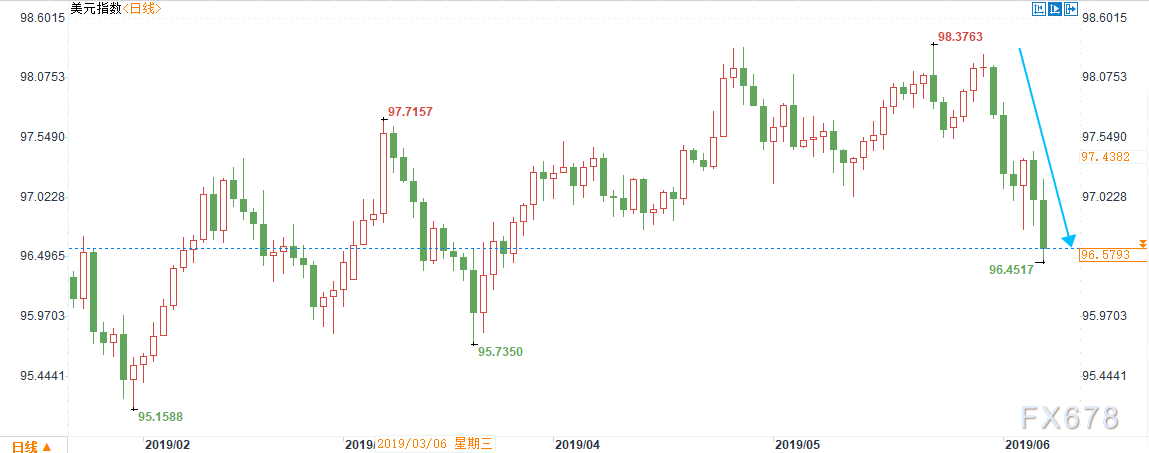

受此影响,美国十年国债收益率跌至2.062%,刷新2017年9月以来新低,同时市场对于美联储年内至少一次的概率预期升至98%上方,这使得美元下挫至97关口,而就在此前一周,美元仍位于两年高点附近,暗示市场情绪的迅速转变。

而周二晚间鲍威尔表示将采取合适措施以维持经济扩张,并表示对降息持开放态度,这进一步强化了市场对于美联储降息的预期,市场对于9月降息的概率预期首次升至90%上方,暗示市场押注美联储可能年内不止一次降息。

不过由于鲍威尔暗示美联储近期并无即刻重新放宽货币政策的打算,黄金小幅冲高后迅速跌去所有涨幅。此外周四五凌晨纽约联储主席威廉姆斯也表示当前利率处于中性,对于降息持审慎立场,这也使得黄金一度跌破1330美元。

不过随着周五非农数据就业人数大减,仅为7.5万人,同时薪资数据也不及预期,这使得美元短线刷新两个半月低点,同时市场对于6月降息的预期也升至了65%上方,暗示市场正在押注美联储年内有可能三次降息。

汇通网认为,美联储降息的立场已经越发的明显。尽管鲍威尔在内的多名官员仍表示应当对政策推动通胀上涨持谨慎态度,这抑制了美元的跌幅。不过随着周五非农数据大幅不及预期,可能会对一直鼓吹就业良好对应该保持耐心的美联储信心造成影响。

市场预期在6月18-19日的美联储政策会议上,鸽派意见会再度占据上风,美联储届时发布的决议措辞很可能将删除“保持耐心”这一措辞,这可能意味着降息会比预期更早来临,这对于黄金将是利好。

ADP创9年新低,ISM非制造业就业数据欲挽回失地,奈何非农就业和薪资数据均不佳

周三公布的ADP就业人数仅为2.7万人,为9年来的最低水平,这令市场一片哗然,因市场担忧经济疲软已经渗透到了就业领域。受此影响,黄金一度上涨至1344美元上方。

不过因随后的ISM非制造业PMI数据好于预期,尤其是非制造业就业指数升至58上方,为7个月最佳水平,因此这部分抵消了ADP数据不佳的影响,黄金冲高后迅速回落。因部分投资者认为ADP数据失真,无法准确反映非农就业的状况。但是周五美国非农数据大幅不及预期,其中新增就业人数仅有7.5万人,薪资数据也回落至3.1%,这使得美元刷新两个半月新低。

分析人士认为,随着工资上涨趋势降温,美国雇主上月增加了三个月来最少的工人数量,这表明经济普遍疲软,而且随着特朗普总统的贸易政策给经济带来压力,美联储降息的呼声可能会更高。这些令人惊讶的糟糕数据表明,劳动力市场正面临着新的压力,但是在特朗普威胁要对墨西哥商品征收关税的情况下,劳动力市场已经成为美国经济增长创纪录的支柱。随着这一数据走坏,美联储将不得不实施降息。

美国国内经济数据不断恶化,制造业疲软越发明显

此前国际贸易的紧张情绪往往利好美元,这是因为此前美联储保持耐心的立场和其他央行进入宽松周期形成了鲜明的对比,且美国经济相对强强劲。

不过本周以来,贸易局势的担忧情绪对美元构成了利空,避险资金开始回流黄金等传统避险资产,除了美联储的降息预期,美国经济数据近期持续走坏,尤其是制造业数据。

具体数据显示,周一公布的美国5月制造业PMI产出指数录得2016年6月以来最低水平;美国5月制造业PMI新订单指数自2009年8月以来首次陷入萎缩。

对此MARKIT经济学家威廉姆森表示,美国制造业5月经历了10年来最艰难的一个月,整体PMI降至全球金融危机最严重时期以来的最低水平。新订单以2009年以来从未见过的速度下降,导致越来越多的公司削减生产和裁员,在目前水平上,该调查与官方公布的第二季度制造业产出增速下降相符,这意味着生产将进一步拖累GDP。

4月工厂订单年月率为-0.8%,好于预期-1%,但是较之前值1.9%出现了明显的下降,暗示美国的制造业和出口处于下滑的过程中。同时周四公布的贸易帐数据也显示美国4月的贸易赤字正在进一步的扩大。

总体而言本周美国唯一值得称道的数据就是ISM非制造业PMI数据。不过Capital Economics首席美国经济学家保罗·阿什沃思表示,他认为服务业增长不会持续。阿什沃思认为,鉴于联邦地区服务业调查的崩溃往往会传导至ISM服务业PMI指数,我们不相信ISM指数的这种改善将会持续,它很快就会接近53大关。

随着美国制造业疲软的迹象愈发的明显,这将进一步对美元构成压力。

欧洲央行鸽派不及预期,美联储降息预期下比较优势不再

随着全球央行进入了降息周期,近期澳洲联储、新西兰联储和印度央行都实施了降息,市场普遍预期欧洲央行也会跟随降息的步伐,而美联储暗示无即刻重新放宽货币政策的打算则使得美元受到支撑。

因此在本周欧银决议公布前,美元小幅走高并施压欧元。

不过周四欧银决议宣布将当前利率将持续到至少2020年上半年结束,此前为至少到2019年年底。如有必要,将维持关键利率在当前水平直至确保欧元区通胀率中期内持续趋同至低于但接近2%的水平,将在首次加息后持续再投资计划。

对此丹斯克银行表示,欧洲央行维持三大关键利率不变,并延后了保持当前利率水平不变的预期时间。让市场惊讶的是欧洲央行的措辞是“保持利率在当前水平”而非“保持利率在当前或更低水平”,传递了鹰派的信号。

受欧洲央行鸽派不及预期的影响,美元短线回落,黄金反弹。

汇通网认为,今年以来,尽管美联储强调耐心的措辞并停止加息,但是相较于其他央行仍显得较为鹰派,因此此前美联储多次鸽派不及预期都使得美元出现大幅的反弹。

但随着近期美联储也越发的鸽派,如果其他央行表现的没有预期鸽派,那么美元可能会失去比较优势。

事实上,英国央行行长卡尼近期曾表示,可能会进一步加息,以确保通胀符合目标。而欧洲央行行长德拉基表示将在首次加息后持续再投资计划也暗示尚未放弃加息的可能。因此随着美联储进入降息周期,可能会使得美元有所承压。

贸易局势提振金价,但美墨达成一致警惕下周开盘不利

贸易局势也是影响本周金价的重要因素。本周初因美国宣布将向墨西哥征收关税,周一开盘黄金小幅走高。因市场避险情绪回升。

同时近期美墨贸易问题也是美联储关注的重点。多名美联储官员表示贸易局势增加了美国经济的不确定性。

本周一美联储官员布拉德表示,鉴于全球贸易紧张局势以及美国通胀疲弱对经济增长构成的风险不断上升,美国“可能很快”就会降息。同时周二美联储主席鲍威尔也表示,并不知道贸易问题能在何时以何种方式解决,密切监控贸易动向的影响。暗示贸易问题将是美联储未来政策考量的一个重要依据。

随着周三特朗普宣布将于下周一对墨西哥征税,黄金盘中走高。

不过随着周四有消息称墨西哥愿意配合美国限制非法移民,美国正在考虑延迟征税,美元再次出现了回升。

汇通网提醒,贸易局势对美元走向将产生直接性的影响,因为随着美国经济放缓趋势越发明显,贸易紧张局势将加剧美国经济前景的不确定性。

不过本周六美国已经和墨西哥达成了一致。美墨联合声明称,墨西哥将采取前所未有的措施,加强执法,遏制非法移民,。特朗普则表示,与墨西哥达成了贸易协议,暂停对墨西哥的关税措施。因此下周开盘后美元可能会因此受到提振,这可能会对黄金构成压力。

总结

随着近期黄金6年内第六次测试1350-1370关口,短时间黄金上行的走势已经明显增强。不过本周五黄金在多重利多推动下仍止步于1250关口,最高触及年内新高1248美元附近,同时周五收于1240附近。

考虑到美墨贸易协定达成,下周一开盘后黄金可能会受到美元反弹的压力。不过考虑到美国经济前景不断恶化。同时美联储降息预期不断升温,近期黄金仍有进一步冲高的可能。但是只有真正突破1370,黄金才能开启新一轮上涨行情。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号