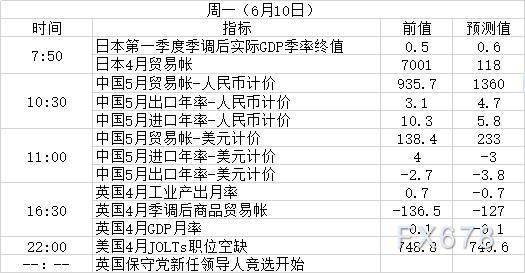

周一(6月10日)关键词:中国贸易账、英国GDP和工业产出数据、保守党竞选

下周一首先公布的是日本的GDP数据,由于此前日本第一季度GDP初值意外好于预期(预测为-0.1%,实际0.5%),这对日元构成了支撑。不过6月以来市场似乎对日本央行进一步放鸽的预期似乎有所增强,如果该数据意外向好,可能缓解这种疑虑,进一步施压美元。

随后是中国的贸易数据,这会对澳元产生直接的影响。

同时关注英国的工业产出数据。这是因为此前英国的制造业PMI跌破了荣枯线,这被视为制造业衰退的标志,如果工业产出数据进一步走坏,会强化市场的预期,尤其是当前英国脱欧不确定性的情况下会施压英镑。同时英国的GDP数据也值得关注。

最后英国保守党新任领导人竞选开始。本次竞选参与人数众多,但是在本周结束之前将会产生了两名胜选的候选人并于之后一周进行最后的角逐。值得注意的是如果两名候选人都是明显的硬脱欧倾向,这会直接在本周产生剧烈的市场反应。

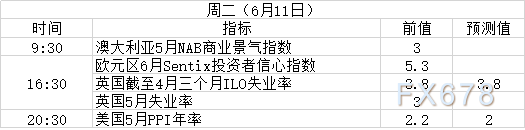

周二(6月11日)关键词:欧元区投资者信心指数、英国失业率、美国PPI

周二上午数据清淡,可以适当关注澳洲的经济数据,可能会提供短线的交易机会。

之后首先关注欧元区投资者信心数据。总体而言,近期欧洲经济数据疲软,尤其是此前的核心CPI数据跌至了0.8%(一般而言1%是欧洲央行对于核心通胀的一根红线),所以投资者信心指数不佳可能会对欧元构成压力。

英国的失业率数据也值得关注,市场预期ILO失业率仍维持数十年最低水平,如果恰好英国脱欧方面存在利好消息,这对英镑将是一个明显的利多。值得注意的是,英镑近期走势仍总体受限于脱欧紧张状况。

最后是美国的PPI数据,市场下调了对其的预期,进一步暗示市场对于美国通胀不足的担忧。但是需注意,PPI相对于CPI对于市场影响相对有限,但是可以作为一个观测通胀的前瞻指标,如果该数据意外大幅差于预期,市场会提前作出反应。反之,市场将关注周三的CPI数据。

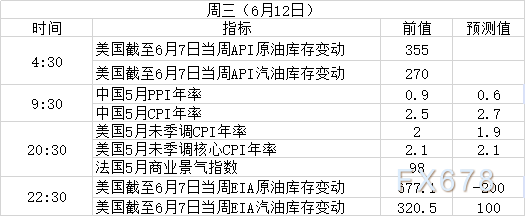

周三(6月12日)关键词:API原油库存、中国PPI和CPI、美国CPI、EIA原油库存

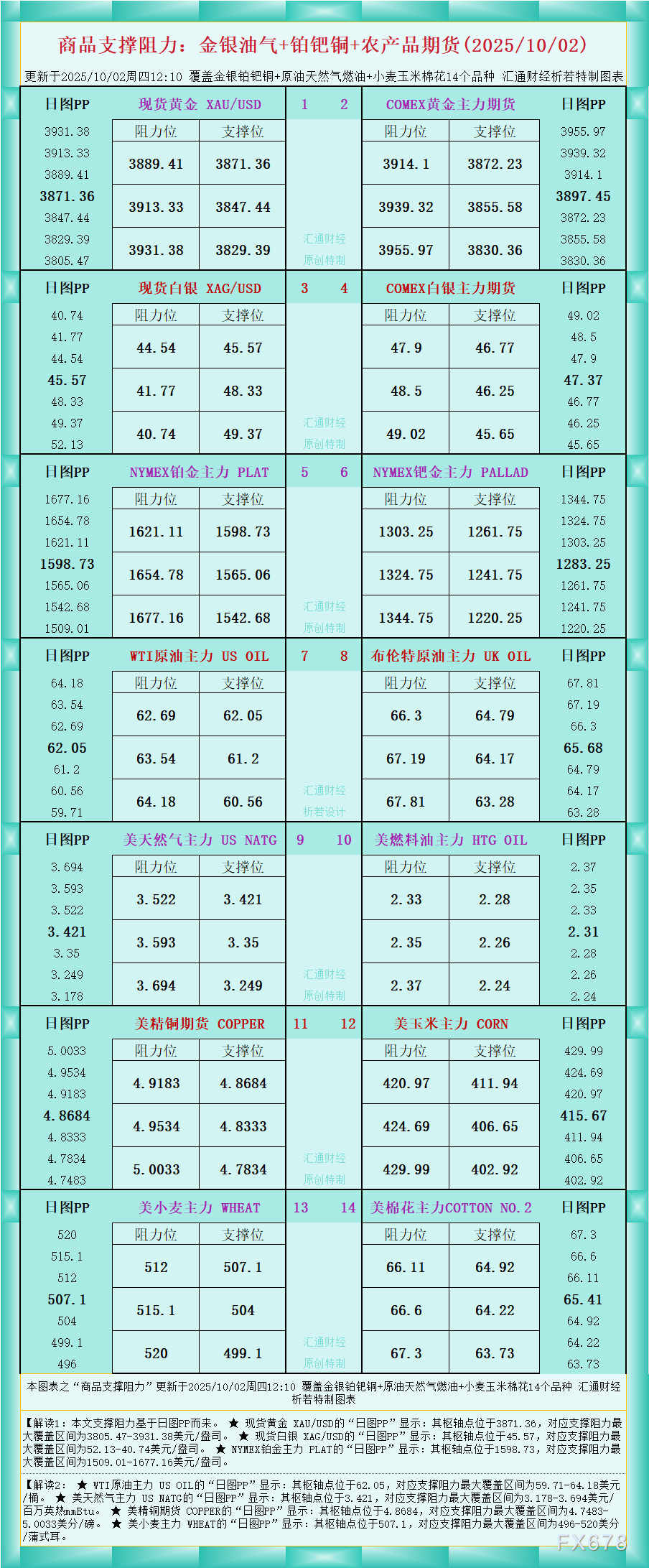

近期API和EIA数据对于油价的影响都比较明显。主要是原油库存和汽油库存近期同时大幅增加,由于处于夏季出游高峰,原油库存和汽油库存同时增加意味着市场需求不足,这对油价构成利空。不过EIA预测下周公布的原油库存将会大减,如果符合预期,可能会给原油一定的动力。

值得注意的是,目前市场存在的一种观点是即使原油库存大减,但是如果汽油库存继续大幅增加,那只能说明炼油厂将部分原油转化成了汽油,需求依旧疲软。因此投资者需要将两种数据比对起来看。

周三的重中之重还是美国的CPI数据,美国疲软是近期市场的主要话题之一。不过从预期来看,剔除了能源和食品价格的核心CPI仍和前值一致,但是CPI年率小幅下降。如果市场解读为近期油价回落使得通胀下降,对于美元的利空可能相对有限。但是如果核心CPI和CPI年率均出现回落,这将会对美元构成利空。

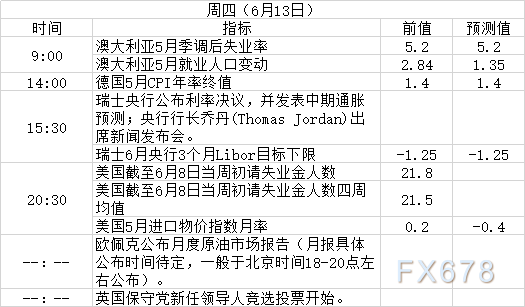

周四(6月13日)关键词:澳洲就业数据、德国CPI、OPEC月报、保守党领导人投票

近期澳洲联储实现了3年来首次降息,不过总体措辞鸽派不及预期,且趁着美联储降息预期不断升温的东风,澳元目前持续走高。但是澳洲近期失业率上升进一步凸显了澳洲经济的疲软,从市场预期来看,预计失业率持平于5.2%,但是新增就业人数可能会减少至1.35万人,如果符合预期,将是2018年9月以来第二低的水平,这将对澳元构成利空。

其次关注德国CPI数据是否会意外爆冷,这也会对欧元产生直接的影响。

瑞士银行利率决议可以适当关注。因为近期避险情绪回升,瑞郎作为重要的避险货币近期交投较为活跃。

此外OPEC月报也值得关注。重点关注沙特和伊朗的产量数据以及整个OPEC的减产执行率,如果伊朗的产量损失超过了沙特增产的数量,且减产执行率高企,可能会强化市场对于OPEC维持减产的预期,从而提振油价。

同时还需要密切关注英国保守党领导人竞选投票,届时将产生最终角逐的两名候选人。

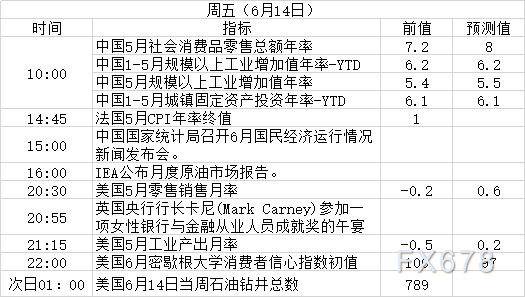

周五(6月14日)关键词:中国国家统计局公布的数据及新闻发布会、IEA月报、美国零售销售数据

周五首先关注中国的一系列经济数据,除了对澳元影响外,中国经济数据影响力明显增强,数据好坏将对全球经济信心产生影响,因此会在汇市和股市有所体现。同时此次国际统计局新闻发布会在周五下午举行,需注意时间上存在着不连续性。

其次是IEA月报。与OPEC月报不同,除了阐述OPEC的产量变化外,IEA还会阐述经合国家产量水平(主要是美国)还有全球原油需求预期。5月月报中IEA下调了需求预期9万桶/日,为2019年首次,暗示全球需求疲软的趋势有所强化。

日内重中之重是美国的零售销售数据。在4月该数据大幅不及预期,因汽车消费的下降,市场认为这只是一个短期性的因素,因此市场反应有限。但是随着近期美国一系列数据均不佳,目前市场的情绪已经发生明显的变化。如果该数据意外不及预期,可能会强化市场对于美国经济衰退的担忧情绪。同时还需关注5月工业产出月率,近期公布的ISM美国制造业PMI已经跌至了2年半的低点,暗示制造业活动放缓,如果数据不及预期,会强化市场对于制造业疲软的预期。

而随后公布的密歇根消费者信心指数市场预期将下调至100下方,为2019年首次,如果符合预期,也将对美元构成压力。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号