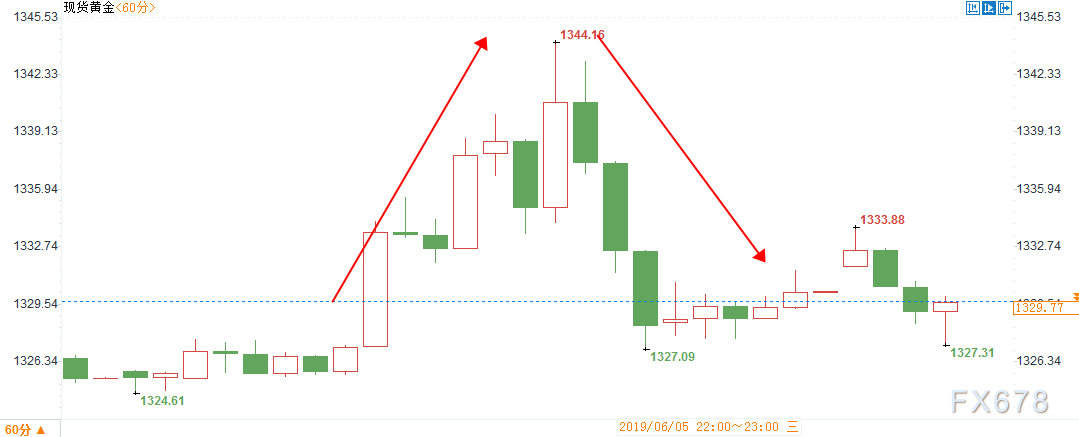

尽管周三因ADP就业人数创9年新低,美元一度跌至3个月低点,同时黄金逼近年内高点至1344.16美元。不过因非制造业PMI数据强劲,尤其是分项数据中美国5月ISM非制造业就业指数升至7个月新高,美元收复97关口,同时黄金出现快速回落。同时周三晚间美联储卡普兰在讲话中释放鹰派论调,称现在就考虑下一次降息还“为时过早”,进一步对美元构成支撑。日内关注欧银决议和德拉基讲话,如果欧洲央行鸽派进一步凸显可能会进一步支撑美元。同时近期还需留意美墨贸易进展。

美国数据冰火两重天,黄金冲高回落,关注非农就业人数

周三美盘时段,因美国ADP就业人数创9年低点,仅录得2.7万人的增长,被市场视作是贸易局势对于美国经济的影响已经渗透到就业领域的标志,因此美元短线跌至逾两个月低点,黄金则刷新逾三个半月新高至1344.16美元,逼近年内高点1346美元附近。

不过因随后公布的美国非制造业PMI数据强劲,尤其是分项数据中美国5月ISM非制造业就业指数升至58.1,前值为53.7,为7个月新高。因此逆转了此前ADP就业人数不佳的部分影响,黄金短线下挫近10美元。

尽管服务业情绪的上升令美元挽回了失地,但Capital Economics首席美国经济学家保罗·阿什沃思表示,他认为服务业增长不会持续。

阿什沃思认为,鉴于联邦地区服务业调查的崩溃往往会传导至ISM服务业PMI指数,我们不相信ISM指数的这种改善将会持续,它很快就会接近53大关。

汇通网认为,美国就业市场已经出现了一些疲软的迹象,因此如果周五非农数据不及预期,可能会强化市场这一观点,进一步施压美元。

但是因5月ISM非制造业就业数据为7个月最佳水平,本周五即将公布的非农数据不大可能会重蹈ADP数据的覆辙。如果该数据改善,可能抵消ADP数据不佳的影响,这可能会进一步对黄金构成压力。

美墨贸易进展不顺,或进一步打击美元和美股,支撑金价

近期美墨贸易局势是影响美元走向的重要因素。尽管贸易紧张情绪一般会对美元构成支撑,不过由于美国经济疲软的迹象开始显现,同时墨西哥是美国第三大贸易伙伴,随着美国对墨西哥征税关税,美国的汽车制造业进一步受到冲击,加剧了美国制造业疲软的状况,美元因此承压。

短时间市场仍将密切关注美墨贸易动向。

但知情人士透露,美国和墨西哥于周三(6月5日)结束了磋商,双方没有达成可以避免关税的协议。同时特朗普发推称,“与墨西哥代表今天在白宫进行的移民讨论已经结束。正在取得进展,但还远远不够!”

考虑到该关税将于6月10日开始生效,并逐步提高直至10月1日达到25%,随着6月5日谈判未取得进展,墨西哥避免被关税的可能性已经进一步下降,而就在周三墨西哥官员还曾表示避免征税的可能性高达80%,这进一步打击了市场乐观预期。

而据悉墨西哥已经起草了一份进口美国商品清单,如果美国总统特朗普对墨西哥产品加征关税,该清单上的商品可能面临潜在报复性关税。

因此近期美墨贸易有进一步恶化的迹象。受此影响,标普500指数E-mini期货下跌,这可能会在晚间美股上有所体现,这可能会使得黄金获得支撑。

美联储未就降息达成一致,警惕美联储后期鸽派不及预期

荷兰银行外汇和贵金属策略分析师Georgette Boele表示,她对黄金持乐观态度,并重申黄金将在年底前升至每盎司1400美元。

她补充说,她更关注黄金与美元的负相关关系,而不是其避险吸引力。

“在股市波动加剧和金融市场更加不确定的情况下,黄金价格已经上涨,这表明经典的避险反应出现了,”她说。“然而,我们坚信黄金价格的飙升是因为美元普遍疲软而不是黄金的避险需求。”

随着近期美国经济数据持续疲软以及美墨贸易的紧张局势,美元近期处于3个月低点附近,而就在两周前,美元仍处于近两年高点。

美元快速回落的走势意味着市场对于美国经济前景的预期已经出现了明显的转变,尤其是近期美债收益率持续走低,进一步对美元构成压力。

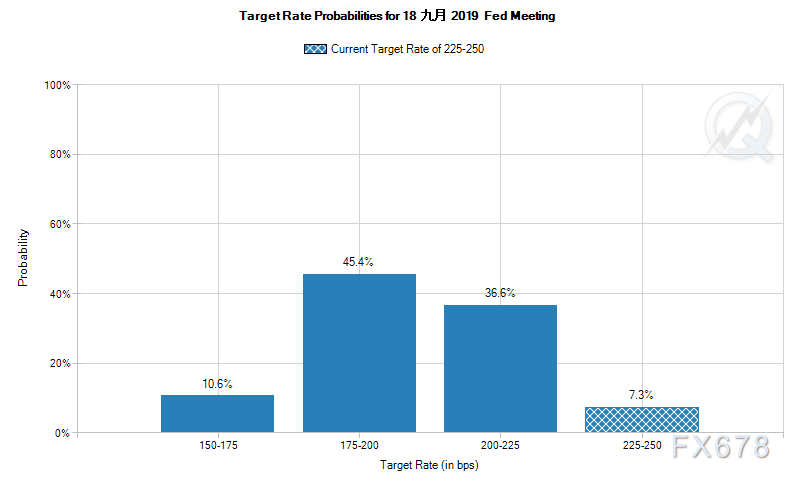

另一个施压美元的重要因素是美联储风向的转变。在本周一布拉德表示美联储将很快实现降息,同时周二鲍威尔也表示对降息持开放态度,这使得市场对于9月降息的概率升至92%上方,同时6月降息的预期目前也已经达到了60%附近,而此前一周仅为14%,部分分析人士甚至表示美联储可能会降息两至三次。

汇通网认为,美联储风向的转变是使得美元快速走低的重要因素,但是据汇通网观察布拉德作为美联储中的大鸽派,这一观点并未得到美联储内部的广泛认同。

周三美联储官员卡普兰在讲话中释放鹰派论调,称现在就考虑下一次降息还“为时过早”,而美联储埃文斯也表示,基本面对经济来说是坚挺的,预计美国今年GDP增长2%。

而美联储主席鲍威尔此前虽然表示对降息持开放态度,但是鲍威尔也暗示并无即刻重新放宽货币政策打算。从此前美联储多次会议表态来看,美联储多次鸽派不及预期,因此往往使得美元出现明显的回升。

因此市场仍需关注美联储措辞的变化,在美联储就尽快降息达成一致前料美元持续走低可能性不大。

日内关注欧银决议和德拉基讲话,欧银若进一步放鸽可能会提振美元

除了关注美联储动向,日内市场需密切关注欧银决议以及随后的德拉基讲话。

据汇通网观察,尽管全球主要货币对和美元负相关关系明显加强,尤其是欧元,在5月23日因美元触及两年高点,欧元跌至两年低点于1.1100附近。

由于欧元是美元指数权重最高的一个货币,因此欧元的走向对于美元走向的影响也十分明显。

随着本周公布的欧洲核心CPI仅有0.8%,暗示欧洲通胀的疲软正进一步加剧,进一步打击了市场低于欧洲经济复苏的信心。同时此前世界银行下调全球经济预期中也特别强调了欧洲经济出现了明显的衰退。

日内市场将关注欧银决议以及随后德拉基将作何表态。

目前市场的预期是欧洲央行将在6月6日会议上披露有关新一轮超低利率多年期定向长期再融资操作(TLTRO)的贷款细节,同时德拉基将会延续此前鸽派的论调。

同时欧洲央行可能会重申,经济前景面临的风险仍为下档,但是预计前瞻指引不会有变动。

此前丹斯克银行指出,本周公布的通胀数据不佳令欧洲央行感到紧张,这意味着德拉基将会采取必要的措施来提振通胀,因此预计6月通胀数据公布时核心CPI将会回升至1%上方。但是由于这是通过政策手段实现的,这和此前鲍威尔表示利用政策来推高通胀可能引发市场过剩的风险,并无即刻重新放宽货币政策打算形成了鲜明的对比,凸显了欧洲央行鸽派的立场,这可能会使得欧元再次出现快速回落,从而提振美元。不过考虑到全球央行进入宽松周期,也降低了持有黄金的成本,因此即使美元受益于欧洲央行放鸽,黄金仍将受到一定的支撑。

目前货币市场定价显示欧洲央行到2020年7月将降息10个基点。

后市前瞻

(中国内盘期货市场及上金所不进行夜盘交易,韩股休市一日)

17:00 英国央行行长卡尼发表讲话

17:00 欧元区第一季度GDP年率终值

19:30 美国5月挑战者企业裁员人数

19:45 欧元区至6月6日欧洲央行主要再融资利率

20:30 欧洲央行行长德拉基召开新闻发布会

20:30 美国上周初请失业金人数、美国4月贸易帐、加拿大4月贸易帐

次日01:00 美联储威廉姆斯发表讲话

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号