上周因美国对墨西哥征税,强化了市场对于贸易局势的担忧情绪,美股大跌。受此影响,亚洲多国股市延续跌势,推动了黄金进一步走高。与此同时,美债收益率曲线倒挂进一步加剧,目前市场对于美联储年底降息的预期已经升至95%。随着市场对于美国经济放缓的忧虑加剧,市场对于黄金的避险买需明显回升也对黄金构成支撑,一份针对华尔街的市场调查显示,本周华尔街受访人士中对黄金看空的观点为0。日内关注美国的制造业PMI数据。

贸易局势令美股大跌,黄金大幅走高

上周美国总统特朗普以加强边境安全为由对墨西哥挥舞关税大棒,令市场对于贸易局势的担忧情绪陡增。

与此同时,特朗普还宣布将停止对印度普惠制待遇,特朗普做此决定正值印度总理莫迪连任之际,因此特朗普此举无疑令两国的紧张关系有所升温。印度官员表示,印度可能会对20多种美国商品征收更高的进口关税。

此外,此前美国总统特朗普贸易顾问建议向澳大利亚加征关税,作为对过去一年内澳大利亚生产的铝涌入美国市场的回应。不过特朗普淡化《纽约时报》有关其“考虑对澳大利亚征收关税”的报道,并称赞了美澳关系的稳固。

受国际贸易紧张局势的影响,上周五美股大跌影响。受此影响,亚太股市今日普遍低开。日经225指数周一开盘下跌1.33%,报20327.87点;日本东证股价指数周一开盘下跌1.37%,报1491.54点;韩国首尔综指周一开盘下跌0.52%,报2031.03点。

对此安石集团表示,墨西哥关税给“岌岌可危的”美国股市带来新问题。安石集团驻伦敦的研究主管Jan Dehn表示,对墨西哥商品征收更高的关税会给美国带来下行风险,加上重仓且高估的市场、增长放缓和政策支持空间有限,意味着美国股市风险极大,关税可能会生效,因为阻止非法移民不是墨西哥或任何其他国家可以做到的事,“特朗普正在玩火”。

近几个月因全球股市反弹,黄金一直承压明显。不过随着贸易紧张情绪对于股市造成了负面影响,可能会进一步强化市场对于美股“Sell in May and go away”的一贯印象,可能会加剧美股的跌势,这使得避险黄金将受到支撑。

本周华尔街无人看空黄金

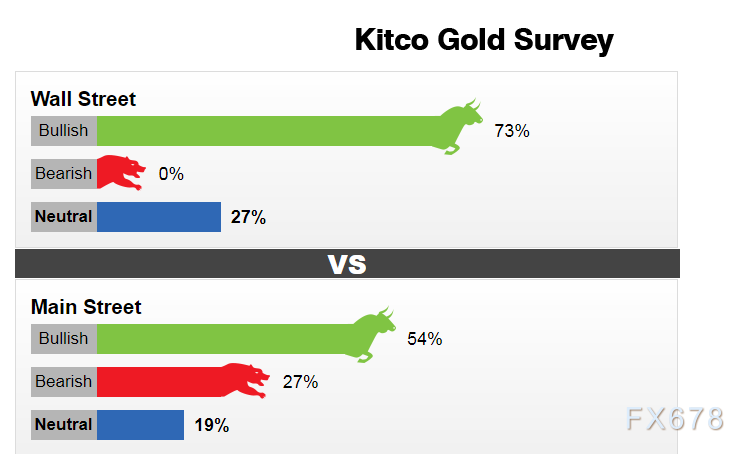

金拓黄金每周公布的市场调查显示,华尔街和一般投资者都对黄金持有看涨的情绪。

随着上周股市暴跌逾1%,加上美国突然对墨西哥征收关税,这使得黄金出现明显的上涨。

15位参与调查的华尔街人士中,有11位即73%认为本周黄金将会上涨,没有人看空本周的金价,只有4位即27%华尔街人士预计黄金本周将横盘整理;

一般投资者有448名参与了调查,其中242名投资者,即54%看多黄金,123名即27%认为黄金将会下跌,剩余的83名即19%认为黄金将横盘整理。

Price Futures Group资深市场分析师菲尔·弗林(Phil Flynn)认为,随着市场风险偏好回落,金价将进一步受益。新的关税威胁和特朗普的推文有助于避险情绪的回升。

SIA财富管理公司首席市场策略师Colin Cieszynski也表示,由于美国总统唐纳德·特朗普威胁墨西哥对进口商品征收5%关税后地缘政治的不确定性,他看好黄金。

“几个星期前我们认为美墨贸易协议已经解决,然后总统用一条推文将其炸毁,”Cieszynski说。“最新的关税新闻表明,这个政府没有解决任何问题,这凸显了金融市场的不确定性。黄金市场将在这种不确定的环境中表现良好。“

Adrian Day资产管理公司董事长兼首席执行官阿德里安·戴认为黄金可能会从政治发展中获利。戴表示:“尽管美国经济增长和美国利率高于大多数其他主要经济体,美元依然居高不下,但华盛顿也出现了一场风暴,因为更多的民主党人,众议院和竞选总统的人都表示支持弹劾。”

加拿大也可能受到关税威胁的牵连,美墨加贸易再次受到挑战

经济学家指出,特朗普对于墨西哥关税的威胁的影响可能比预料中的更大。墨西哥是美国的第三大贸易伙伴国,由于北美自由贸易协定的影响,美国与墨西哥、加拿大之间的供应链高度整合。

目前市场担心的是美国对于墨西哥的关税威胁是否会使得加拿大受到牵连。事实上,上周五美国宣布征收关税后,美元兑加元一度刷新年内高点。

根据美国政府统计数据,去年美国向墨西哥出口了2650亿美元的商品,超过了中国、日本和德国的总和。与此同时,美国从墨西哥进口了3470亿美元的货物。

SIA财富管理公司首席市场策略师Colin Cieszynski表示,在地缘政治不确定性变得无法解决的环境下,他看好黄金。他认为特朗普的威胁已经给整个北美经济带来了一些严重的影响。

美国经济衰退迹象愈发明显,美联储年内降息的概率已经逼近板上钉钉

随着国际贸易紧张局势发酵,市场对于美国经济衰退的预期正在进一步加强。目前美债收益率倒挂的现象正在进一步的加剧,暗示美国经济衰退的迹象正在进一步的加剧。

对此高盛表示,下调美国第二季度GDP增速至1.1%,此前预期为1.3%,因美国贸易摩擦扩大范围,同时预期美联储降息的概率也在上升。

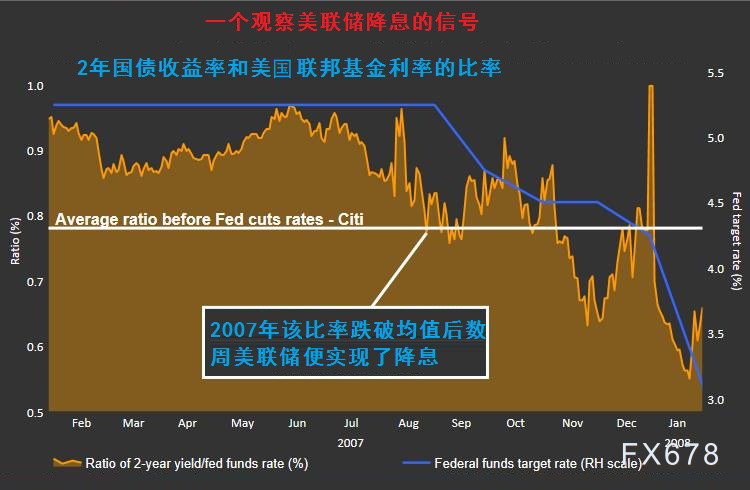

此前汇通网曾报道过花旗银行将2年期国债收益率和美国联邦基金利率的比率作为观察美联储降息信号的一个关键指标,同时从历史数据看,当这一比率低于78%时美联储往往会实现降息,即2年期美债收益率不能低于1.95%。

目前2年期美债收益率已经跌至了1.91%,暗示美联储年内降息已经接近于板上钉钉。

Kitco Metals的交易总监Peter Hug也对贵金属表示乐观,他表示:“美国股市非常脆弱,美联储可能最早在6月份降息,这应该会开始对美元产生负面影响。因此,我们维持黄金价格的建设性前景,并怀疑黄金此前在1266美元附近的低位为2019年的低点。

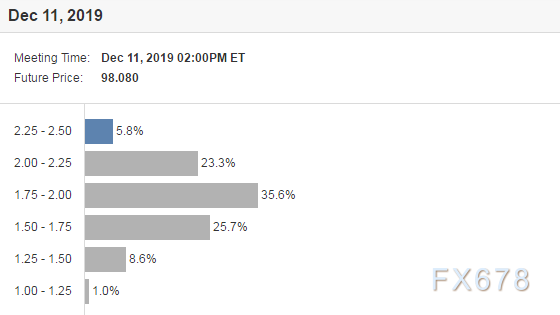

Fed Watch工具显示,目前市场对于美联储年底降息的预期已经升至95%附近。对此穆迪分析认为,美联储降息是消除10年期国债收益曲线与联邦基金利率倒挂最快的办法。不过,美联储预计并不急于采取宽松的货币措施,以消除国债收益率的倒挂问题。可能会等到实体经济指标出现确定性的恶化以后,才会针对这些问题采取措施。

如果近期美国的经济数据因贸易局势而进一步走坏,则会进一步强化市场对于美联储降息的预期。

日内关注美国美国5月ISM制造业PMI,近期美国制造业疲软的迹象愈发的明显,此前公布的Markit制造业PMI一度创出近10年的低点,因此如果该数据意外走差,可能会强化市场对于美国制造业衰退的预期,从而使得美元进一步走低,并支撑黄金,反之黄金可能在1310/1315附近短线承压

技术分析

目前黄金已经明确站上了下降趋势线上方,短时间上行的走势明显的增强。

目前上方最直接的压力是1315.78美元,为此段下跌行情的61.8%分位,这个位置上方是次级回撤位1361.50美元到1.273.10美元的50%回撤位1317.40美元。任何时候站上这个点位料测试此前的关键压力位1321.20美元。

下方关注50%分位于1306.27美元,这个位置下方是整数关口1300美元和38.2%分位于1296.76美元。任何时候跌破1290美元则意味着短时间上行的走势放缓。

后市前瞻

假期提醒:英国女王诞辰,新西兰休市一日;

14:30 瑞士5月CPI年率★★★;

15:50 法国5月Markit制造业PMI终值★★★;

15:55 德国5月Markit制造业PMI终值★★★;

16:00 欧元区5月Markit制造业PMI终值★★★;

16:30 英国5月Markit制造业PMI★★★;

21:10 美联储理事夸尔斯参与Libor利率过渡的讨论★★★;

21:45 美国5月Markit制造业PMI终值★★★;

22:00 美国5月ISM制造业PMI★★★

日内PMI数据密集,制造业放缓是目前全球经济的一大表现。目前市场往往会把美国的制造业PMI和欧洲的做横向对比,如果欧洲依旧不佳,而美国好于预期,则依然会对美元构成支撑,反之提振欧元。如果美国和欧洲同步放缓,那么市场可能更多的会倾向于避险资产。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号