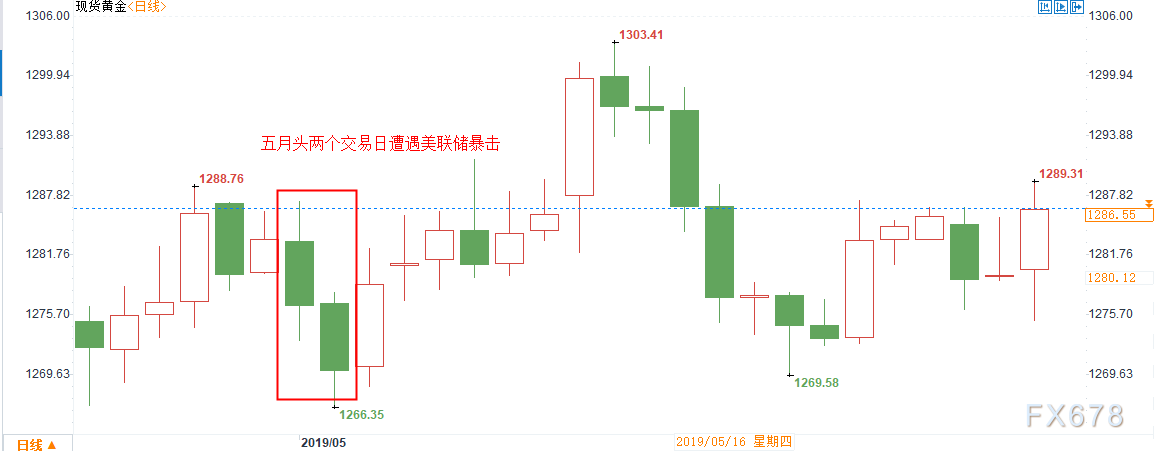

月初开盘不利,美联储不及预期鸽派黄金刷新半年新低

本月初美联储公布利率决议因鲍威尔在新闻发布会表示不会很快调整利率,并表示当前的利率水平是合适的,进一步缓解了市场对于美联储降息的预期,美元指数短线反弹超50点,

黄金则一度跳水10美元。

对于市场所关心的通胀问题,鲍威尔表示预计通胀走低只是暂时性的,将会回升。预计美国今年将处于良好的经济扩张路径上,并表示持续的就业增加和经济增长最终将会推动美国的通胀走高。

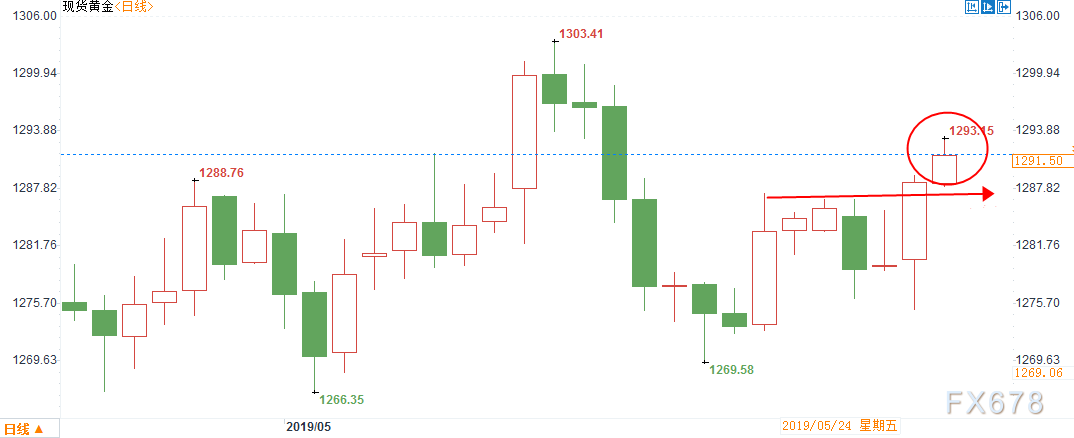

由于4月美国经济数据表现亮眼,包括耐用品订单数据和美国第一季度GDP数据均好于预期,因此这种乐观情绪延续到了5月。随着5月2日晚间公布的工厂订单月率也创出了2018年8月以来的最高水平,加上早些时候鲍威尔偏鹰的措辞,这使得黄金刷新了近半年的新低至1266.35美元。

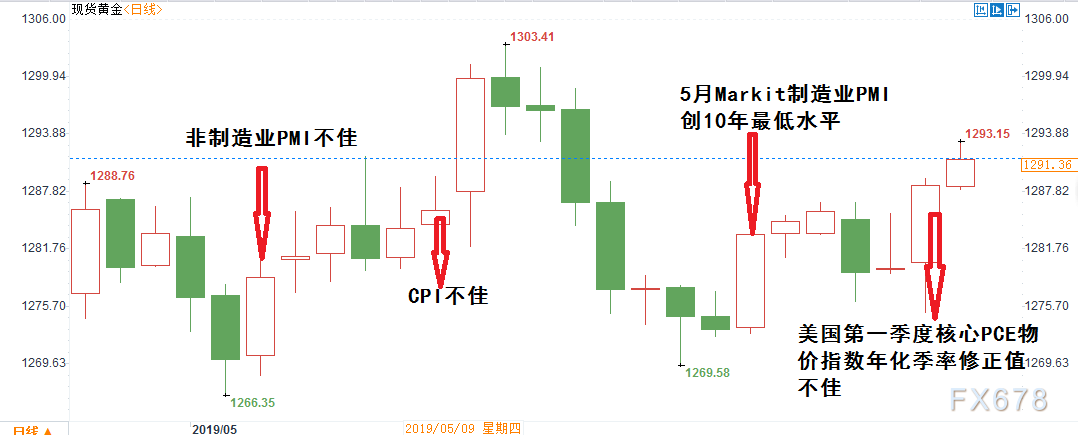

美国通胀和制造业数据不佳成黄金主要推动力

由于4月PCE数据不及预期,因此市场短时间将焦点转移到美国通胀变化上来。尽管5月3日美国非农就业人数和失业率均大幅好于预期,尤其是失业率降至了49年来最低水平,但是因薪资数据疲软且劳动参与率下降,令市场担忧长期通胀疲软最终导致美联储降息,因此美元小幅上涨后随后快速回落,黄金则自年底低点附近快速拉升。

在美国就业和经济增长数据均表现良好的情况下,美联储疲软的通胀将成为市场关注的重点。此前多名美联储官员质疑美国通胀疲软不是一个暂时性的因素,因此随着薪资数据不佳,强化了市场对于通胀疲软的担忧情绪。

而5月10日公布的4月未基调CPI数据和5月30日公布的美国第一季度核心PCE物价指数年化季率均不及预期,都对黄金构成了一定支撑。因通胀疲软使得美联储暂停加息的重要因素。

制造业和服务业数据方面,5月3日公布了美国4月非制造业PMI指数,数据显示降至55.5,为创2017年8月份以来最低水平,由于4月美国制造业PMI指数降至52.8,创2016年10月份以来新低,因此市场人士认为就业数据掩盖了美国制造业和服务业疲软的状况。

同时分析人士指出非农劳动参与率数据下降,很大程度上是因为制造业劳动人口下降,因此失业率下降也就不足为奇,也对美元构成进一步的压力。

而5月23日美国5月Markit制造业PMI初值意外跌至10年低点,这也使得当时风头正甚的美元从两年的高点回落,黄金则短线拉升近10美元,进一步反应了市场对于美国制造业疲软的担忧情绪。

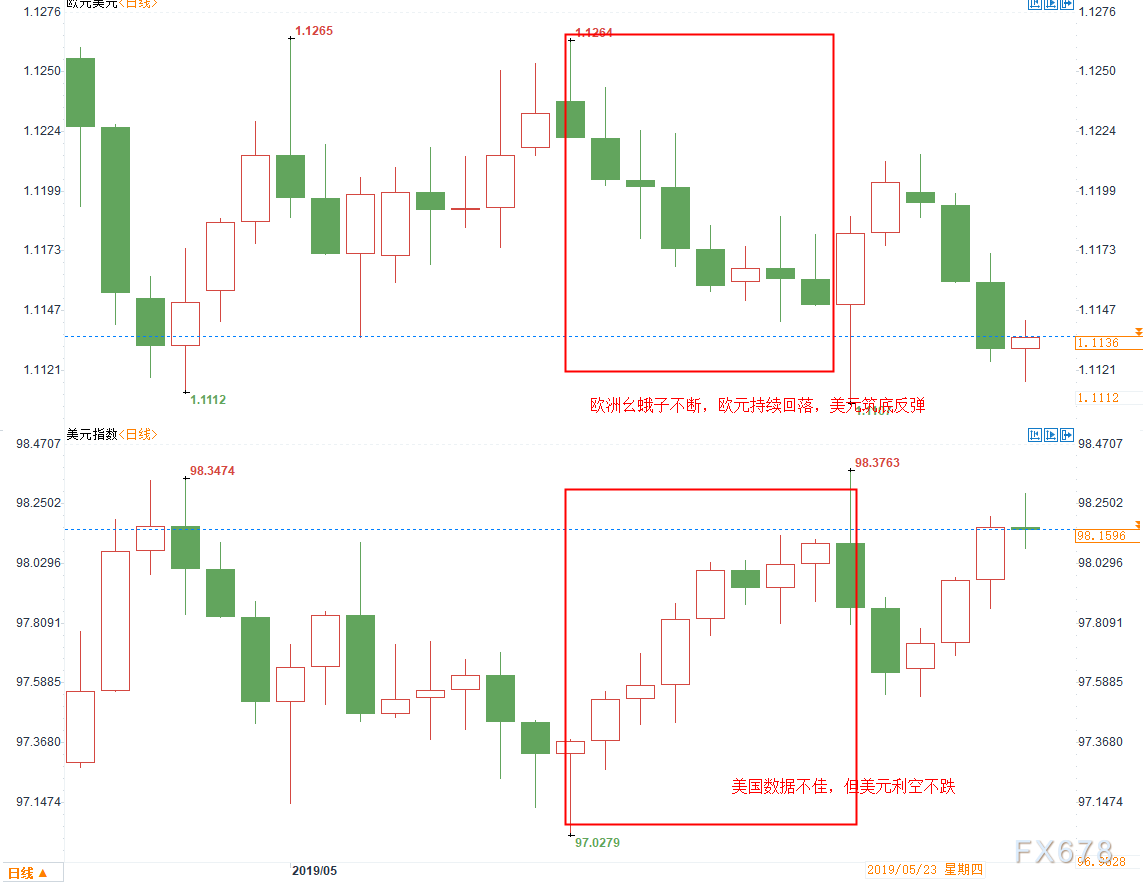

欧洲政治经济不确定性令美元走强,黄金涨势止步1300美元

不过随着欧洲政治经济不确定性有所回升,尽管美国经济数据表现不佳且通胀疲软有所延续,但是美元利空不跌,因而使得黄金承压。

5月14日德国ZEW经济展望指数5月份滑入负数区间,从4月份的3.1降至-2.1,意味着市场对德国和欧洲区未来经济增长的负面展望。

而5月15日尽管美国的零售销售数据为-0.2%,低于预期0.2%,远低于前值1.6%,为2019年2月以来的最低水平,但是数据公布后美元利空不跌,并随后刷新一周新高。因意大利副总理萨尔维尼表示,如有必要,政府准备超过3% 的预算赤字上限,或者允许债务超过130-140% ,以刺激就业。这令投资者担心刚刚平息没有多久的欧债危机可能卷土重来.

与此同时英国脱欧案依然困难重重,同时欧洲议会选举在即,但是英国脱欧党显然风头更甚,都强化了市场对于无协议脱欧的担忧情绪。这都对美元构成了支撑。

随着英国首相特雷莎宣布辞职,加剧了市场对于英国无协议脱欧的风险情绪。因市场认为硬脱欧派约翰逊将成为最有可能的继任的人选。同时约翰逊表示,必须排除撤销脱欧的选项。这都对美元构成了支撑。

目前英国竞逐首相职务者的名单正越来越长,但却至今无人能够拿出信服的方案来避免“硬脱欧”的结局,强化了市场对于无协议脱欧的担忧情绪。同时惠誉也表示,英国无协议脱欧可能性上升,虽然维持英国“AA”评级,但将其置于负面观察名单。

欧盟委员会正在考虑对意大利作出纪律处分,可能对其罚款35亿欧元(约40亿美元)。这一处罚可能包括在欧盟的定期预算监测报告中,最有可能在6月5日发布,将标志着意大利与欧盟的预算纠纷升级。

因此未来一段时间欧洲政治经济的不确定性持续可能会进一步打压欧元并提振美元,这将对黄金买需构成挤压。

美债收益率曲线倒挂,美国经济衰退风险加剧,黄金获得支撑

5月下旬黄金陷入了窄幅震荡区间,即使美元仍维持在2年高点附近,但是黄金仍交投于1270/90区间内,因为美国经济衰退的迹象越发的明显,其中10年期美国国债收益率跌至2017年9月以来的最低水平至2.22%,同时美国4月耐用品订单月率初值为-2.1%,低于预期值-2%,远低于前值2.6%,此外美国5月Markit制造业PMI初值意外跌至10年低点,这些都强化了市场对于美国经济放缓的忧虑。

分析人士指出,美债收益率曲线在3月的时候出现过一次倒挂,但是随后扭转了这一走势。不过这已经是2007年以来首次出现这种现象。而随着近期倒挂的程度明显加强,美国经济衰退的信号更加的明显。

市场人士称,有迹象表明,在第一季度出口和库存积累的短暂提振之后,美国的经济活动正在放缓。四月份工厂的零售销售和生产下降,而房地产市场大部分仍然疲软。第二季度的国内生产总值估计低于2.0%。美国经济在第一季度的年化增长率为3.2%,但随着去年特朗普政府减税和支出增长带来的大规模刺激逐渐消退,美国经济正在失去增长。受此影响,5月市场对于美联储降息的预期正在进一步升温。

随着5月30日美国第一季度核心PCE物价指数年化季率不及预期,目前市场对于2020年1月降息的预期已经升至90%上方,这意味着如果美国通胀持续疲软,市场可能会对美联储降息完全定价,这将推动黄金出现大幅反弹。

因此当前市场仍在关注美国经济数据表现,尤其是制造业、通胀以及消费数据,如果美国经济数据进一步疲软,可能会使得避险资金流入黄金。反之如果美国经济疲软被证明是短暂的,美元料将在当前点位附近进一步反弹,这将会对黄金构成压力。

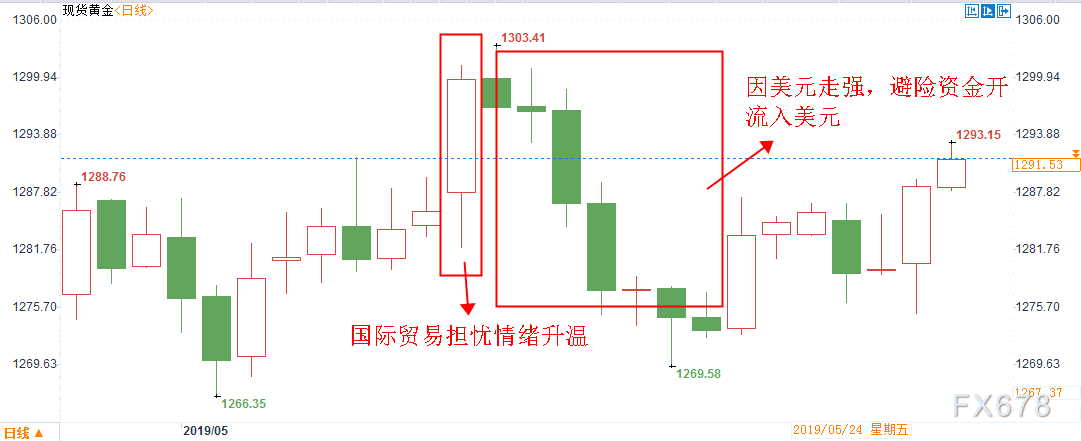

贸易局势下美元和黄金此消彼长,但长期黄金或占优

5月以来,国际贸易的紧张局势主导了市场情绪。从美股表现来看,整个5月美股处于持续回落的过程中,因贸易担忧情绪使得市场风险偏好明显回落,这里好避险资产。

但是贸易局势往往也利好美元,在美国经济预期较好的情况下,美元相较于非孳息的黄金更具吸引力,因此会挤压黄金的买需。

在本月前半段,因美国经济数据持续走坏且通胀疲软预期有所强化,黄金总体维持上行走势,尤其是5月13日因国际贸易担忧情绪,黄金短线出现10美元的涨幅。不过随着5月中旬欧洲经济数据不佳以及澳洲联储降息的预期持续升温,美元再次受到市场追捧,黄金自1300美元附近持续走低且一度触及半年低点。

短期内市场应密切关注国际贸易的进展,但是需注意的是,国际贸易局势升温的时候,市场更多的需关注黄金和美元此消彼长的关系,但是考虑到避险情绪对于黄金的支撑,因此料黄金总体跌幅有限。

不过分析人士认为,就业很强劲,盈利季节比大多数人预测的要强得多,这是推动美国股市不断上涨的重要因素,但是当前国际贸易紧张局势可能将成为这波股市下跌的催化剂,因为部分企业已经明显受到了贸易局势的负面影响。而随着美国制造业放缓的趋势越发的明显,这可能会加速股市的下跌。

随着美股和美元同跌,黄金将再次受到青睐,从中长期看,黄金仍总体趋势向上。

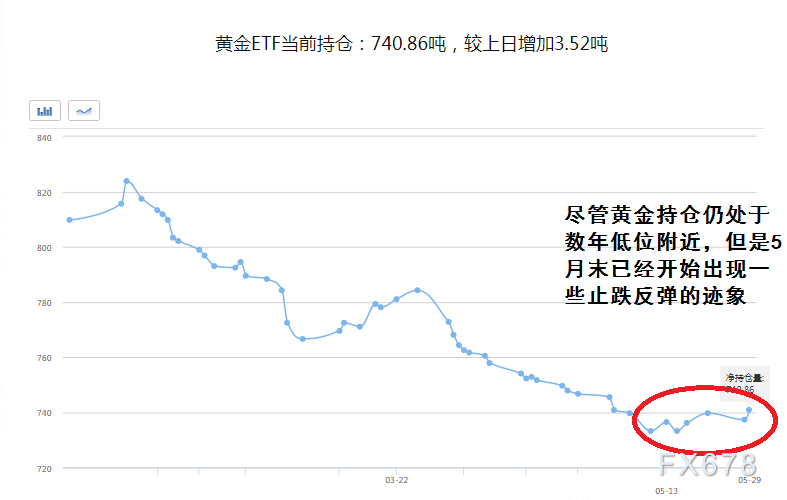

5月黄金买需不足,但月末黄金反弹或暗示酝酿反攻

总体而言整个5月黄金上涨缺乏动能,因市场对于持有黄金兴趣不足。

过去四周期金市场的持仓一直在多头和空头之间转换,而黄金ETF的持有量则在很长一段时间持续走低。

盛宝银行大宗商品策略主管Ole Hansen表示,黄金或许已经不是投资者避险的选择了;在市场大量风险的背景下,黄金市场却仍然缺乏动能。

分析人士表示,黄金迟迟未能做出有效的突破是其遭遇持续减仓的重要原因。OANDA高级市场分析师Edward Moya表示:“随着投资者逃往债券,黄金因交易焦虑而上升,但仍然是最不受欢迎的避险品种。黄金在经济衰退问题日益严重的情况下收益有限,但随着黄金突破1300美元情况可能会有所改变。”

不过随着5月31日黄金突破了1292美元关键阻力位,短线黄金上行走势有所增强,只要近期维持在前期关键阻力1287美元上方,黄金或迎来有效反弹。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号