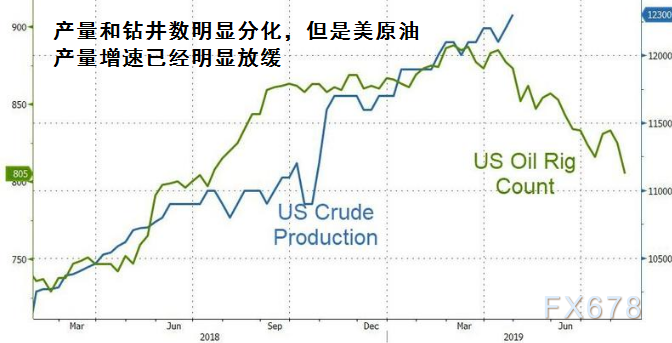

美原油产量似乎也未给油市提供明确的动向。2019年以来美国页岩油产量增速明显放缓,尽管美原油产量近期刷新历史最高水平,但是较之2018年末的1190万桶/日总体变动不大。此外美国原油钻井的持续下降也加大了市场对于美原油产量的疑虑。

不过分析人士指出,当前美国页岩油盆地正经历了新旧公司替换的过程中,一些依靠提高钻井数增产的小公司正在被淘汰,而一些石油巨头正在入驻页岩油盆地。随着新旧交替完成,预计美原油产量将会加速增长,这将对油市走向产生直接的影响。

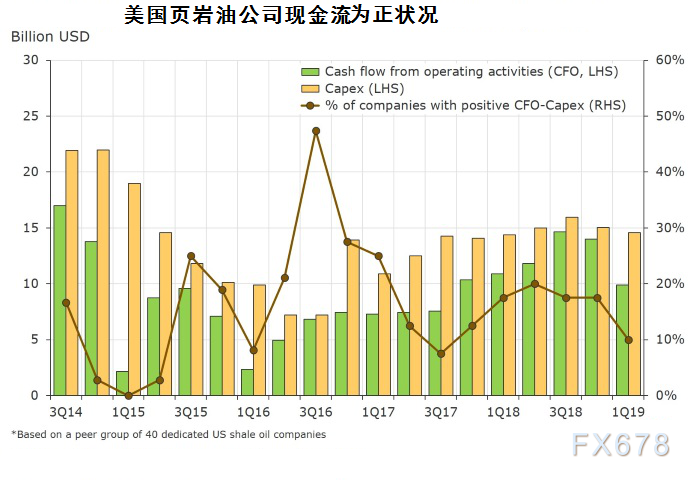

美国页岩油公司中现金流量为正的公司仅有10%

挪威独立能源研究和咨询公司Rystad Energy近期对美国40家页岩油公司的财务状况进行了研究,尤其是经济活动的现金流量状况。

数据显示,40家公司中仅有4家页岩油公司在第一季度现金流量为正,总共的现金流量从2018年第四季度的140亿美元下降至2019年第一季度的99亿美元。

对此Rystad Energy北美页岩团队高级分析师Alisa Lukash表示,这是2017年第四季度以来美国页岩油企业所掌握的现金流量的最低水平,这意味着这些企业正面临着巨额超支的状况,这是2017年第三季度以来就不曾见过的状况。

该公司分析师指出,负现金流量意味着页岩油公司从市场所获得的资金不足,只能够依靠债券来维持业务,一旦出现资金链的断裂,那么将只能通过削减支出成本以节约开支。

市场人士指出,在2018年末油价大跌时,美国的原油钻井数出现了快速的回落,但是今年以来尽管油价出现了明显的复苏,但是美国原油钻井数仍处于持续回落的过程中,已经显示出页岩油企业已经出现投资不足的状况。另一个值得注意的现象是,自2018年底油价大幅下跌以来,没有一家美国页岩气企业上市,这是自2014年以来公共资本发行缺口最大的一年。

而由于页岩钻探活动减速,标准普尔近期下调了全球最大油服公司斯伦贝谢的债务评级,从AA-下调至A+。据悉该公司由于钻探需求下降,盈利已经收到明显的打击。同时评级受到下调的还有哈里伯顿,标普将其前景从“稳定”下调至“负面”。

页岩油公司亏损严重,市场有关页岩油盈亏平衡不足50美元的观点不攻自破

页岩油市场目前充斥着有关盈亏平衡点的言论。

根据达拉斯联储的数据显示,特拉华盆地的盈亏平衡点为49美元,米德兰盆地是48美元,两者都位于二叠纪盆地。对此市场大肆渲染只要美原油不低于49美元,那么页岩油公司都将盈利,因此美国页岩油比海上原油开采更具竞争力。

但是该联储警告称,二叠纪的生产成本差异很大,最低的盈亏平衡点仅有46美元/桶,而最高的里根县附近盈亏平衡点则达到了87美元/桶。

华尔街日报对于2018年最大的30家页岩油生产商调查结果显示,2017年30家公司利润总额为17亿美元,但是在过去五年中累计亏损500亿美元。而纵观整个石油行业,表现最好的公司股票是赫斯公司,因为该公司在二叠纪没有开展业务,这令部分投资者对于市场所鼓吹的美国页岩油成本盈亏平衡点低于50美元感到怀疑。

大公司逐渐占主导抵消钻井下降影响,美原油产量不跌微增

美国页岩油行业另一个重大变化是越来越多的资源由大公司接管,而小型的原油公司则逐渐的失去优势,甚至面临倒闭。

市场人士指出,大型原油公司的优势在于他们可以应对现金流短缺的状况,因为他们可以轻易的进入资本市场,同时他们可以同时接管多个地块,有利于发挥集群优势来压低成本。

而相比较而言,小型页岩油公司既不具备资金优势,同时也无法压低成本来提高利润率,这使得小公司的运营存在着越来越多的困境。

因此在未来一段时间,美国的原油钻井数还将持续下降,因小型石油公司逐步的退出二叠纪盆地,这可能会在短时间内造成美国原油产量增速放缓。

但是分析人士指出,从长期看这对于美国的产量有利。随着大型石油公司占据主导地位,可以发挥技术优势和规模效应进一步提高产量。

早在今年3月初,雪佛龙就表示,在2020年底之前,计划在美国德州和新墨西哥州所辖二叠纪盆地的日均油汽产量达到60万桶,到2023年末达到90万桶/日,比此前雪佛龙的未来五年预期产量65万桶/日提高了将近40%。埃克森美孚也计划最快五年后在该地区的日产量达100万桶,增幅80%,且表示即使原油跌至35美元,也可获得10%的回报,且相比于2018年第四季度埃克森美孚在二叠纪盆地的产量已经同比暴增93%。

美国产量增速将成为下半年走势的风向标

汇通网认为,自2019年以来,美国原油钻井数持续下降被市场视作是美国原油产量增速放缓的重要迹象。

尽管如此在4月最后一周美国的原油产量依旧刷新了历史最高水平至1230万桶/日,因石油巨头的技术水平和生产水平较高弥补了钻井下降的劣势。

随着近期越来越多的小型页岩油公司面临着生产经营困难的问题而被迫退出,美国的钻井数仍有下降的空间,这将在未来一段时间限制美国原油产量迅速增长。但是从长期看,随着美国页岩油产业调整完毕,石油巨头将会推动美国原油产量加速增长。

分析人士认为随着三季度运输瓶颈将解除,下半年美国原油产量或将加速增长,从而给市场和油价带来剧烈冲击。此外Rystad Energy认为随着美国很多炼厂重新投入生产,且随着油价上涨,预计第二季度现金流量将会大幅的增加,同时支出也将趋于稳定,2019年下半年钻探活动将保持强劲,这可能会增加交易量。

因此美国产量增速如何可能将成为下半年走势的风向标。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号