但是分析人士指出,美国近期的炼油厂正在进行大规模的维护,因此这给了市场一种原油库存增加的错觉,但实际上美国的商业库存在过去一年的时间内的涨幅远远低于以往的水平。

与此同时,OPEC增产的动作迟缓,但是伊朗、委内瑞拉和利比亚产量未来仍有进一步下跌的可能。而此前在减产问题上立场摇摆的俄罗斯近期也遭遇了非自愿减产,且未来数日可能会减产100万桶/日,短时间对于该国出口造成巨大负面影响。因此从中长期看油价持续下跌的可能性不大。

不过考虑到国际贸易紧张局势有所升温,这可能会使得市场的需求预期有所降温,同时美原油已经迫近60美元关口,因此短线油价仍有下行的风险。

美国炼厂大规模维护是近期库存上升重要原因,夏季需求高峰或导致供给紧张

分析人士表示,今年炼油厂维护和往年不同的是,由于2020年限硫措施的实施,美国的炼油厂一直在进行更大规模的维护以防止秋季和冬季供应的短缺。与此同时,美国的炼厂还计划在第二季度实施更大规模的改建,从而配套2020年限硫措施下的成品油生产。

具体数据显示,截至4月26日美国的商业原油库存较之2018年底增加了近3000万桶,远远高于2018年同期1200万桶的增幅,但是这一数据远远低于近10年4500万桶的平均增幅,同时也是在2011年以来最小的季节性增长。

同时与2018年相比,美国炼油产商的原油消耗量在2019年也减少了近2800万桶,消耗下降的速度超过了2019年库存增加的速度。

据EIA数据显示,迄今为止,美国炼油产商的平均日加工量仅为1632万桶,远低于2018同期的1655万桶。

尽管近期看起来美国的原油库存持续增加,但是问题是随着炼油厂完成了维护,同时夏季出游高峰的来临,原油的消费可能会激增,这将导致原油库存的快速下降。

交易商预计2019年下半年全球原油库存将出现大幅的下降,同时7月至12月布伦特原油的期货溢价将超过2.7美元/桶。尽管近期看多意愿的有所降温,但是根据CFTC公布的持仓数据显示,对冲基金的多空持仓比达到了11:1,较之年初的2:1出现了大幅的上升,短时间这种情绪将得以延续。

因此除非消费需求放缓或者沙特提高产量以抵消委内瑞拉和伊朗的产量损失,否则今年晚些时候油市供应紧张情绪将会有所发酵。

近期OPEC+原油产量仍有继续下滑的趋势

随着美国宣布恢复对于伊朗的制裁,但是OPEC+的原油产量并没有回升的迹象。

数据显示OPEC在3月的原油产量进一步下降至3002万桶/日,减产合规度上升至153%。即使美国频频施压,但是OPEC在4月原油产量仅仅增加2.5万桶/日,这是因为伊朗和委内瑞拉产量的下降,其中4月伊朗产量降幅创OPEC成员国中最大,环比减少了15万桶/日。委内瑞拉方面4月原油产量环比减少10万桶/日。

同时国际能源署表示,目前委内瑞拉的原油产量已经跌至了87万桶/日,未来随着美国更多的制裁措施,未来该国产量还将进一步的下滑。

伊朗方面似乎也不容乐观,一位熟悉石油政策的伊朗官员表示,从5月起,伊朗石油日出口量可能降至70万桶,甚至低至50万桶。一位OPEC消息人士称,伊朗石油日出口量可能维持在40-60万桶左右。

除了伊朗和委内瑞拉外,利比亚近期国内的战乱局势也使得该国的原油产量受到了影响,据汇通网观察,利比亚局势恶化首当其冲的往往是该国最大的沙拉拉油田,该油田产量为35万桶/日,因此随着局势的恶化,沙拉拉油田将不可避免的遭遇关停的风险。

而一直在减产立场上模糊不清的俄罗斯近期遭遇了非自愿的出口下降。

有消息称,由于此前欧洲主要管道中的原油污染和主要原油出口港口的中断,俄罗斯将连续数日减产,减产规模将达总产量的10%,相当于未来几天减产逾100万桶/日。但是现在市场的疑问是,这种中断将持续多久。此前俄罗斯国营管道垄断公司Transneft表示将在5月7日前恢复石油的正常输送,但是目前看来需要更长的时间才能实现这一目标。

白俄罗斯有关官员表示,俄罗斯可能需要数个月的时间才能解决这一问题,而欧洲的炼油厂也一直在减少运营,并要求政府允许他们使用石油储备。

俄罗斯一位石油买家表示,Transneft需要在5月7日之前恢复管道正常输送否则问题将真正恶化。

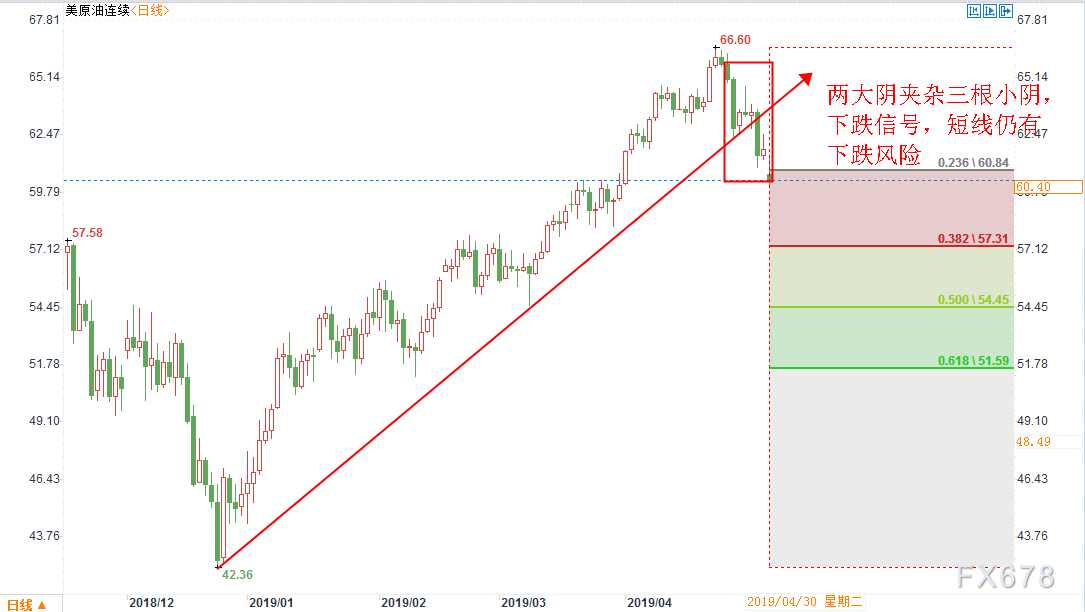

技术分析

目前美油已经跌破了上升趋势线,短时间下行的风险明显上升。同时从日线看,油价在近期顶部附近出现了类似于下降三部曲的形态,因此短时间下跌的走势未止。

考虑到近期贸易局势的担忧情绪,市场的需求有所下降,同时美油跌破了23.6%分位60.84美元一线,因此短时间美油有下测57.30一线的风险,但是跌破的可能性不大,随着夏季需求高峰来临,料油价将会出现回升。在测试57.30一线之前,60美元整数关口也是一个较强的支撑。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号