周一因美国3月消费者支出增幅创逾9年半以来最大,同时标普500指数和纳斯达克指数均创出历史新高,黄金一度出现近10美元的跌幅,不过因核心PCE数据不佳,强化了市场对于美联储降息的预期,黄金收回部分跌幅。近期黄金的两大特征是,美元和黄金的负相关关系明显减弱,同时全球经济放缓的担忧情绪也在推动黄金的避险买需(此前避险资金更多的是流入美元,挤压黄金买需)。但是需注意黄金ETF净空头头寸仍在增加,暗示市场看空情绪尚未逆转,因此短时间黄金上行空间依然有限,密切关注周三美联储将作何表态。

美股持续上涨,市场风险偏好继续回升对金价构成打压

本周一(4月29日)标普500指数和纳斯达克指数均创出历史新高,其中标准普尔500指数上涨0.11%至2943点,纳斯达克指数上涨0.19%至8162点。

周一公布的PCE数据不及预期,暗示通胀仍然十分的低迷,这进一步强化了市场对于美联储推迟加息的预期,这对于美国是利好。而经济数据显示3月美国的消费者支出增长0.9%,为9年半新高,进一步缓解了市场对于盈利预期下降的担忧。

Refinitiv数据显示,本季度收益报告显示下降0.2%,较本月初的2%下降幅度有所改善,缓解了市场对于盈利预期下降的担忧情绪。

对此,纽约布鲁德曼资产管理公司首席市场策略师奥利弗·普切斯表示,这是一个积极的迹象,因为整体收益比大多数人预期的都要好一些。同时考虑到美联储将继续保持温和,加上国际贸易的乐观情绪,尽管全球经济仍在放缓,但是没有像市场所担心的那般严重,因此仍推动继续上扬。

短时间而言,美国股市持续走高暗示市场的风险情绪仍在改善,这在短时间仍将对黄金构成部分压力。

机构投机者仍在增持黄金净空头头寸

尽管近期黄金已经出现了一波反弹,但是市场人士指出,机构投资者对于黄金的悲观情绪似乎并没有改变,美国商品期货委员会最新一周汇编的数据显示,机构投资者仍在增加黄金的净空头头寸。

德国商业银行指出,目前投资者对于黄金的信心似乎不大,上周黄金ETF投资者卖出了14吨的黄金,使得黄金ETF的持仓刷新了2019年以来的最低水平,与此同时,投机性投资者也似乎加大了对于黄金下跌的押注。

分析师指出,基金经理持有的黄金净空头头寸也比前一周增加了一倍多,这暗示投资者继续降低了看涨金价的预期,这是因为美国的技术巨头强劲的收益使得看涨股市的预期持续升温。道明证券分析师表示,美元的技术突破和新兴市场货币的波动性都对黄金构成了持续的压力。

通胀疲软强化了市场对于美联储降息的预期,黄金仍受到支撑

尽管周一因股市走高黄金再次出现了快速回落。但是道明证券分析师认为,由于市场对于美联储降息的预期有所增加,未来仍将推动黄金走高。随着市场的风向逐步的发生改变,相当数量的黄金多头将会考虑再次进场。

尽管周一公布的美国3月消费者支出增幅创逾9年半以来最大,但价格压力依然温和,一项关键通胀指标——3月核心PCE物价指数年率从2月份的1.7%降至1.6%,年度增幅为14个月来最低,核心PCE指数是美联储首选的通货膨胀指标。

由于美联储设定2%的通胀目标作为决定是否加息的关键指标,因此美国通胀的持续疲软正使的美联储降息的预期有所升温。

在4月初美联储埃文斯曾表示,此前我预期通胀水平将会更高,因此之前我支持更多次的加息,但是让我感到担忧的是通胀并未达到2%的水平,对通胀下行持担忧情绪。埃文斯被市场视作是美联储的鹰派官员之一,随着埃文斯的立场发生改变以及美国通胀的继续走软,强化了市场对于通胀走低的预期。

事实上上周五美国的GDP数据大幅好于预期,但是因为一季度PCE数据不佳,美元出现了大幅的回落,因市场对于美联储降息的预期继续升温。因此短时间市场仍将密切关注美国通胀数据的变化。

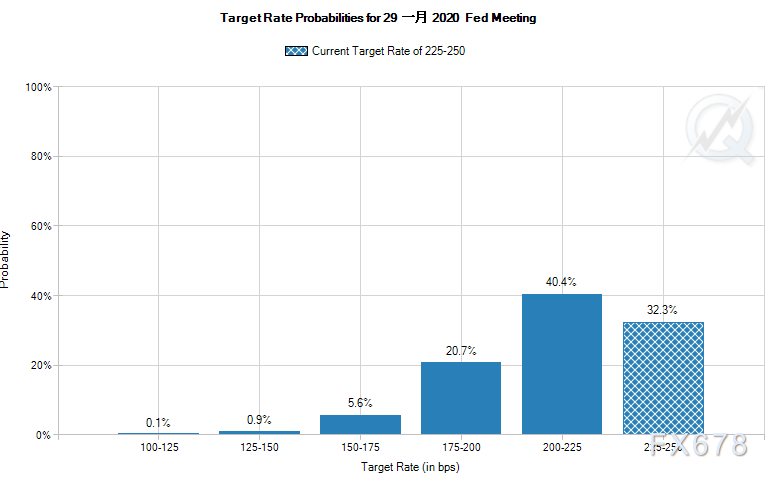

事实上,尽管近期美国经济数据持续向好,但是市场对于2020年1月降息的预期仍维持70%附近,并未出现明显的改观。

密切关注美联储官员定于周二和周三召开会议,届时美联储将评估经济状况,并讨论货币政策的未来走向。

关注美联储关注超额准备金利率的看法,若下调或被市场解读为释放鸽派信号

除了关注美联储对于经济状况的评估外,市场还需要美联储对于超额准备金利率是否会做出调整。

对此三菱东京日联银行表示,FOMC周三有下调IOER水平的空间,这将被市场解读为释放鸽派信号。

三菱分析师认为,目前市场的预期是美联储肯定会将联邦基金目标区间维持在2.25-2.50%不变。不过,FOMC有可能将超额准备金利率(IOER)从目前的2.40%下调。这本来是联邦基金利率的上限,但最近联邦基金利率已经超过了超额准备金利率,上周为2.44%。降息5个基点将有助于降低实际利率。尽管本质上是技术性的,但在会议上做出决定时,市场可能会解读为释放鸽意。

但是该投行分析师指出,美联储可能会认为,联邦基金利率高于超额准备金利率(IOER)只是暂时的,不会在美联储基金利率短暂超越超额准备金利率(IOER)后就采取行动。无论这一技术性走势是否发生,决定利率走向的关键因素当然仍是即将出炉的经济数据,从这个意义上说,周五的非农就业数据将是关键。

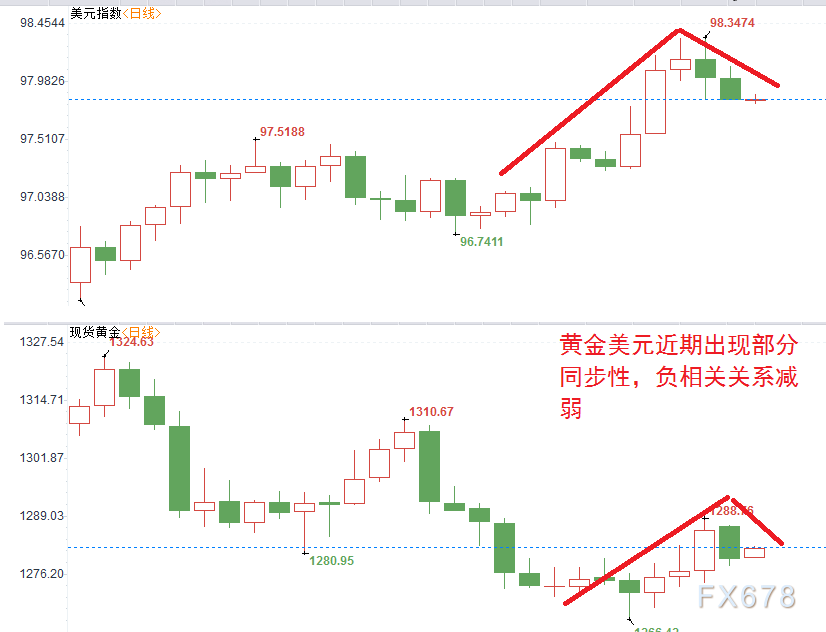

美元和黄金负相关关系进一步脱钩,因经济放缓的忧虑推动避险资金流入黄金

值得注意的是,本周一美元和黄金出现了同步走弱的走势,这意味着美元和黄金的负相关关系正在进一步减弱。

对此加拿大皇家银行财富管理公司董事总经理乔治·格罗表示,近期交易时段黄金与美元走势出现了一些同步性,表明黄金与美元的传统负相关性脱钩,这种趋势逆转可能是由美国以外的黄金需求强劲所致,特别是在需要黄金最多的国家,如委内瑞拉。

汇通网认为,随着近期全球经济放缓的趋势越发的明显,这可能会进一步推动非美市场对于黄金买需的加强,尤其是欧洲方面。此前汇通网多次提到,自2018年夏季以来欧洲金市一直是资金净流入地,因欧洲方面的避险买需持续走高。

而周一欧元区4月经济景气指数连续第10个月下滑,并触及逾两年来最低点,因工业和零售业经理们变得更加悲观,这可能会导致欧洲市场更多资金流入金市,进而对黄金构成支撑。

同时周一IMF主席拉加德再次表示,全球70%的经济体仍在放缓,我们依然认为全球经济处于相当脆弱的阶段。

早在四月初因国际货币基金组织将全球经济增长率从3.5降至3.3%在市场上引起了一些紧张情绪,同时美国2月份零售销售意外下滑,被市场视作是经济增长进入低谷的最新迹象,推动了黄金的避险买需,黄金一度测试1310美元关口附近。

而从日内黄金表现来看,因中国4月官方制造业PMI差于预期,商品货币短线承压,黄金小幅走高,因市场对于经济放缓的担忧情绪推动了部分避险买需。

后市前瞻

(日本股市休市一日,上金所不进行夜盘交易)

13:30 法国第一季度GDP年率

14:00 德国5月Gfk消费者信心指数

14:45 法国4月CPI年率

15:55 德国4月季调后失业人数及失业率

17:00 欧元区3月失业率及一季度GDP年率

18:00 意大利第一季度GDP年率

20:00 德国4月CPI年率

20:30 加拿大2月季调后GDP年率

21:45 美国4月芝加哥PMI

22:00 美国3月成屋签约销售指数月率、美国4月谘商会消费者信心指数

23:00 加拿大央行行长及副行长出席听证会

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号