尽管美国处于充分就业,但实际通胀率低于目标通胀率,随着近期美国经济数据有所走坏,美联储宣布将在2019年暂停加息。

上周美联储利率决议后召开的新闻发布会上,美联储主席鲍威尔也对当前低通胀的状况表示了担忧。鲍威尔甚至直言,持续低通胀当下最具挑战性的经济问题之一。

事实上,通胀率持续低于2%自2008年后才开始在各国普遍出现的一种现象。这不仅仅是美联储在政策制定时所关注的问题,对于普通的企业和劳动者而言,持续的低通胀也会给经济带来很多负面影响。

利率空间有限是导致美联储暂缓加息以及停止缩表同步进行的原因

一直以来低通胀一直被市场视作是经济衰退的迹象之一,经济放缓所导致的一个必然结果就是失业率的上升和就业增长放缓。对于美联储而言,就业市场是美国经济的一道红线,如果美国的就业市场也陷入疲软的状况,那么可能会对美国的经济造成巨大的冲击。

美联储不得不面对一个问题,那就是通胀会限制货币政策的有效性。因为按照美联储的传统,当经济出现明显放缓的时候,美联储往往通过降低利率来刺激经济,比如在2001年因经济衰退和恐袭事件后美联储第一时间实现了降息。

但是问题是,货币政策的下限是零利率,此前汇通网曾提过,波士顿联储主席罗森格伦认为只有当利率达到5%至6%时美联储才有足够的空间来实现降息以应对经济危机,这也就解释了为什么在过去几年了美联储累计进行了9次加息。但随美国经济放缓美联储暂停了2019年加息的进程,而低通胀则进一步限制了美联储加息的空间,这使得美联储的货币政策有效性大打折扣。

分析人士指出,当美联储降息空间比较有限时,美联储将不得不采用更多的非传统的工具来贯彻扩展性的货币政策,比如量化宽松,所以在这个节点上美联储不得不宣布暂停缩表计划,实际上是为货币政策失效提前做好准备。

各国央行应对低通胀经验不足,使其在货币政策和工具使用上持更为谨慎的态度

各国央行对于低通胀问题高度重视一个重要原因是在处理低通胀问题上各国都略显经验不足。

因为几十年来市场一直在关注高通胀问题,低通胀问题的重要性近几年才逐渐凸显。即使是通胀看似温和的美国,在20世纪70年代末至80年代初通胀率也一度飙升至10%上方,所以市场的焦点一直是高通胀问题上。

但是在处理低通胀问题,传统的市场观点是通过降息来刺激经济以避免通缩的状态,除了降息外,目前而言为数不多的工具之一是量化宽松。

不过从执行结果来看,备受低通胀问题困扰的日本央行表示将考虑再次延长宽松的货币政策,但是即便如此,日本的通胀依然没有有效的起色。

另一个典型的例子是欧洲央行,欧债危机爆发后欧洲央行也实施了大规模的资产购买计划以刺激经济,尽管这一度推高欧元区通胀至2%上方,并催生了欧洲央行行长于2019年夏季前加息的想法,但是随着近期经济再次恶化且通胀疲软,德拉基不仅表示2019年暂无加息计划,且考虑未来进一步的延迟加息。

全球债市大爆发暗示经济放缓担忧加剧恐令低通胀持续

对于全球低通胀问题市场看法不一,包括美联储官员戴利在内的部分人士认为全球化导致的价格传导失效是造成这一问题的关键原因,且是长期原因。

汇通网认为,除了上述因素外,全球经济疲软的状况也是重要原因。因在2018年前三季度市场对于全球经济复苏持乐观态度使得通胀出现明显回升。

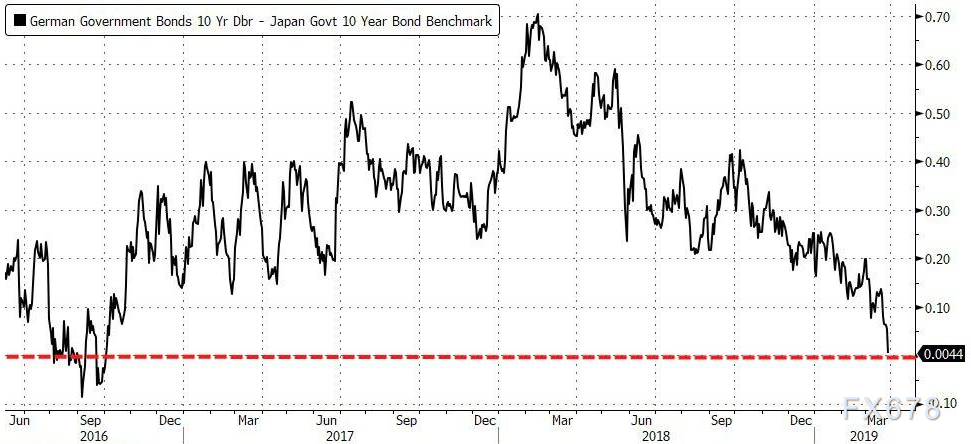

周三(3月27日)自2016年10月以来,德国10年期国债收益率首次跌破日本10年期国债收益率,加剧了市场对于欧洲这个最大的经济体经济放缓的担忧。

时隔一天的3月28日,日本10年期国债收益率跌至-0.10%,为2016年8月以来最低。

美国10年期国债收益率跌至2.34%,刷新15个月以来低位。

主要国家国债价格上涨,收益率全线下挫。暗示了市场对全球经济增长前景越来越悲观——亚洲、欧洲和美国的经济增速都在放缓,在他们看来,金融危机多年后的全球经济同步复苏正在走向失败。

这可能会强化全球央行对经济增长和通胀前景持更加谨慎的计划,这意味着低通胀将可能不是一个短暂的现象,全球央行在相当长的一段时间内可能将维持宽松的立场。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号