这是因为全球贸易摩擦和英国脱欧的不确定性令欧元区经济受创,企业信心转为负面,加剧了市场对于欧洲经济衰退的担忧情绪。

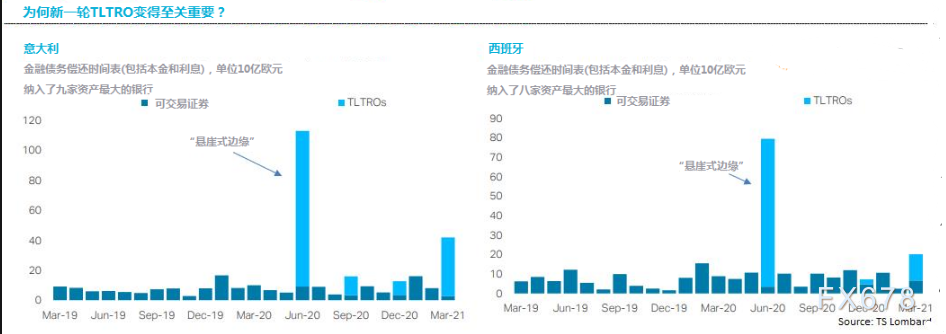

同时市场担忧这种风险正从德国、意大利甚至扩散至欧元区内其他国家。因意大利、西班牙多家银行的金融债务偿还正处于悬崖式的边缘,这将导致欧洲银行业出现系统性风险。

这种情况下欧洲央行不得不承担起其熟悉的提振信心的角色,欧洲央行行长德拉基也不得不推出新的刺激举措,这使得定向长期再融资操作(TLTROs)正变得更加迫切和重要。但初期可能规模较小。

欧洲央行首席经济学家彼得·普拉特2月19日对德国报纸Borsen-Zeitung表示,定向长期再融资操作一直是应对货币政策传导过程中的减值损失的非常有用的工具,也是工具箱的一部分,尤其是在欧元区经济增速大幅放缓的情况下。

此举会被市场视作是欧洲央行立场逆转的信号

2月15日,欧洲央行执行委员Benoit Coeure表示,新一轮TLTRO是可能的,欧央行在讨论此事。欧元区经济下滑显然比欧洲央行预期的势头更强、范围更广,这意味着通胀路径也将更浅,“我们必须对此做调整”。

如果得以施行,此举将被视为欧洲央行政策立场的逆转,因欧洲央行刚刚在去年12月结束了量化宽松计划,并暗示今年稍晚会升息。

但全球央行都在改弦易辙,美联储率先表示将暂停升息并停止缩表,因此市场不会感到惊讶,但是Pictet财富管理机构策略师Frederik·Ducrozet表示,欧银不仅仅会讨论长期再融资计划,也需要暗示这一延长购买将到来,否则市场会失望。预期4月份将宣布决定,新的方案料在6月执行。

两步走,释放流动性之后将是推迟加息?利率前瞻性指引料不会调整

欧洲央行的首项举措将是向银行提供新的流动性,使信贷流入企业借款方。央行之后将正式推迟升息,市场预计要推迟到2020年很晚之后。

这些举措的第一步将于周四公布,但并不是所有细节。预计欧洲央行暂时不会调整利率前瞻性指引,因为央行料将交错行动以实现最大化影响。

道明证券预测欧洲央行管理委员会将维持利率的前瞻性指引不变,即直到“至少到2019年夏季,或更长时间维持当前利率水平,以确保通胀趋同于目标水平”。该行认为,在这次会议上不太可能对前瞻性指导作出正式改变,因为理事会希望首先看到预期的经济活动反弹。

野村表示现阶段调整央行沟通的紧迫性较低,但应考虑在6月份改变措辞。

市场认为刺激计划效果有限

不过市场对于欧央行的刺激计划似乎不感冒,因为随着工业生产和出口萎缩,商业银行似乎已经在限制信贷,可能导致经济进一步放缓。

政策手段有限

尽管为定向长期再融资操作(TLTRO)的央行新贷款可能刺激银行信贷,更重要的是,帮助银行对之前的贷款安排展期。

但欧洲央行担心,如果银行开始偿还明年到期的这些贷款,其资产负债表将迅速萎缩,自动起到政策紧缩作用,而此时正值经济需要一些额外支持之际。

同时这种放缓很大程度上是输入性的,超出欧洲央行的控制范围。而且刺激政策实行已有数年之久,利率仍远低于零水准,因此央行的政策手段也十分有限。

宏观经济前景的恶化比预期更为持久

尽管欧洲央行迄今仍坚持主张,经济增长减速是暂时的,很多拖累因素将在春季后消除。

实际上,近期一些指标似乎显示出暂时企稳迹象,对欧洲央行的谨慎立场构成支撑。

但法国巴黎银行在客户报告中称:“虽然欧洲央行手中还留有一些弹药,但缺乏那种‘轻松的’、无成本选项。”

“同时欧洲央行认为目前放缓主要由暂时性因素所致,这些因素很快就会消退,但这一观点受到近期数据的挑战,”报告补充说。“实际上,宏观经济前景的恶化似乎要比央行最初想像的更为普遍和持久。”

欧洲央行将于周四公布季度内部专家经济预估。调查显示,分析师预计今年经济增长将从上年的1.8%放缓至1.3%,预计明年只会小幅反弹。

更加令人担忧的是,预计未来几年通胀率仍将明显低于欧洲央行接近2%的目标,意味着2020之后很长时间内都无法达到央行通胀目标。

“事实上,即使欧洲央行放松货币政策,也无法改变导致欧元区经济当前疲势的很多因素,这也说明进一步货币政策措施影响相当有限,”德国商业银行分析师Michael Schubert称。

“从负利率水平、创纪录的流动性过剩、以及当前问题的性质来看,(进一步措施)的影响可能不大,”他补充说。

汇通网提醒,总的来看,欧洲央行的货币政策可能暂缓收紧步伐,并有再度宽松的可能性,这可能会在中线拖累欧元走势,欧元兑美元目前交投于1.1304附近,建议关注隔夜低点1.1286附近支撑,若失守该位置,可能会进一步下探2018年11月份低点1.1216附近支撑。

(欧元兑美元日线图)

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号