国际货币基金组织(IMF)最新发布的地区展望显示,因外部环境更加动荡,贸易紧张和金融状况趋紧等主要因素,全球经济逆风,下调了对全球经济增长的预期,预计2018年和2019年的增速将分别为3.7%和0.2%,低于此前的预测。

国际货币基金组织下调欧元区经济预测

国际货币基金组织预计,欧洲和大多数主要经济体的增长都将放缓,而欧元区经济增长前景面临更大风险,外部环境更加动荡,由于“许多相互关联的下行风险”,欧元区19国的经济增长可能停滞,外部环境的支持力度已经减弱,预计2019年将进一步减弱,原因是全球需求放缓、贸易紧张和能源价格上涨, 因此,下调了对欧元区未来的经济增长的预期,预测2019年增长1.9%,2020年增长1.7%。

国际货币基金组织在5月份的报告中预测,“增长将保持强劲”,2018年将达到2.6%,2019年将达到2.2%。自5月份做出最近一次更为乐观的预测以来,贸易紧张关系有所加剧,全球金融环境的收紧已令人如释重负——更不用说欧洲的政治动荡、结构性改革进展缓慢以及正在进行的英国脱欧谈判。

脆弱的新兴市场经济体金融环境趋紧和商业周期趋于成熟,也对经济活动构成压力,国际货币基金组织(IMF)指出,中国经济增速预计将从2017年的2.8%放缓至2018年的2.3%和2019年的1.9%。

尽管如此,预计该地区多数国家的经济增长仍将高于潜力,这是由国内需求推动的,而就业和工资增长则为内需提供了支撑。

国际货币基金组织在其最新研究报告中表示:“在短期内,贸易紧张加剧和全球金融状况急剧收紧,可能削弱投资,并对增长构成压力。”

与此同时,中期而言,风险源于财政调整和结构性改革的拖延、人口结构挑战、不平等加剧以及对主流政策的信任度下降。

不达成协议”的英国脱欧为欧元区经济带来负面影响

此外,国际货币基金组织表示,“不达成协议”的英国脱欧将导致英国与欧盟其他国家之间的贸易和非贸易壁垒升高,对经济增长造成负面影响。“不达成协议”的英国脱欧被归为在没有达成贸易协议的情况下退出欧盟,并回归WTO规则的国家。

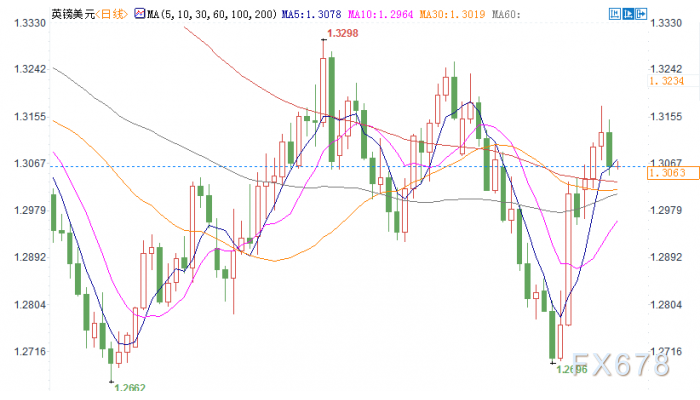

三菱东京日联银行表示如果英国平缓有序脱欧,2019年3月29日第50条期限结束前,欧盟和英国及时完成并立法通过退出协议,作为过渡期协议的一部分,英国直至2020年年底都留在单一市场,并至少在2021年新的未来贸易关系被协商前都留在关税同盟,英国政府计划软化退欧立场,议会支持某种形式的关税协议,预期英镑可能会上涨5-10%,英镑兑美元将升至1.3600-1.4400区域内。

而如果英国无协议脱欧, 英镑的最差结果是退欧谈判破裂,退出谈判无法在2019年3月29日之前完成,议会无法通过对任何协议的立法要求,英国将与欧盟依据WTO条款进行贸易,且无过渡期,这将给现有贸易关系和英国经济带来最大的负面打击,预期英镑可能继续下跌10-15%,英镑兑美元可能跌至1.1400-1.2200。

而丹斯克银行分析师指出,欧元兑英镑可能在脱欧协议达成后出现膝跳反应,“英国脱欧协议的乐观预期依然为英镑带来支撑,市场预期英国和欧盟官员很快将会宣布脱欧谈判取得‘决定性进展’,技术面看,关键支撑位于0.87下方(即0.8698),跌破此处将打开英镑短线进一步升值的空间,尽管如此,特雷莎·梅依然面临内阁审核协议的挑战;因此,我们认为欧元兑英镑在脱欧协议公布后可能因膝跳反应而先行走低,但在内阁审核通过前料将快速反弹,我们预期英镑在未来数月内将波动加剧”。

国际货币基金组织重申欧洲国家应结构性改革

国际货币基金组织一如既往地重申,欧洲国家应“抓住持续高于潜在增长率的机会”,实施结构性改革,并为财政政策(利用支出和税收政策影响经济状况)重建空间。

在欧元区主权债务危机爆发后,国际货币基金组织一直在鼓吹欧盟的结构性改革。这场危机导致几个国家——最引人注目的是希腊——严重负债。但它也暗示,德国等拥有强劲贸易顺差的国家也应增加支出。

除了外部压力,与强大的邻国俄罗斯的贸易冲突和紧张关系使该地区受到政治动荡的打击。右翼的民粹主义政党在整个欧元区都取得了强劲增长,而随着英国脱欧、德国总理默克尔将于2021年(如果不是之前的话)退出政坛,以及意大利在2019年的支出计划上的彻底反叛,该地区正面临着不确定的未来。欧洲央行定于12月结束量化宽松计划的计划也即将结束。

经济学家表示,经济状况和通胀可能足够强劲,令欧洲央行得以在明年启动收紧政策周期,但这之后会发生什么就不那么清楚了,意大利的动荡、全球贸易紧张局势和全球股市波动,已经促使投资者将欧洲央行首次加息的时间预期从2019年9月推迟到12月。

欧洲央行面临将利率恢复到“正常”水平的挑战

汇丰银行固定收益全球主管Steven Major表示,“欧洲央行收紧政策的预期似乎又是一次抢跑”,市场消化的欧洲央行加息时间预期表明,欧洲央行官员的讲话加剧了对薪资增长和整体通胀上升的怀疑情绪,备受关注的衡量欧元区长期通胀预期的指标,五年远期损益平衡通胀率已从上周触及的一年低点反弹,不过,该指标目前处于1.69%,仍远低于欧洲央行接近2%的通胀目标。

欧洲央行启动收紧政策周期的速度十分缓慢并不令人意外,美联储第一次和第二次加息之间的间隔为一年,欧洲央行行长德拉吉的任期明年10月届满,也给加息时机带来了一些不确定性。欧洲央行目前面临的问题是,其收紧政策周期启动之时,很可能是美国经济开始放缓之际,这可能暗示美联储将会暂停升息。

荷兰国际集团高级利率策略师Martin van Vliet表示,“市场目前消化的预期是两年后存款利率升至零,这相当悲观,五年后的远期曲线显示,存款利率将会非常缓慢地爬升至接近、但仍低于1%的水平”。

Van Vliet称,这表明投资者部分消化了欧洲央行加息周期计划流产的预期,或者说,他们认为欧元区的中性政策利率,既不限制也不经济的利率水平,可能仍保持在负值区域,这一点意义重大,因为这意味着欧洲央行将降息作为应对经济放缓工具的空间有限,表明央行可能不得不再次转向量化宽松。

全球金融危机爆发后,包括欧洲央行在内的主要央行将利率压低至纪录低位或负值区间,以对抗通缩并疲弱经济,他们现在面临的挑战是,在经济增长再度放缓之前将利率恢复到“正常”水平。

汇通网提醒,由于美联储周五凌晨维持利率不变,并暗示12月份会加息,再加上IMF下调欧元区未来的经济增速预期,欧元隔夜大跌创一周新低至1.1352,短线下行风险显著增加,建议关注1.30整数关口附近的支撑。

沐涵

沐涵

沪公网安备 31010702001056号

沪公网安备 31010702001056号