日本央行想要在本财年结束政府购买债券的目标。但是就在今年1月份,其意外减少长期债券的购买,导致了日元的升值。所以对于2018年,如何在减少债券购买的基础上,仍然稳

定日元在国际市场的汇率,甚至是维持一个贬值的方向,这将会是一个非常棘手的问题。

日本央行债券购买量今年将低于指引目标水平

日本央行正计划净购买债券,数量远低于2017财年的60万亿日元。预计周五(3月30日)公布其4月份计划,预计购买区间将维持第二个月不变。根据央行的政策,今年将购买政府债券以保持10年期国债收益率为零,而购买债券的年度指引为80万亿日元。

尽管购买债券的金额稳步下降,但日本基准10年期国债收益率基本上在本财年目标之内,并有一些上升的趋势。但由于日本央行意外地减少了长期债券的购买量,这引发了市场一系列的猜测,认为减持表明其超宽松政策可能会比预期的更早结束。

此后,虽然日本央行行长黑田东彦多次表示,日本央行仍将保持宽松的货币政策,但美元兑日元汇率已经下跌约7%。与此同时,美元疲软和国内政治担忧也进一步推动了日元上涨的走势。根据最新的商品期货交易委员会数据显示,对冲基金在近一年来最为看涨日元。

日本三菱东京UFJ国际资产管理公司的交易总经理Akio Kato表示:“日本央行处境极其困难,10年或更长时间的债券收益率有可能下跌至零下。”而在正常情况下,日本央行应该在收益率较低的情况下抛售更多的债券,但实际为了稳定QQE政策的大方向,却不能这样做,所以日元可能远比许多人预测的要强。截至3月30日,日本10年期国债收益率从今年以来的高位0.095%下跌至0.039%左右。

来自全球同行的压力

对于全球其他央行们的加息或转向货币政策正常化的观点,日本央行还是表示支持的。但由于日本的通货膨胀率仍远低于其2%的目标,基于此,该行仍然表示,宽松的货币政策并不会在短期发生改变。

根据巴克莱驻东京利率策略师Naoya Os小时ikubo的说法,如果外汇市场稳定下来,日本央行将优先考虑缩减5 - 10年期限债券的购买。他表示,在受到零利率目标正常化的影响,未来预计将关注曲线趋于平缓的超长债券。

就目前而言,美国贸易保护主义立场引发的贸易紧张局势以及股市前景的不确定性正在压制债券收益率,这会导致日本央行被动去买入更多的债券来稳定汇率,而这恰恰与日本央行缩减购买债券的目标背道而驰,是一个令人非常头痛的问题。

日兴证券(SMBC)首席固定收益策略师小时idenori Suezawa表示:“他们也处于左右两难的局势。日本央行不太可能会提振买盘,但也不能减持,因为这会进一步给收益率带来下行压力。”

经济数据的影响

★ 3月30日影响日元的经济数据 ★

① 日本3月东京CPI年率预计录得1.3%,前值为1.4%,公布数据为1%,低于前值,低于预期,利空日元。

② 日本2月失业率预计录得2.4%,前值为2.6%,公布数据为2.5%,利多日元。

③ 日本2月末季调工业产出年率预计录得2.3%,前值为2.5%,实际公布数据为1.4%,利空日元。

④ 日本2月末季调工业产出月率预计录得5%,前值为-6.8%,实际公布数据为4.1%,利空日元。

结论:总体来说除了失业率好于预期,CPI年率、2月末季调工业产出月率和年率均不及预期,且低于前值,对日元整体的影响偏空。

技术面分析

自2月21日以来,到3月底一直在105-107的箱体范围内活动,3月22日最低下探至104.60附近探底回升。目前处于上涨反弹阶段,3月28日最高触及107.00的整数关卡,碰到箱体上沿出现回落。

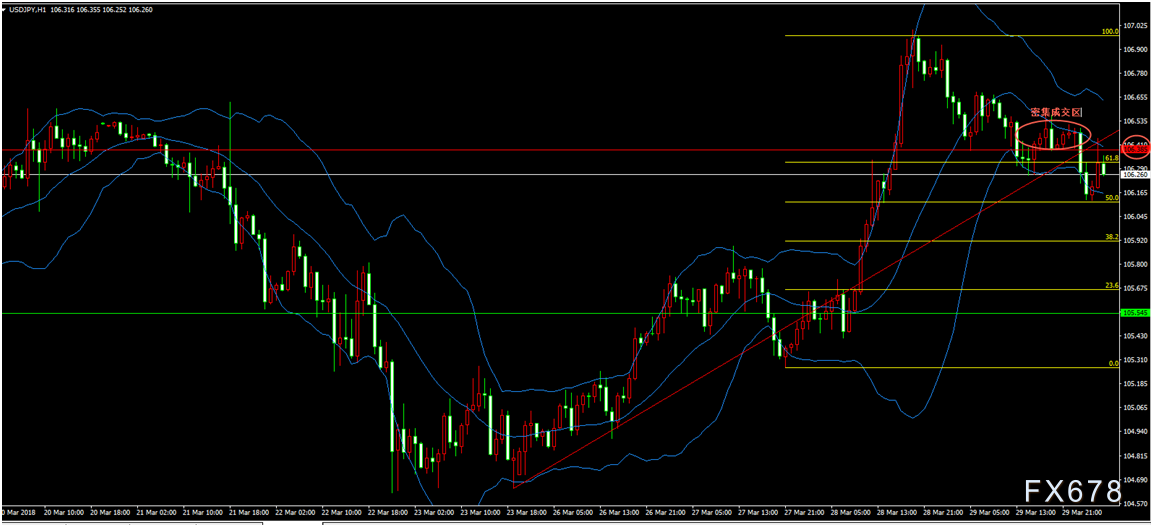

从1小时图来看,短线106.38附近将是一个强阻力位,对应105.26-107.01的0.382的黄白金比例修复位置,也是布林线的中轨.还对应到了上升趋势的反压线。若有效突破106.38,第一目标位为前期成交密集区106.68,若能顺利通过则短期超过107整数关口的新高可期。

(美元兑日元1小时图)

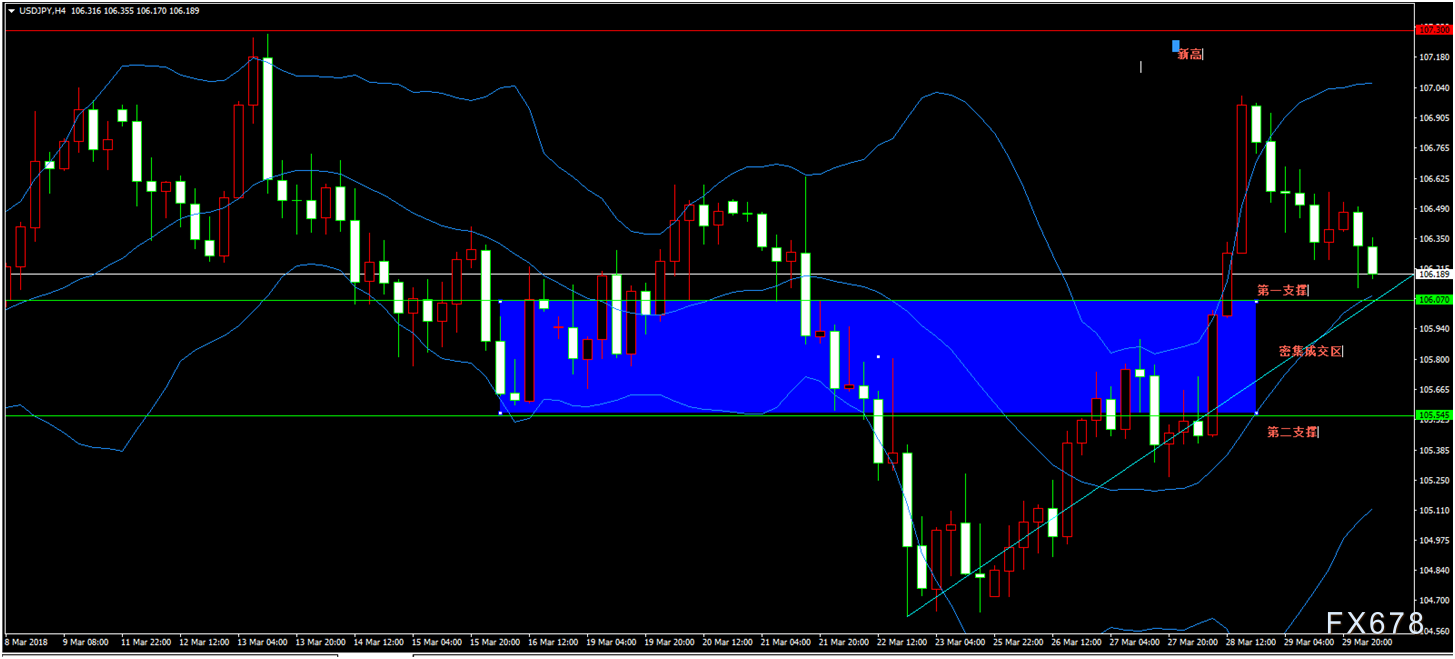

反之,回落后第一支撑位,为布林线中轨位置(4小时图)106.05,料在整数关口106会有争夺。目前由于消息面上利空日元,4小时图最近一根k线出现长下影线,说明短线在106有比较强力的支撑,如若失守将会下探至105.44-105.76的密集成交区。

(美元兑日元4小时图)

根据易汇通报价显示,截至北京时间3月30日17:02,美元兑日元报106.17。

随风

随风

沪公网安备 31010702001056号

沪公网安备 31010702001056号