国际投行

-

推荐要闻

外汇交易提醒:美元因美联储加息押注而上涨,新行长讲话刺激日元三连跌

北京时间4月11日亚市早盘,美元指数微跌,目前交投于102.44附近。美元周一走强,上周五强劲的就业报告提振了美国5月加息的预期,而日元走弱,因为日本央行新任行长植田和男表示不急于缩减其大规模刺激措施。澳大利亚联邦银行称,美元兑日元将持续由美债收益率指引,并仍有望升至134.68,前提是金融市场上调对联邦基金利率的预期。加拿大《环球邮报》预计加拿大央行周三将维持利率不变。

2023-04-11 08:54 来源:原创 编辑: 晓燕

晓燕

-

市场重估基本面,油价趋稳!经济数据是影响走势的关键

盛宝资本市场市场策略师Charu Chanana称,经济数据将成为本周能源市场的关键因素。 北京时间4月12日20:30,美国将公布3月份CPI报告。如果该报告显示通胀继续走高,尽管供应担忧日益加剧,但油价可能会走低。一项调查显示,情况不会如此,美国3月CPI年率未季调将从2月的6%降至5.2%。

2023-04-10 16:03 来源:原创 编辑:晓燕

-

国际金价回调,但FED鹰派续命可能也就最后一次机会了

周一,国际金价一度跌约1%,重回2000美元关口下方。此前公布的美国3月非农就业数据显示劳动力市场吃紧,并提高了美联储5月再次加息的预期。本周三即将公布的美国3月CPI报告成为新的焦点。但金价回调只是技术性修正。3月份两家地区性银行倒闭后,信贷状况收紧,商业情绪处于衰退水平,消费者信心依然低迷。

2023-04-10 15:35 来源:原创 编辑:米末

-

利好加元!调查称加银今年将按兵不动,降息预期有所降温

在3月31日至4月6日接受调查的33位经济学家都表示,4月12日加拿大央行将维持隔夜拆借利率在4.50%。31位中的23位表示,在2023年剩余时间里加拿大央行将维持利率不变;只有7人预计年底前至少会降息25个基点,低于大约一个月前调查的13人。大多数经济学家表示,加拿大央行将在整个2023年把关键利率稳定在4.50%。

2023-04-10 14:56 来源:原创 编辑:梦中有蝶

-

对冲基金仍看空石油,但看涨势头正在增强

渣打银行:大量石油过剩从2022年底开始积聚,并影响到今年第一季度。美国汽油库存3月份徘徊在8年低点附近。数据中的需求因素也变得更加强劲,需求牛熊分类指数的四周均值转为正值。

2023-04-10 11:02 来源:原创 编辑:梦中有蝶

-

黄金市场分析:收盘守稳2000美元以上,才有望继续升高

中国银行广东省分行王刚称,黄金下方初步支撑在1987美元附近,跌破后进一步的支撑看1950-1930美元区域。而上方走势的话,唯有看到连续交易收盘守稳2000美元关口之上,后市或才有望继续向高点攀登的走势出现。

2023-04-10 10:48 来源:黄金市场分析 -

外汇交易提醒:美联储加息预期升温助力美元反弹,英国经济前景不乐观英镑三连跌

北京时间4月10日亚市早盘,美元指数微涨,目前交投于102.14附近。美元上周五走强,此前数据显示美国3月非农增加23.6万,和预期大体相当,暗示美联储可能不得不在下个月加息。欧洲央行加息预期限制欧元跌幅。摩根士丹利预计欧洲央行今年将再加息3次以应对通胀,欧洲央行管委霍尔茨曼表示,5月份仍有可能加息50个基点。英国持续的高通胀、投资不足和海外市场需求下跌等因素限制英镑走高。

2023-04-10 08:52 来源:原创 编辑:晓燕

-

原油周评:油价三连阳,OPEC+出奇招且沙特趁火打劫

国际油价连续第三周上涨,涨幅逾6%,NYMEX原油期货和ICE布伦特原油期货分别收于80.46美元桶和84.94美元/桶。因石油输出国组织及其合作伙伴(OPEC+)决定进一步减产、美国库存下降以及沙特出口再提价,尽管市场对全球经济前景的担忧限制了油价涨势。

2023-04-07 21:39 来源:原创 编辑:米末

-

英镑见顶了?机构反驳:还有200点上涨空间

英镑兑美元虽然回落,但未来几个月有望再创新高。加拿大皇家银行资本市场的首席技术策略师George Davis认为,英镑将在未来一到三个月内达到1.2667。

2023-04-07 13:59 来源:原创 编辑:晓燕

-

机构预测3月非农,若低于预期警惕美元大跌!

北京时间4月7日20:30,美国将公布3月季调后非农就业人口变动和失业率。不少机构给出各自的预测。三菱日联称,若3月非农数据低于预期,美元可能大幅下跌。高盛称3月非农料增加26万,失业率维持在3.6%。瑞士信贷称,若3月非农低于预期或与前值基本持平,美元将继续疲软。

2023-04-07 10:22 来源:原创 编辑:晓燕

-

OPEC+减产提振油价预期,但全球经济阴云密布,后市还能涨到100吗

OPEC+的进一步减产给石油市场带来了更大的不确定性。一些分析人士预测,此次下调后,布伦特原油有可能达到每桶100美元,但其他人对石油需求的弹性不那么确定。沙特阿美最近对其亚洲最大买家提价,表明市场对石油需求持续增长持乐观态度,但一场迫在眉睫的全球危机可能动摇这一信念。

2023-04-07 08:51 来源:原创 编辑:晓燕

-

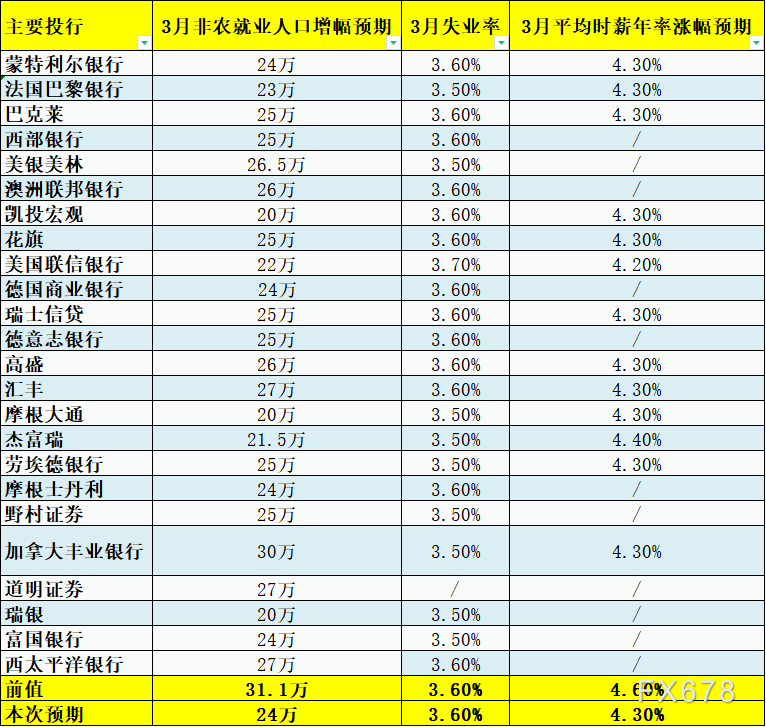

24家投行预测3月非农:增速料进一步放缓,有望提振金价继续上扬

4月6日,包括摩根士丹利在内的24家大型投行发表了对美国3月非农的前瞻,认为美国3月季调后非农就业人口增幅料介于20万-30万,失业率料介于3.5%-3.7%,平均时薪年率增幅料介于4.3%-4.4%。

2023-04-06 15:56 来源:原创 编辑:晓燕

-

美元迎颠覆性挑战,黄金或成最大赢家?

一些国家选择用本国货币进行贸易,专家呼吁金砖国家发展自己的货币,美元的地位正在受到挑战。Gainesville Coins贵金属专家Everett Millman说,去美元化趋势会直接影响黄金市场,尤其是在情绪方面。他补充说,如果公众对美元和美国经济形势的看法发生变化,情绪将迅速转变,而黄金通常是最先对此做出反应的资产。

2023-04-06 11:09 来源:原创 编辑:晓燕

-

汇丰预测未来几周美元测试今年低点,欧元兑美元有望涨一波!

4月5日,汇丰银行的货币策略师预计,美元将在未来几周内测试2023年的低点,从而允许欧元兑美元走高。汇丰银行美国外汇策略主管Daragh Maher预计,欧元兑美元将挑战1.10。

2023-04-06 09:04 来源:原创 编辑:晓燕

-

现货黄金遇阻2030,驯服FED官员犟嘴,静待周末这张王炸

周三(4月5日),现货黄金续创2022年3月9日以来新高至2028.24美元/盎司,但上涨势头受阻。投资者预计美联储加息周期已经终结并很快开始降息,但美联储官员称将继续加息。市场聚焦本周晚些时候即将公布的美国非农就业数据,可能为美联储货币政策前景提供新的指南。

2023-04-05 19:49 来源:原创 编辑:米末

-

OPEC+意外减产推高油价,多数机构认为下半年将达到100美元

OPEC+减产的消息传出后,布油反弹至85美元/桶。这次意外减产表明了一件事:OPEC牢牢控制着石油市场,他们有大量的办法诸如言辞、意外的声明和实际的减产来提振油价。几家投资银行上调了今年晚些时候的油价预测。

2023-04-05 15:02 来源:原创 编辑:梦中有蝶

-

国际油价走强,但多头须警惕OPEC+最新减产的潜在负效用

周二(4月4日),国际油价走强,石油输出国组织及其合作伙伴(OPEC+)在前一天宣布进一步减产的决定继续利好油市。但投资者注意力转向供需前景可能的新变化,因为油价上涨可能加剧通胀,并促使非OPEC+国家加大产能,并加速替代能源投资。

2023-04-04 17:09 来源:原创 编辑:米末

【免责声明】本栏目文章仅代表作者本人观点,与汇通财经无关。汇通财经对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

行情

| 欧元美元 | 1.1701 | 0.0036 | 0.31% |

| 英镑美元 | 1.3403 | 0.0000 | 0% |

| 美元指数 | 98.16 | -0.28 | -0.28% |

| 美元人民币 | 7.13 | 0.00 | 0.04% |

| 美元日元 | 149.51 | 0.00 | -0% |

- 美核心PCE稳稳达标,引爆瞬时脉冲行情,市场到底在等待什么?

- 下周超级周来袭:日本执政党总裁选举,美国非农数据压轴登场

- GDP上修至3.8%竟是“虚火”?黄金探底回升后卡在3740,今晚PCE定生死!

- 降息预期退潮金价承压,PCE数据前多头底气不足

- 五角大楼紧急召集将领!神秘会议目的成谜,市场恐慌爆发?

- 美元展望:核心PCE数据达标后,美元指数涨势在阻力位附近停滞

- CFTC持仓报告:投机者情绪微妙转向,市场数据透视趋势

- “判案”的不是鲍威尔,是PCE:美元命门一夜见分晓

- 9月26日美市更新支撑阻力:18品种支撑阻力(金银铂钯原油天然气铜及十大货币对)

- 美国数据超预期,美元兑日元却跳水?日本央行加息或加速?

沪公网安备 31010702001056号

沪公网安备 31010702001056号