短期核心驱动:降息预期+避险情绪,金价上行阻力最小

美联储降息预期成首要推手

市场对美联储12月再度降息0.25%的预期已愈发强烈,据芝商所(CMEGroup)数据,该情景落地概率已攀升至84.7%,与美联储年底前偏宽松的政策立场形成共振。关键变量在于,白宫经济顾问凯文·哈塞特成为下任美联储主席热门人选,市场普遍预期其将落实特朗普的降息诉求,这一预期持续为黄金注入支撑动能,抵消了美元温和走强的压制。

在降息预期主导下,10年期美国国债收益率已从4.2%附近跌破4.0%关键支撑位,作为黄金的核心对标资产,国债收益率下行直接削弱了其配置吸引力,叠加美元指数走弱,腾出来的流动性转向黄金避险,为金价近期反弹提供了实质性买盘。

地缘政治风险强化避险属性

俄乌冲突的不确定性仍在发酵:俄罗斯总统普京提出以乌克兰撤军为前提的协议基础,否则将以武力夺取争议领土,而乌克兰明确拒绝放弃领土;尽管特朗普称协议“非常接近”达成,但克里姆林宫警示谈判周期仍长,俄方不会重大让步。

值得注意的是持续的地缘博弈显著强化了黄金的避险属性,但是由于俄罗斯已经占据主要险要地形,目前非常主动,协议随时可能签署,但是如果俄方通过和平协议的方式取得领土,则为未来世界格局开创了先河,此宏大叙事下金价依然存在博弈的空间。

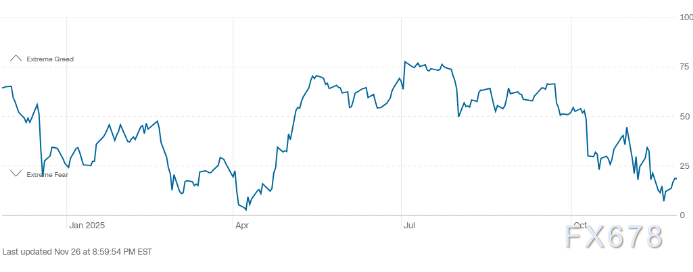

此外,当前恐惧与贪婪指数仍停留在19点附近,处于“极度恐惧”区间,市场信心修复尚未完成,进一步凸显了避险资产的配置价值,即便在风险情绪阶段性回暖的环境下,黄金看涨情绪也未受到实质性压制。

中期支撑逻辑:资金流入+供需紧平衡,筑牢价格安全垫

全球央行与ETF购金形成结构性支撑

当前黄金市场处于“结构性利好环境”,各国央行对黄金保持刚性购金需求,其行为对价格波动敏感度极低,为金价提供了长期稳定的底部支撑。

同时,交易所交易基金(ETF)作为核心配置力量,持续吸纳大量流通供给,导致黄金资源从珠宝等传统消费领域分流,进一步加剧市场供需紧平衡,使得3900美元附近的支撑位在2026年全年有望保持稳固。

供给端刚性约束加剧稀缺性

黄金供给端响应存在明显刚性:矿山产能释放节奏缓慢,废金回收效率难以快速提升,难以填补需求缺口。

此外,贵金属板块整体供需联动效应显现,白银、铂金、钯金市场均呈现长期供给缺口,这一格局可能放大黄金强势的传导效应,而实物市场高企的租赁利率也直观反映了供给紧张态势,为金价上行提供基础支撑。

长期展望:德意志银行上调目标价,2026年剑指4450美元

德意志银行近期大幅上调2026年金价预测,从此前的4000美元/盎司提升至4450美元/盎司,同时给出3950-4950美元的交易区间,区间上沿较当前2026年12月黄金期货合约价格溢价约14%。该行强调,这一看涨预期建立在三大核心逻辑之上:

全球地缘政治不确定性与经济格局重构,央行购金力度维持强劲;

ETF资金持续流入构建坚实价格安全垫,强化黄金避险资产定价逻辑;

供给端弹性不足,矿山产能与废金回收难以满足需求增长。

此外,德意志银行还将2027年金价预测稳定在5150美元/盎司,充分体现了对黄金长期价值储存功能的认可与强势格局的信心。

技术分析:

之前文章提过,金价分时抵达4162量度涨幅后会震荡整理,之后根据利好大小决定是否要突破,支撑在4160附近以及4122附近。

(现货黄金分时图)

日线图中金价继续沿上升通道运行,支撑在5日线的4150附近和通道下轨4128附近。

(现货黄金日线图,来源:易汇通)

核心风险提示:

政策超预期风险:若美联储维持紧缩利率政策时长超出市场定价,较高的持有机会成本将压制黄金吸引力;

风险资产联动风险:若全球股市等风险资产强势反弹,黄金的防御性配置价值可能边际弱化;

购金持续性风险:若各国央行或ETF放缓购金节奏,将直接削弱需求基本面支撑。

同时近期金价持续反弹,已经将部分利好反应在价格里,后续如果没有进一步利好推动,上涨节奏将继续趋于走一步看一步的震荡犹豫态势。

逆水观澜

逆水观澜

沪公网安备 31010702001056号

沪公网安备 31010702001056号