由于美国历史上最长时间的政府停摆导致经济数据延迟公布,投资者普遍等待即将重启的官方统计数据。周四公布的 9 月非农就业(NFP)报告被视为本周最关键的驱动因素。

美联储官员近期的言论继续强化市场对劳动力市场疲弱的担忧。美联储理事沃勒(Christopher Waller)表示,鉴于就业增速大幅放缓,美联储应在 12 月会议上考虑降息。

与此同时,副主席杰斐逊(Philip Jefferson)也指出,美国劳动力市场呈“迟滞”状态,企业在政策不确定性和人工智能替代劳动力的趋势下更加谨慎招聘。

在这些因素影响下,市场对 12 月降息的押注明显下降。根据 CME FedWatch 工具,交易员目前认为美联储在 12 月降息 25 个基点的概率为 43%,低于一周前的 62%,相比一个月前“几乎确定降息”的市场共识呈现显著回落。

投资者也关注周二的美联储官员讲话,包括巴尔(Michael Barr)与巴金(Thomas Barkin)。如果两人释放鹰派信号,可能短线提振美元指数。

随着美国经济数据陆续恢复发布,市场将获得更多线索来判断美联储在未来政策路径上的态度。 本周焦点的非农就业报告(NFP)预计新增 5 万人,较 8 月的 2.2 万人略有改善,失业率有望维持在 4.3%。

若数据表现疲弱,美元可能遭遇更广泛抛售;但若强于预期,则可能提升美元作为避险资产的吸引力,并进一步削弱市场对降息的预期。

总体而言,美元指数在等待重磅数据前维持中性偏弱的整理格局,而劳动力市场信号将是决定未来政策方向的关键因素。

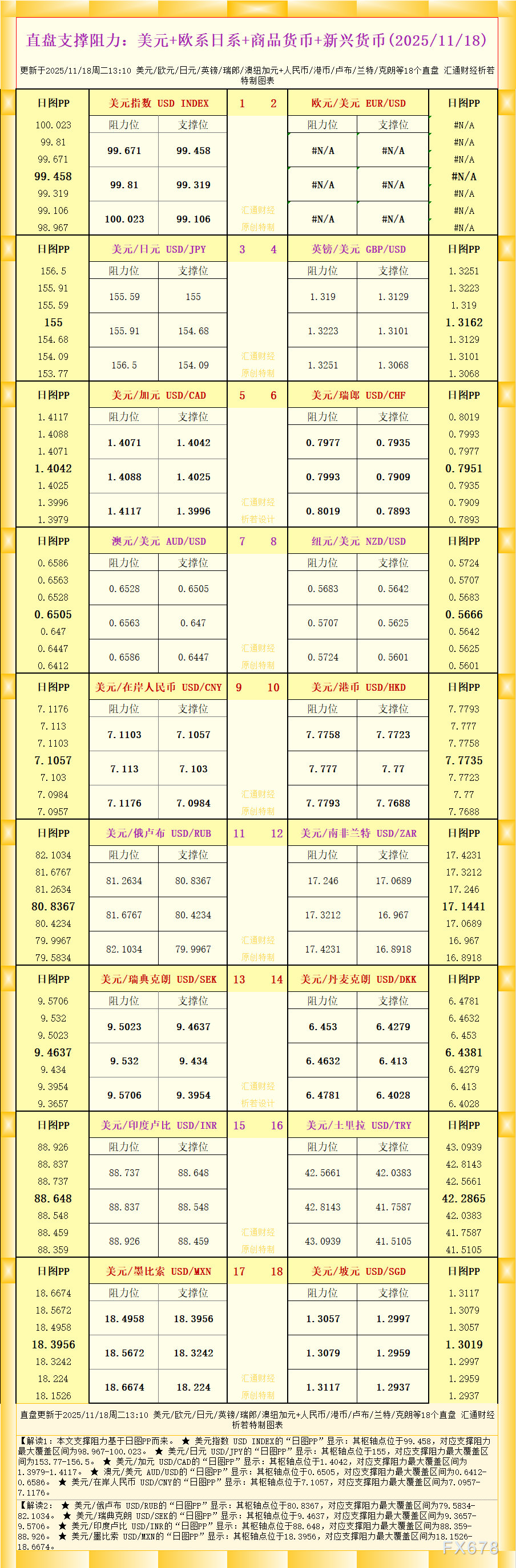

从日线结构来看,DXY 在20日均线下方运行,短线趋势仍偏弱,但在99.50 区域存在强支撑。若指数能站稳该区间并重新上破 20 日均线(约 99.90),将打开向 100.50 的反弹空间。

指标层面,14 日 RSI 位于 45–50 区间,显示市场动能中性偏弱,但未触及超卖区域,意味着短线仍可能维持震荡。若跌破 99.40,下行目标将指向 99.10 和 98.80 的区间支撑。

编辑观点:

当前美元指数的核心驱动因素只有一个:美国 9 月非农就业报告。尽管美联储官员的鸽派倾向正在积聚,但市场的降息预期已先行落地,因此要推动美元出现趋势性突破,需要比预期更弱的就业表现。

若非农数据仅小幅偏弱,美元指数仍可能维持区间震荡,而不是展开单边下行。

超级赛亚人

超级赛亚人

沪公网安备 31010702001056号

沪公网安备 31010702001056号