温和的数据叠加特朗普关税言论引发的担忧,触发了市场剧烈反应,投资者迅速调整对美联储政策的预期和资产价格走势的判断。本文将剖析市场即时反应,对比X平台上机构与散户的解读,并评估未来趋势。

市场背景与即时反应

CPI数据发布前,市场情绪紧张,投资者密切关注通胀是否因特朗普关税言论而加速。CPI、就业数据和PCE是关键宏观指标,美股指数可能接近拐点。若CPI同比超2.5%,2025年降息预期可能破灭;若低于2.4%,可能短暂利好风险资产。这些观点显示市场预期波动,普遍倾向于CPI略高于预期(2.5%),因关税可能推高物价。

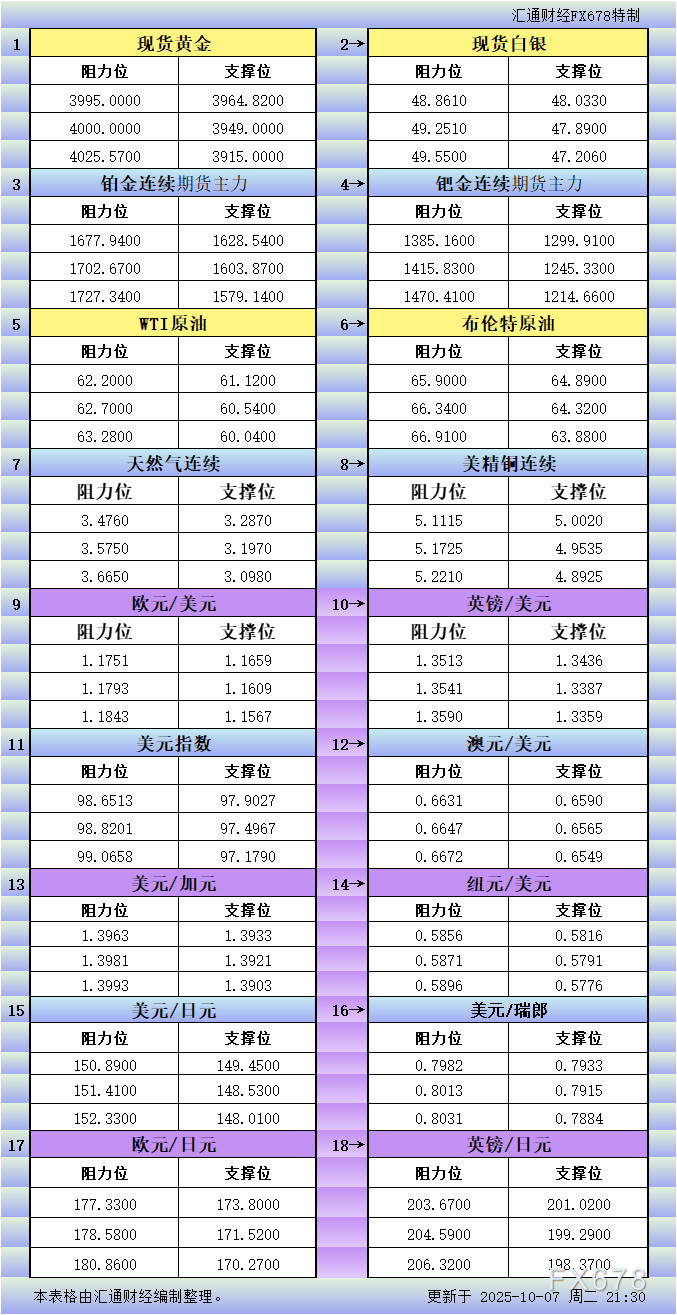

实际数据温和,触发风险偏好回升。美股市场迅速上涨,纳斯达克指数发布后涨幅超1%,反映对通胀缓解的乐观情绪。10年期美债收益率下跌2.6个基点至4.45%,显示市场对持续通胀的担忧减弱。美元指数短线下跌约40点至98.6279,因交易员降低对美联储鹰派的预期。贵金属表现强劲,现货黄金上涨1.13%至3360.05美元/盎司,COMEX黄金期货主力合约涨1.15%至3381.70美元/盎司。现货铂金突破1260美元/盎司,上涨3.74%。NYMEX原油期货主力合约上涨2.11%至66.35美元/桶,尽管能源CPI同比下降3.5%。

(图片来源:易汇通行情软件)

欧洲市场同样转向风险偏好,欧元区股市上涨,德国10年期国债收益率小幅上升0.5个基点至2.53%,但2年期收益率下跌2个基点至1.84%。CBOE波动率指数(VIX)下跌0.56点至16.39,为2月21日以来最低,反映市场紧张情绪缓解。

机构与散户的解读

CPI数据发布后,机构与散户观点分化。机构分析较为理性,聚焦美联储政策和长期通胀趋势。低于预期的CPI强化了2025年降息两次的预期,市场对未来一年降息幅度的定价从67个基点上调至77个基点,利好股市和债市。另一机构承认数据温和,但警告2025年下半年关税可能推高通胀,建议关注美国政策不确定性。

散户反应则夹杂着意外与谨慎。有投资者对数据偏软感到惊讶,认为市场此前对CPI和核心CPI环比0.1%的预期过于悲观,但怀疑上涨行情能否持续,因关税效应可能推高物价。也有投资者提到BLS数据收集受限的“隐患”,认为通胀可能被低估,呼应了BLS人员短缺(减少至少15%)的报道。认为尽管数据利好降息预期,政策或地缘政治变化可能引发资产价格剧烈波动。

与发布前相比,市场情绪从担忧高通胀转向平衡讨论。发布前,散户如担心高CPI打压降息预期,机构则预期温和上行。温和数据扭转了这一趋势,机构更加看多降息,散户则质疑上涨的持续性。

美联储政策与市场动态的影响

5月CPI数据强化了美联储的谨慎立场。总体CPI(2.4%)和核心CPI(2.8%)均高于2%的目标但低于预期,美联储在6月会议上料维持利率在4.25%-4.50%。实际周薪同比上涨1.5%,小时工资上涨1.4%,显示消费者购买力稳定,降低立即降息的压力。但市场对2026年中前降息77个基点的定价(约两次25基点降息)反映了对美联储转向宽松的信心,尤其是在关税推高通胀尚未显著显现的情况下。

零售商在关税生效前囤积库存,延缓了价格传导效应。数据显示,沃尔玛等零售商已开始提价,预计2025年下半年通胀可能升温。BLS资源短缺(暂停三个城市CPI数据收集,计划8月起停止发布约350个PPI指数)引发对数据可靠性的担忧,可能进一步扰乱市场预期。

贵金属上涨反映了市场对关税言论和俄乌局势等地缘政治风险的避险需求。美元下跌与通胀担忧减弱一致,原油价格上涨则受供应端因素驱动。科技股领涨的纳斯达克受益于宽松预期,但VIX降至数月低点显示市场可能过于乐观,外部冲击可能引发回调。

未来展望

展望未来,市场面临微妙平衡。温和CPI为风险资产提供了喘息空间,但关税推高通胀的风险依然存在。知名机构预计2025年第三、四季度通胀可能接近3%,因零售商逐步传递成本。若PCE数据延续CPI趋势,降息预期可能受抑。俄乌局势和关税言论等地缘政治与政策不确定性可能加剧商品和货币市场波动。

短期内,风险偏好占主导,股市和贵金属可能延续涨势,除非PCE或就业数据意外走高。债券市场反应温和,国债收益率稳定表明投资者对通胀持续下降仍持怀疑。零售价格趋势和BLS数据质量需密切关注,若市场认为通胀被低估,信心可能受损。

总之,5月CPI数据为市场注入短期乐观情绪,推动风险资产上涨并强化降息预期。但关税言论、地缘政治风险和数据可靠性问题意味着2025年波动性仍将是主旋律。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号