基本面:制造业数据与政策预期的角力

当前市场逻辑呈现“数据验证”与“地缘博弈”的双线交织。制造业表现成为短期关键变量:ISM制造业PMI预期微降至50.5(前值50.9),但仍高于荣枯线,若实际数据超预期,或强化市场对美国经济“软着陆”的押注;价格支付分项预计攀升至56.2(前值54.9),可能加剧通胀黏性担忧,进而影响美联储政策路径;新订单指数能否延续1月的55.1高位,将直接反映制造业需求强度。

值得关注的是,制造业的边际变化正在动摇市场对“美国经济例外论”的信念。尽管PMI连续第三个月扩张,但订单积压指数已连续28个月收缩,六大核心制造业领域无一增长,暗示行业复苏根基尚不稳固。若数据疲弱,可能削弱美元近期因避险情绪获得的支撑。

地缘政治方面,俄乌局势的缓和暂时压制了美元的避险溢价,但协议落地仍存变数。市场对特朗普关税言论的敏感度上升,任何供应链扰动预期都可能快速推高美元避险需求。此外,美联储利率预期仍是长期主线——CME Fedwatch工具显示,6月维持利率的概率仅为25.4%,降息预期持续压制美元上行空间。

技术面:美元指数进入关键博弈区

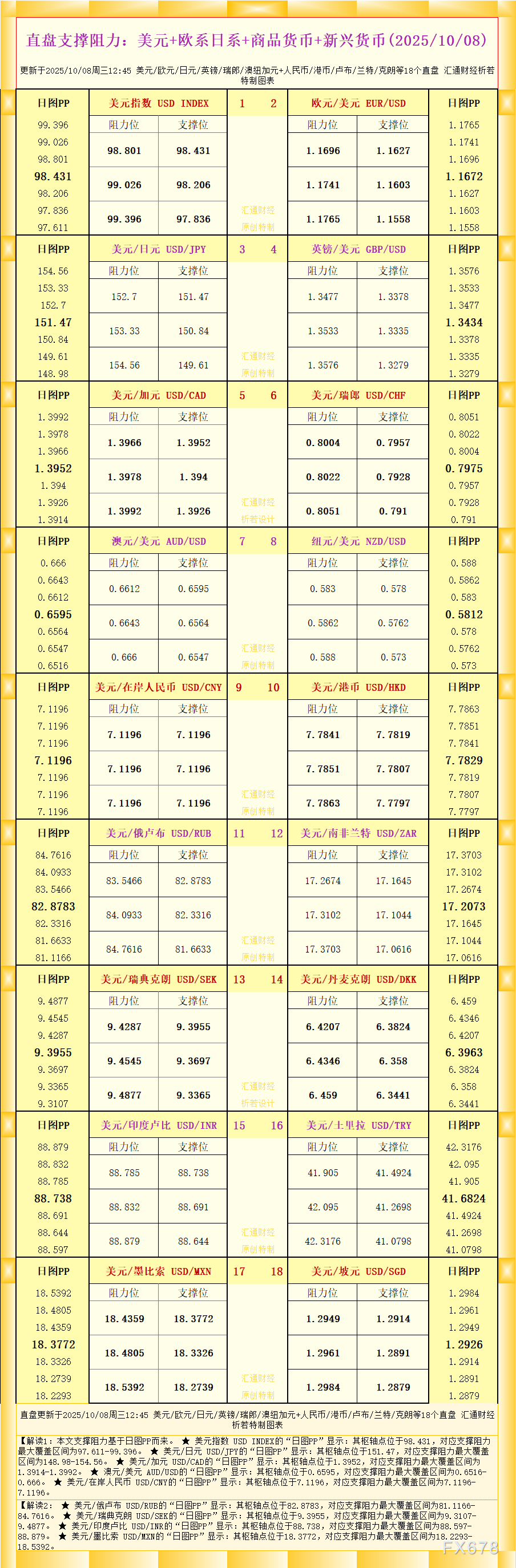

美元指数技术形态呈现多空拉锯特征:

支撑位:106.84(100日SMA)及106.52成为近期防线,失守则可能下探105区域;

阻力位:107.98(55日SMA)及108.50构成上行障碍,突破需数据或风险事件驱动。

欧元兑美元跌破1.0400后,技术面进一步恶化。若持续承压于1.0400下方,可能测试2025年低点1.0176,甚至引发平价(1.0000)讨论。RSI回落至47显示空头力量增强,但ADX低于13表明趋势动能不足,短期或维持震荡下行格局。

前瞻:波动率抬升下的交易逻辑

未来48小时,市场将围绕两条主线展开:

数据验证:若ISM数据强化“通胀-增长”悖论(即价格压力上升但需求疲软),可能触发美元多空双向波动;

地缘风险定价:俄乌协议进展及美国政策回应速度,将决定避险情绪是否卷土重来。

中长期看,美元面临“降息预期”与“避险属性”的博弈。若全球经济复苏迹象增强,高beta货币或分流美元资金;反之,地缘冲突升级或美国数据超预期韧性强,可能推动美元重返上行通道。交易者需警惕头条新闻引发的价格异动——当前市场已进入“碎片化驱动”阶段,单一事件即可打破技术形态的连续性。

撰写本文时,美元指数交投于106.88,日内跌幅0.62%。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号