从技术角度来看,近期油价的回落主要受到投资者获利了结的影响。上周油价的强劲上涨,以及对即将到来的美联储决策的观望情绪,促使市场进入暂时的修整阶段。IG市场分析师Tony Sycamore指出,"油价在经历了上周6%的上涨后,因需求担忧出现了获利回吐。"

美联储利率决策对油价的潜在影响

美联储即将在12月18日和19日举行年内最后一次FOMC会议,市场普遍预期美联储将宣布25个基点的降息。降息通常被视为刺激经济增长和提高原油需求的利好因素,但由于市场已经提前反映了这一预期,任何超出预期的决策或言论都可能引发市场的剧烈波动。

LSEG分析师Anh Pham表示:“25个基点的降息已被市场完全消化,因此,若美联储在会议中传达出与当前预期不同的信号,可能会对油价造成较大影响。”降息有助于降低借贷成本,推动经济增长并间接提高原油需求,因此美联储的政策走向仍然是市场关注的重点。

供应面压力与全球原油市场的未来

在全球供应面方面,原油市场面临着两方面的挑战:一方面是OPEC+减产协议的持续执行,另一方面是非OPEC国家(如美国和巴西)的产量增长。根据国际能源署(IEA)上周发布的报告,即便OPEC+继续实施减产政策,2025年全球原油市场可能仍会出现接近95万桶/日的供应过剩,约占全球日需求量的1%。这一供应过剩的预期令市场对原油价格的中长期走势感到担忧。

与此同时,欧盟宣布对俄罗斯实施第15轮制裁。然而,LSEG的Pham认为,这一新制裁措施对原油供应链的实际影响将有限,因为俄罗斯的石油运输大多不依赖于西方的金融和保险服务。因此,尽管制裁措施可能会造成一些短期的市场波动,但它们对油价的影响将是有限的。

未来展望:市场走向的不确定性

随着全球经济的不确定性以及即将公布的美联储决策,原油市场的短期前景充满变数。若美联储宣布进一步的降息,可能会刺激市场情绪,推动油价反弹,但若降息幅度或声明内容偏向鹰派,可能会对油价产生压制作用。全球供应过剩的预期同样增加了油价的不确定性。

在供应面方面,尽管OPEC+的减产政策继续发挥作用,但非OPEC国家的产量增长仍可能会在明年增加全球市场的供应压力,从而限制油价的上涨空间。此外,地缘政治因素虽然为市场提供了一定的支撑,但整体市场的需求前景依然是未来油价走势的关键因素。

总体来看,原油市场将面临需求增长放缓、供应过剩以及美联储政策的不确定性等多重压力,短期内油价可能继续在现有区间震荡整理。投资者应关注即将公布的经济数据,特别是美联储的政策声明及其对市场的影响,这将是未来几周内市场走向的关键。

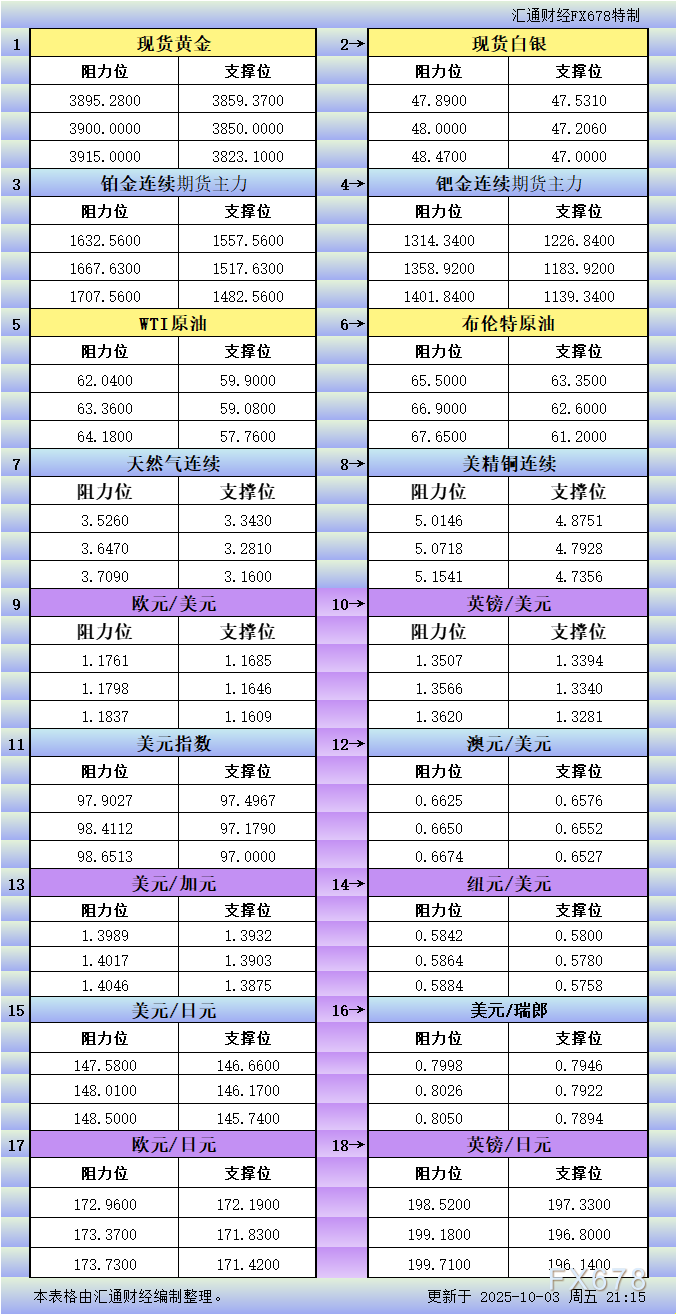

当前,布伦特原油价格交投于73.66美元/桶,日内下跌0.35%,美原油价格则报70.00美元/桶,日内下跌0.41%。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号