市场背景:避险情绪与政策预期交织

俄乌局势升级,加剧了市场对地缘局势恶化的担忧。此外,中东局势仍未见缓和,这两大地缘政治风险成为黄金避险属性的主要推动力。然而,与此同时,美联储的政策路径预期对黄金构成了不小的压力。

美联储主席鲍威尔及多位联储官员近期表态谨慎,暗示短期内不会进一步加大降息力度。市场已从前期对激进政策宽松的预期中回调,这导致美债收益率维持高位,对无息资产黄金构成一定拖累。

最新行情与技术面分析

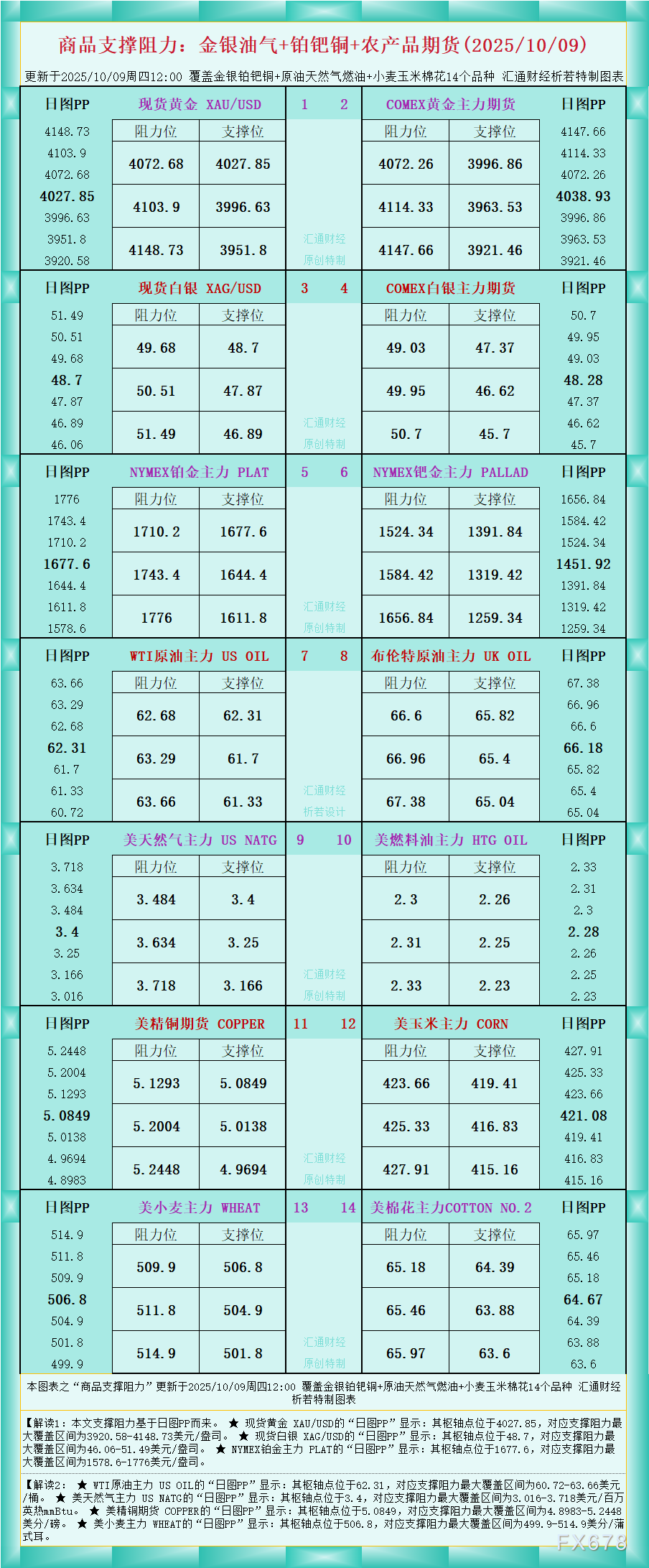

在技术面上,黄金价格自上周跌破100日简单移动均线(SMA)后迅速企稳,并反弹突破了23.6%斐波那契回撤位(对应于历史高点以来的回调走势),目前守稳2600美元水平。技术指标显示,金价尽管短期有反弹动力,但上行空间可能受到2634-2635美元区间的强阻力压制,这一位置同时也是38.2%斐波那契回撤水平所在。

若突破上述阻力区间,短期内可能引发多头回补,推动金价进一步测试2655-2657美元的压力区间,甚至挑战2665美元的更高目标。然而,下方2600美元仍是关键支撑,一旦跌破,空头可能借机扩大攻势,金价将面临下探2569美元甚至2550美元的风险。

消息面:美联储与经济数据关注点

美联储近期的政策预期对黄金市场产生显著影响。一方面,美联储高官们对降息的谨慎态度支撑了美元走势,使得美元从年内高点调整后依然维持强势。另一方面,美国房地产数据及今日堪萨斯联储主席的讲话将成为市场关注的焦点,投资者试图从中窥探美联储未来政策的更多信号。

此外,本周五将公布的美国制造业和服务业PMI数据,也可能为市场提供更多经济动能信号。特别是在特朗普新一届政府即将上任之际,市场对其潜在扩张性经济政策的反应成为关键。这些政策可能推高通胀预期,从而限制美联储进一步宽松的空间。

机构观点:短期反弹存变数

知名机构认为,目前黄金价格反弹主要受避险情绪推动,但美联储政策预期依旧限制多头信心。在操作策略上,他们强调,“金价若能持续站稳2600美元以上,可能进一步吸引技术性买盘。然而,若跌破此水平,多头应谨慎规避短线风险。”

技术分析师指出,Oscillator指标显示日线级别的金价仍处于恢复中,但尚未形成明确的上行趋势信号,短期仍需关注关键支撑与阻力位的争夺。

总结:重点关注政策与数据

总体来看,黄金市场当前处于避险情绪与政策预期的拉锯中,短期内走势可能继续震荡。尽管地缘局势为金价提供了支撑,但美联储鸽派预期的降温对多头构成掣肘。市场参与者需密切关注本周经济数据及美联储官员讲话,尤其是2600美元的技术性支撑表现,以及2635美元阻力的突破情况,这将决定金价是否能够继续反弹。

未来几日的关键事件包括美国经济数据发布及美联储动态,建议投资者保持关注,同时警惕市场情绪的突发变化对价格波动的影响。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号