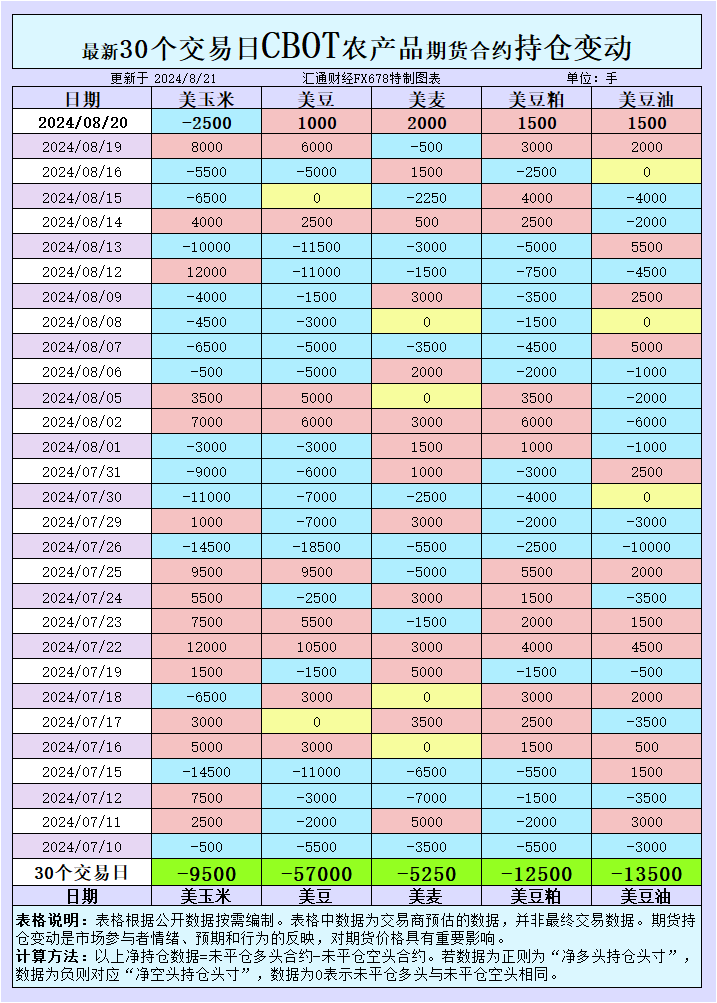

根据汇通财经观察,海外交易商估算的结果显示:

2024年8月20日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

具体变动数据见图表。

大豆:需求推动的多头增加

在最新的CBOT持仓数据中,大豆市场的投机性净多头头寸显著增加,这反映出市场对于大豆需求增长的乐观情绪。近日,美国农业部公布的大豆出口数据进一步加强了这种预期,数据显示美国对中国和墨西哥的大豆销售分别达到了13.2万公吨和239,492公吨。

此外,Pro Farmer作物巡查显示,内布拉斯加州的玉米产量前景和大豆豆荚数达到了自2021年以来的最高水平,进一步刺激了市场的乐观情绪。印第安纳州的大豆豆荚数创下了巡查22年来的新高,玉米产量前景也达到三年高位。大豆价格的微涨(+0.05%)虽然幅度不大,但反映了市场对于后市需求的信心。

市场预期大豆的出口需求将在未来几个月持续强劲,因此大豆的多头持仓在这样的背景下迅速增加。

玉米:空头增加的背后隐含压力

与大豆不同,玉米市场的投机性净空头头寸在最新的CBOT持仓报告中有所增加,表明市场对玉米的需求增长持谨慎态度。

Pro Farmer作物巡查的数据显示,内布拉斯加州和印第安纳州的玉米产量前景相较往年显著提升,这可能是支撑价格的另一个因素。然而,阿根廷方面由于天气和虫害问题,其2024/25年度的玉米种植面积预计将减少17%,这可能会进一步对全球供应链产生影响,从而影响市场情绪。

这一消息本应支撑玉米价格,但实际情况却相反:大宗商品基金继续增加玉米的投机性净空头持仓。

这个矛盾的现象可能与以下几个因素有关。首先,尽管南美的玉米产量可能下降,但全球玉米供应仍然相对充裕,特别是美国玉米产量的增加可能抵消阿根廷的减产影响。此外,投资者可能认为目前的玉米价格已经包含了未来可能出现的供应紧张预期,因此采取了防御性的空头策略,以应对可能的价格回调。

然而,尽管如此,玉米价格仍在需求回升的推动下上涨了0.25%,至每蒲式耳3.99美元。这表明,尽管市场存在空头压力,但需求回升的预期仍然对价格产生了支撑。

小麦:全球供应链的不确定性

小麦市场的持仓变化显示投机性净多头头寸增加,这与市场对全球小麦供应的不确定性有关。俄罗斯农业部长日前承认,恶劣天气已经对小麦产量造成了负面影响,这一消息进一步推高了小麦价格,至每蒲式耳5.59美元,涨幅为0.4%。

此外,日本和突尼斯的国际小麦招标活动也反映出全球市场对小麦供应的需求保持强劲,特别是在近期供应链问题频发的情况下,市场对于小麦的需求预期更加敏感。虽然约旦的小麦招标未能成行,但预计未来几天会有新的招标,这也表明市场情绪依然波动。

豆粕与豆油:多头力量集结

在豆粕和豆油市场上,最新的CBOT持仓数据显示投机性净多头头寸增加。这主要得益于市场对豆类产品需求的乐观预期,以及供应链潜在中断带来的不确定性。密西西比河的低水位可能影响驳船运输,进一步推高了基差,从而增强了豆粕和豆油的价格支撑力。

特别是在豆油市场上,需求的增长与供应的不确定性形成了强劲的支撑,推动豆油的价格走高。尽管市场整体上对未来供应持谨慎态度,但在物流问题未得到解决之前,豆油市场的多头情绪可能会继续主导市场。

整体来看,CBOT持仓的变动反映了当前市场情绪的复杂性与多变性。大豆、豆粕、豆油等市场的多头情绪明显增强,而玉米市场虽然面临空头压力,但需求的逐步回升同样不容忽视。小麦市场则在全球供应链不确定性的影响下,展现出更多的波动性。在这样一个充满挑战与机会的市场环境下,交易者需要密切关注市场的最新变化,并据此调整策略,以应对潜在的风险与机遇。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号