数据表明经济疲软是普遍存在的,尽管就业人数大大低于预期,但失业率的上升幅度也超出了预期,从3.8%升至3.9%,而此前的估计是持平的。

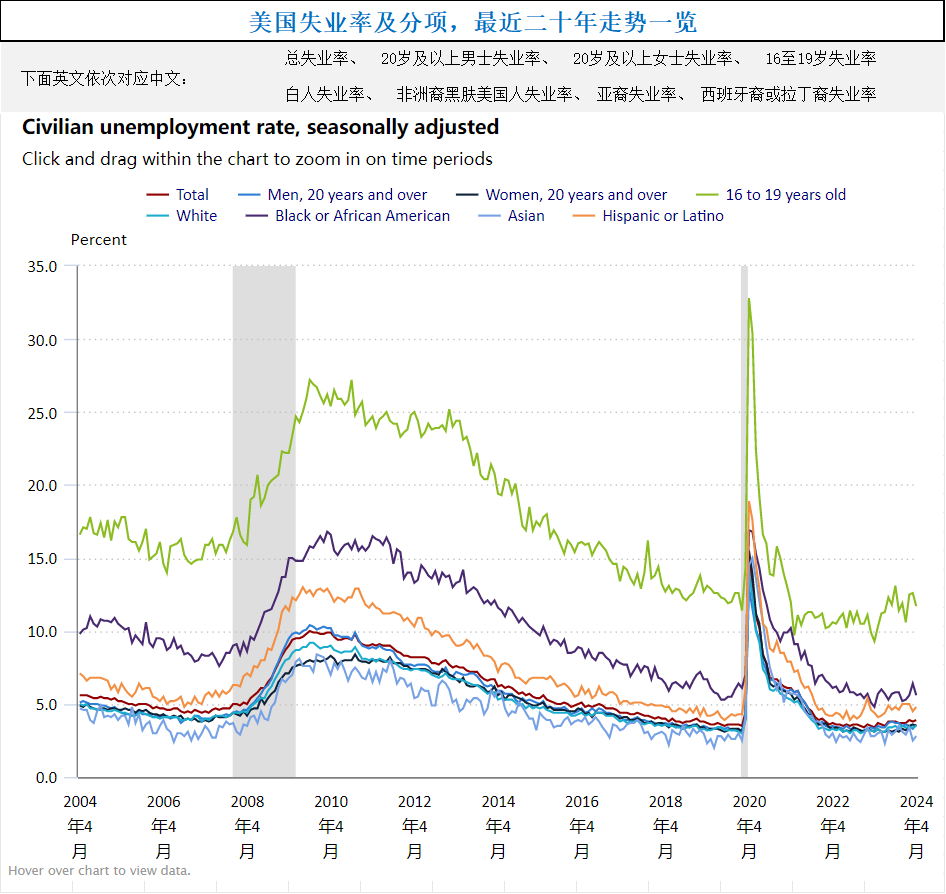

(美国失业率以及分项指标最近20年走势一览)

工资水平也有所回落,平均时薪环比增长0.2%,低于0.3%的预期增幅,也低于上月0.3%的增幅。按年率计算,收益增长3.9%,低于上月的4.1%,也低于4.0%的预期。

非农后市场反应

数据公布后黄金短线冲高近20美元,随后跳水17美元。截至发稿报2306.30美元,日内上涨0.13%。美元指数暴跌约65点,后收复部分跌幅,截至发稿报104.7719,日内下跌0.6%。

(现货黄金10分钟走势图 来源:易汇通)

(美元指数10分钟走势图 来源:易汇通)

由于本次非农出乎市场预料,数据公布后市场反应非常激烈,以下是数据公布后1分钟内的市场反应。其中,黄金一分钟跳涨15美元至2320美元/盎司,白银一分钟跳涨0.5美元至26.855,美原油短线也跳涨0.28美元至79.62。欧元兑美元1分钟跳涨54点至1.0811,美元指数1分钟急挫逾50点至104.60下方。

弱于预期的数据可能会加剧美联储将很快降息的预期。交易员将美联储首次降息时间预期从11月提前至9月。目前预计2024年美联储将两次降息25个基点,非农前预期为一次。

据CME“美联储观察”:美联储6月维持利率不变的概率为91.1%,降息25个基点的概率为8.9%。美联储到8月维持利率不变的概率为70.4%,累计降息25个基点的概率为27.6%,累计降息50个基点的概率为2.0%。

美国国债收益率在数据公布之前就已经开始下跌,在数据公布后跌势进一步加深。目前10年期美债收益率为4.469%,2年期国债收益率为4.743%。

分析师这么看:

分析师Chris Anstey表示,本月的非农数据终于录得了疲软的增长,值得注意的是,在劳动参与率保持稳定的情况下,失业率在上升。非农报告中的工资增长也低于预期,这可能是最大的问题。还要注意的是,对前两个月的修正导致就业人数累计少了22,000人。这是一份全面疲软的报告。在服务业,工资在成本基础中所占的份额更大,理论上收入的放缓应该有助于缓解服务业的价格压力。自2023年年中以来,美联储偏爱的“超级核心”服务业通胀指标(剔除住房因素)一直呈上升趋势,这显然不是美联储想看到的。

大宗商品分析师Andrea Lisi评4月非农:正如我在鲍威尔主席周三的新闻发布会后所担心的那样,他可能已经知道今天的就业报告将会更加疲软。非农就业人数为17.5万人,而市场普遍预测为24.3万人,平均时薪降至4%以下。

本轮经济周期正显示出与其他许多周期类似的迹象,可能即将出现硬着陆,而不是软着陆。目前美国经济的支柱——劳动力市场正处于危险之中。普通美国人的财务状况远谈不上稳健,这种情况应该引起严重关注。

信用卡余额已达到前所未有的水平,储蓄率已跌至创纪录的低点。在这种情况下,许多中低收入的美国人尤其容易受到影响。如果失业率大幅上升,失业人数增加,就没有财政缓冲以备不时之需。

由于消费几乎占GDP的70%,在去杠杆化过程完成之前,需求可能会保持非常疲软。当周期转变时,我认为通胀率的下降将与经济衰退的程度一致。

这些天我比较喜欢的指标是投资级和高收益债券的信用利差,两者都处于历史低点。一旦,甚至是在经济出现疲软之前,这些息差就会飙升,那就是我们不得不担心的时候。

Interactive Brokers首席策略师Steve Sosnick表示,这是一组对市场非常友好的非农数据,至少在短期内是这样。我们正处在一个坏消息也可能是好消息的时刻。他们所描绘的经济降温正是债券投资者所希望看到的,股市的反应也表明市场立即领会了这一点。从长期来看,我们可以争论这是否标志着经济开始恶化,但这会破坏今天上午的市场狂欢。

Richard Bernstein Advisors副首席投资官Dan Suzuki:这是一份相当有利于市场的就业报告。这大致表明,就业增长正在温和放缓,但没有崩溃,这有助于降低工资压力。与此同时,制造业的就业和工作时间都很稳定,这表明经济的一部分继续得到坚实的支持。

在距离美国总统大选仅剩6个月的时候,劳动力市场似乎正在转向。可以肯定的是,总体就业数据仍然强劲,人们正在寻找工作,但如果非农就业数据是一个滞后指标,你就不得不问11月份的数据会是什么样子。

分析师Joseph Richter表示,工资数据可能是这份非农报告中最值得关注的数据点。过去三个月,时薪平均增速仅为0.23%,而前三个月为0.4%。工资增长放缓可能是未来几个季度非住房服务通胀数据好转的动力。

Annex Wealth Management首席经济学家Brian Jacobsen表示,劳动力市场朝着更好的平衡迈出了一大步。就业人数增加17.5万人没有错。危险在于,从过热到常温的转变不会就此停止,而是会变得过冷。如果美联储仍有意加息,风险将更大,但它耐心地暂停加息,使劳动力市场过度下行的风险保持在较低水平。

摩根大通资产管理公司投资组合经理Priya Misra表示,就业数据“强调了鲍威尔的信心,即货币政策是限制性的、劳动力供应是近几个月来非农就业强劲增长的主要推动力。”就业人数和工资增长的放缓意味着“软着陆”,她认为,“假设CPI也显示出放缓,8月的降息可能会回到市场叙事中。”目前来看,市场预期美联储8月会议将降息10个基点,高于报告前的7个基点。因此,显然需要更多的数据来显示经济放缓,尤其是即将到来的通胀数据。

LPL Financial的Quincy Krosby表示,就业报告低于预期。不过,从市场的反应可以看出,这是一个值得市场欢迎的数字。目前,市场非常希望美联储能在今年降息,不希望出现火热的数据。今天的报告无疑为他们提供了一个更冷静的劳动力形势解读。此外,更重要的是,失业率略有上升,这表明劳动力市场有所降温。这对股市很重要的原因是,股市正在寻找任何信号,表明随着劳动力市场的降温,通胀可能会开始回落。因此,这对市场是有利的。

加拿大帝国商业银行分析师Ali Jaffery称,市场不要得意忘形。美联储政策制定者希望看到的不仅仅是一个月的良好数据,才会对就业市场引发的通胀压力感到更放心。“总体而言,劳动力市场仍然强劲,他们需要看到更多的证据表明经济放缓,或者就业人数意外大幅下降,在经历了如此强劲的就业增长之后,他们才会担心自己的就业任务。”最终,美联储将按兵不动,直到他们对通胀有了明确的认识。

Glenmede投资策略和研究主管Jason Pride表示,从美联储的角度来看,数据全面疲软才是真正重要的,3.9%的失业率并不是什么灾难性的事情。这表明经济并没有急剧下滑,但它肯定表明劳动力市场更加宽松。美联储正在寻找可靠的数据,让他们从长期紧缩的思维过程中抽身出来。需要注意的是,劳动力市场报告是出了名的反复无常,我们本月看到的情况可能与下个月的情况不同。这给了美联储一些希望,但并没有为他们确立趋势。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号