通胀与劳动力市场的双重挑战

美国通胀率的居高不下是美联储面临的主要问题。最新数据显示,美国第一季度的PCE物价指数上升3.7%,3月PCE物价指数同比增长2.7%,均超过了美联储设定的2%目标。同时,美国劳动力市场的强劲表现为经济增长提供了支撑,但也加剧了通胀的担忧。

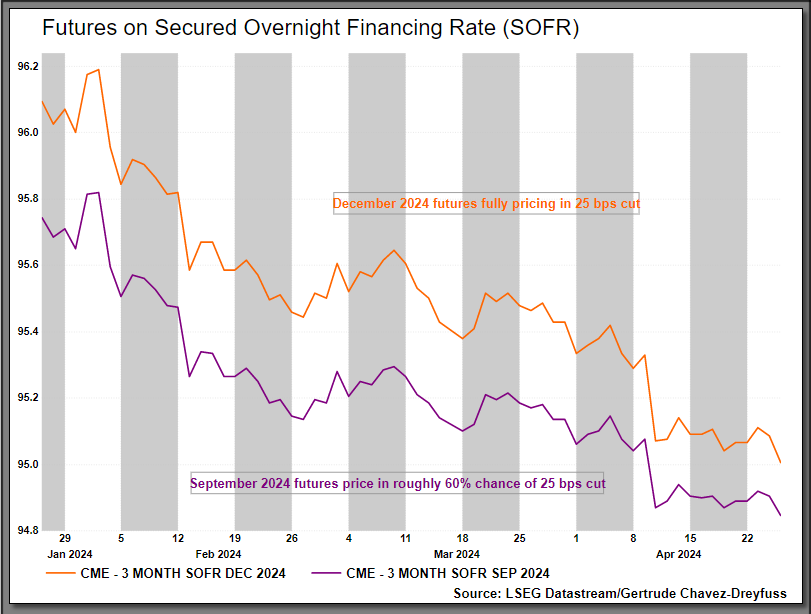

SOFR期权市场的新信号

SOFR作为衡量以美国公债为抵押品的货币市场隔夜借款成本的指标,其期货期权市场的变动反映了市场对美联储政策利率预期的变化。当前SOFR为5.31%,而期权市场显示,市场参与者对美联储升息的预期有所上升,尽管这与市场的普遍预期相悖。

美联储会议与非农就业报告的双重影响

美联储周三的会议和周五的美国就业报告对本周的市场至关重要。投资者关注的焦点是美联储是否会在降息问题上采取更为谨慎的态度。此前一系列强于预期的经济数据打乱了市场对首次降息时间的预期。美联储主席鲍威尔在上次讲话中暗示,政策制定者可能会将借贷成本维持在高位的时间比此前预期的更长,指出美国在降低通胀方面缺乏进一步进展,而且劳动力市场持续强劲。

机构观点与市场预期的重新定价

市场定价显示,美联储预计将在9月份首次降息,而几周前才预期6月份开始降息,预计今年的降息幅度将略高于30个基点。

新西兰银行首席经济学家Jarrod Kerr表示,美国利率预期出现了相当大的重新定价,这在某种程度上是全球利率的基准。他认为,美联储本周将在某种程度上回应市场预期,即降息没有他们预期的那么接近。

花旗短期利率交易主管Akshay Singal表示:如果你单纯看数据,而不考虑美联储的言论,我们将预期加息,而不是降息。美联储官员们一直认为他们已经做得足够多了,但这一事实现在正面临严峻挑战。

巴克莱估计,期权交易暗示SOFR到12月上升25个基点至5.56%的可能性升至29%,而法国巴黎银行的数据显示,2024年不降息情景的可能性为31%,高于一个月前的20%。

道明证券(TD Securities)美国利率策略主管Gennadiy Goldberg表示,预期上升反映了投资者在强劲增长和持续通胀的环境下面临的不确定性。维持高利率、经济保持强劲、通胀持续的时间越长,投资者就越会质疑美联储是否做得足够。

美银证券利率策略师Bruno Braizinha表示:预期美联储政策转变的门槛非常高。美国数据需要大幅改善,市场才会放弃预计降息并转向加息。

美联储的政策工具与市场预期管理

美联储可能会继续利用其政策工具,包括公开市场操作和前瞻性指引,来管理市场预期。同时,美联储的点阵图将继续作为沟通未来利率路径的重要工具。

未来展望

美联储的利率决策将取决于多种因素,包括通胀率的进一步发展、劳动力市场的状况以及全球经济形势。投资者需要密切关注美联储的政策动向,以及SOFR等关键金融市场指标的变化。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号