英国央行周四大概率继续加息

投资者认为英国央行周四将指标利率上调至5.25%的可能性为三分之二,但在接受调查的大多数经济学家看来,英国央行加息25个基点或50个基点的可能性基本相当。

荷兰国际经济学家史密斯(James Smith)表示,英国央行在错失了压制去年通胀飙升的机会后,正在“进行反省”。史密斯说:“这就是为什么所有央行都偏向于过度紧缩而非紧缩不足的部分原因所在,他们不希望因为通胀率在他们的管理之下仍居高不下而被人记住。”

英国央行于2021年12月开始加息,早于其他主要央行。周四将是其连续第14次加息。

英国央行行长贝利及同僚们表示,他们从2021年底开始的加息对经济的影响尚未完全显现,但他们也表示必须要遏制通胀。目前英国通胀率位居主要经济体之首。

由于市场利率预期提高,英国央行可能会下调增长和通胀预期。 通常情况下,英国央行对两年后通胀率的预测与其2%的目标之间有多大偏差,会被解读为英国央行在多大程度上同意市场的利率押注的信号。然而在最近几个月,英国央行更加关注持续通胀的风险。

英国央行将关注的一些数据

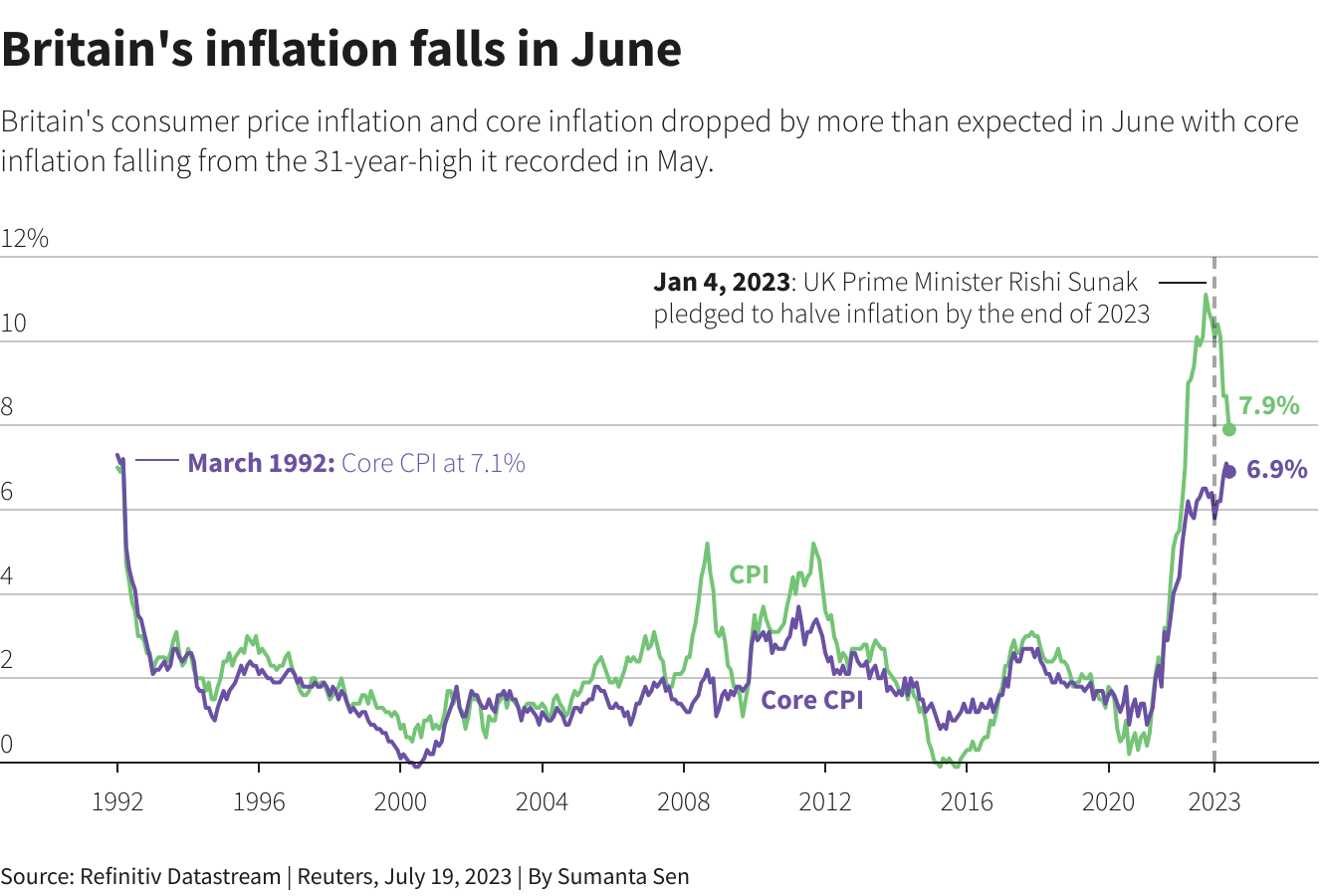

1.通胀威胁

英国6月份消费者物价通胀率降幅超过预期,从5月份的8.7%大幅降至7.9%。但仍然是七国集团(G7)经济体中最高的。

衡量潜在物价增长的指标--不包括能源、食品、酒精和烟草价格的核心通胀--以及服务业价格涨幅也有所放缓,但仍接近5月份创下的31年高点。

图:英国通胀率在6月份下滑

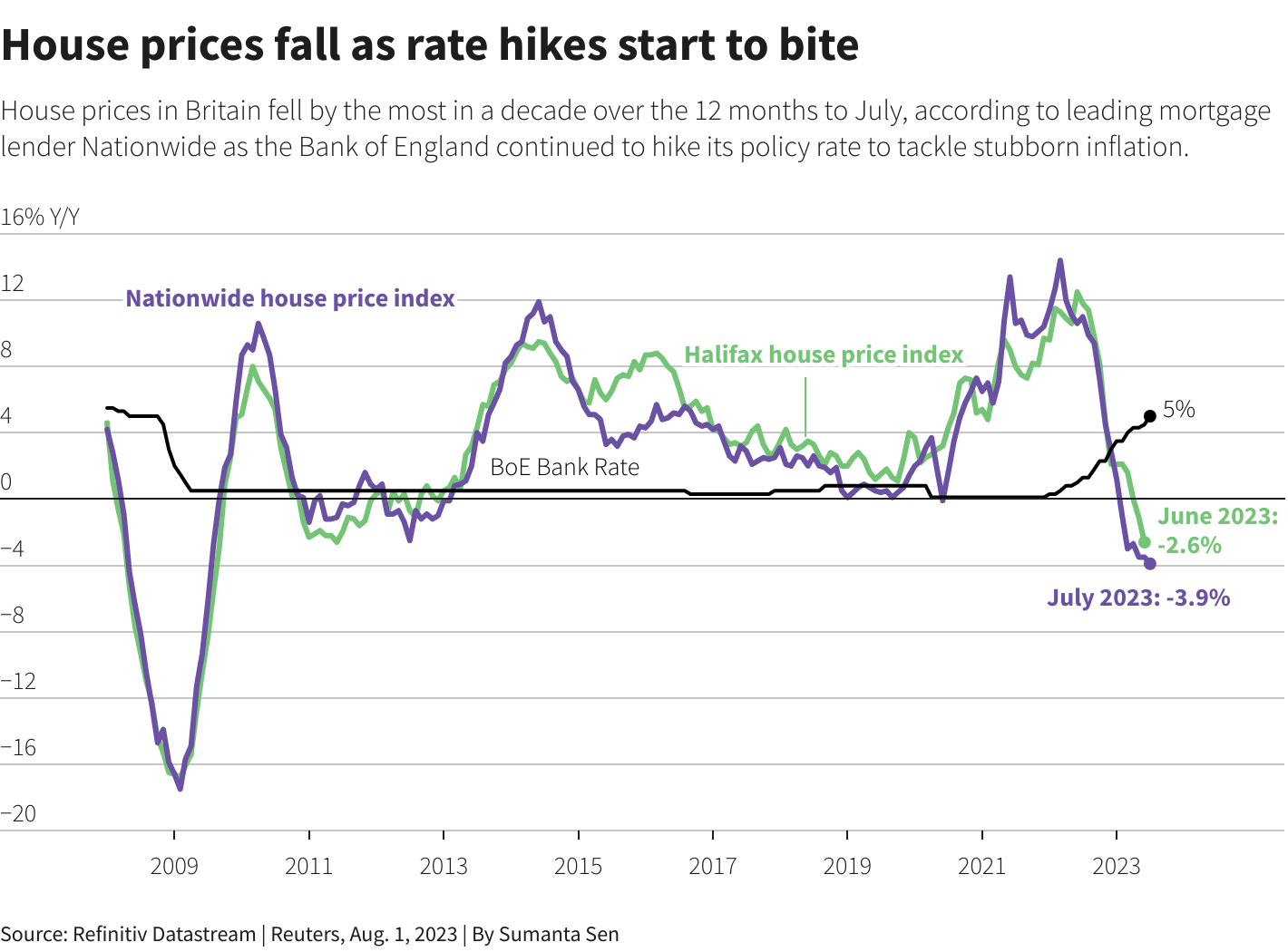

2.楼市

英国央行将指标利率从2021年12月的0.1%提高到目前的5.0%,最明显的影响是在房地产市场。

抵押贷款机构Nationwide和Halifax测算的房价同比跌幅创逾10年最大,因预期借贷成本将进一步提高,抵押贷款利率迅速上升。

英国央行称,加息对楼市的大部分影响尚未显现,因为英国大多数抵押贷款是短期固定利率交易,可以保护房主免受借贷成本波动的影响,但续期利率较高。

在近700万笔固定利率抵押贷款(占住宅贷款交易的80%)中,约有80万笔将于2023年下半年到期,另有160万笔将于2024年到期。

图:随着加息的影响开始显现,房价开始下跌

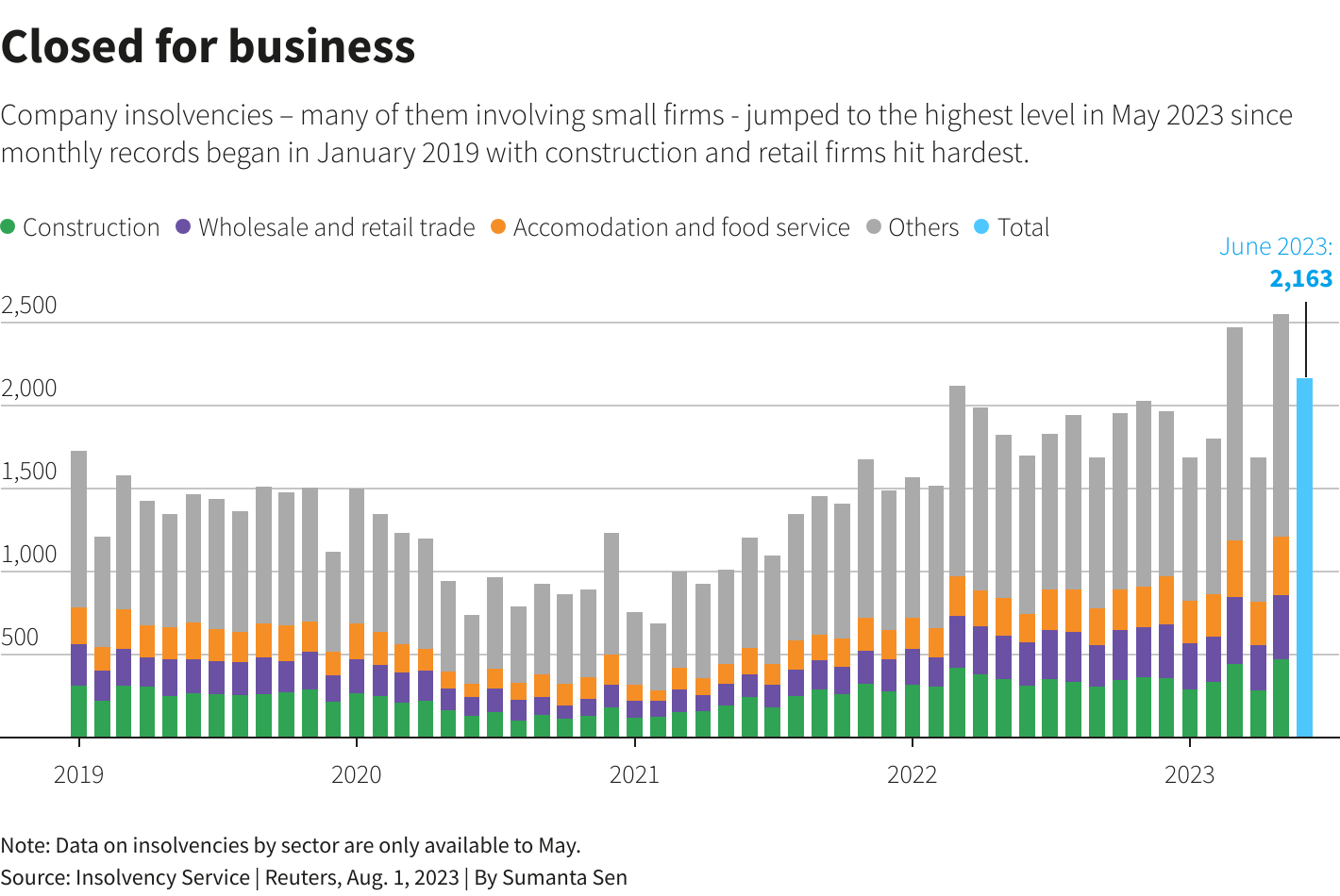

3.企业破产

有迹象表明,随着借贷成本上升、经济几乎未见增长以及政府不再像新冠疫情期间那样提供保护措施,企业尤其是小型企业正在苦苦挣扎。

2023年第二季度,英格兰和威尔士的企业破产数量达到2009年以来的最高水平。

图:企业破产数量激增

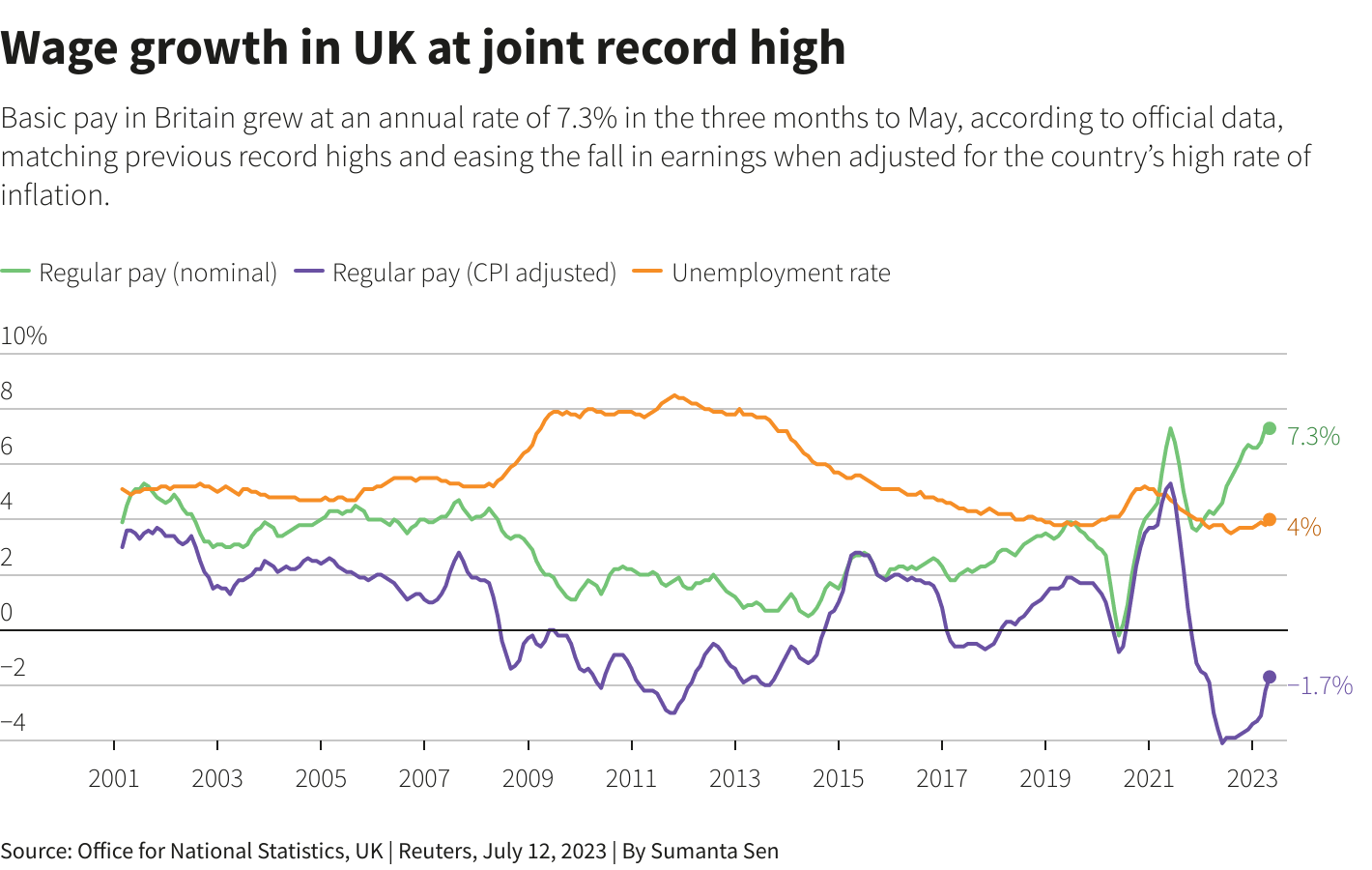

4.劳动力市场

然而,许多企业仍在继续招聘,并大幅提高薪酬以留住和吸引员工,这也是英国央行在对抗通胀过程中的一大担忧。

数据显示,截至5月的三个月,英国不包括奖金在内的工资较上年同期增长7.3%,与记录上的最高增长率齐平。[nL6S38X06M]

不过,也有迹象表明劳动力市场正在降温。截至5月的三个月,失业率意外升至4%,职位空缺数量连续第12个月下降,降至2021年中期以来的最低水平。

图:英国薪资涨幅齐平纪录高位

5.消费者持续支出

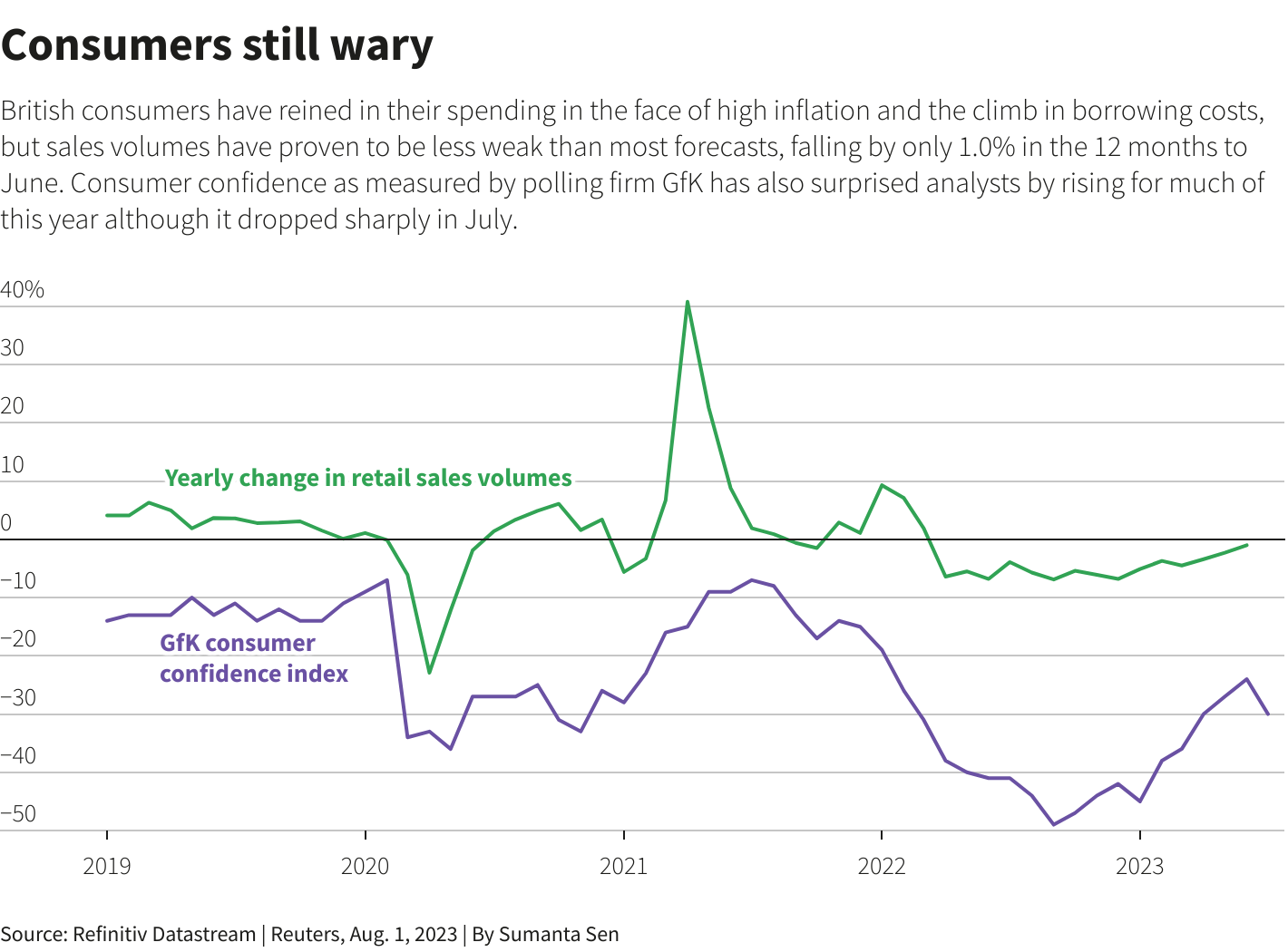

尽管通胀挤压了消费者的收入,但大多数人还是勉力维持住了此前的支出习惯。

虽然6月零售销售同比下降了1.0%,但环比仍意外增长。

图:消费者仍小心谨慎

许多人手里仍然有一些疫情期间攒下来的积蓄。2023年初,衡量家庭储蓄收入(包括雇主的养老金缴款)占可支配收入比例的储蓄率为8.7%,低于2022年底的9.3%,但高于疫情爆发前的5.6%。

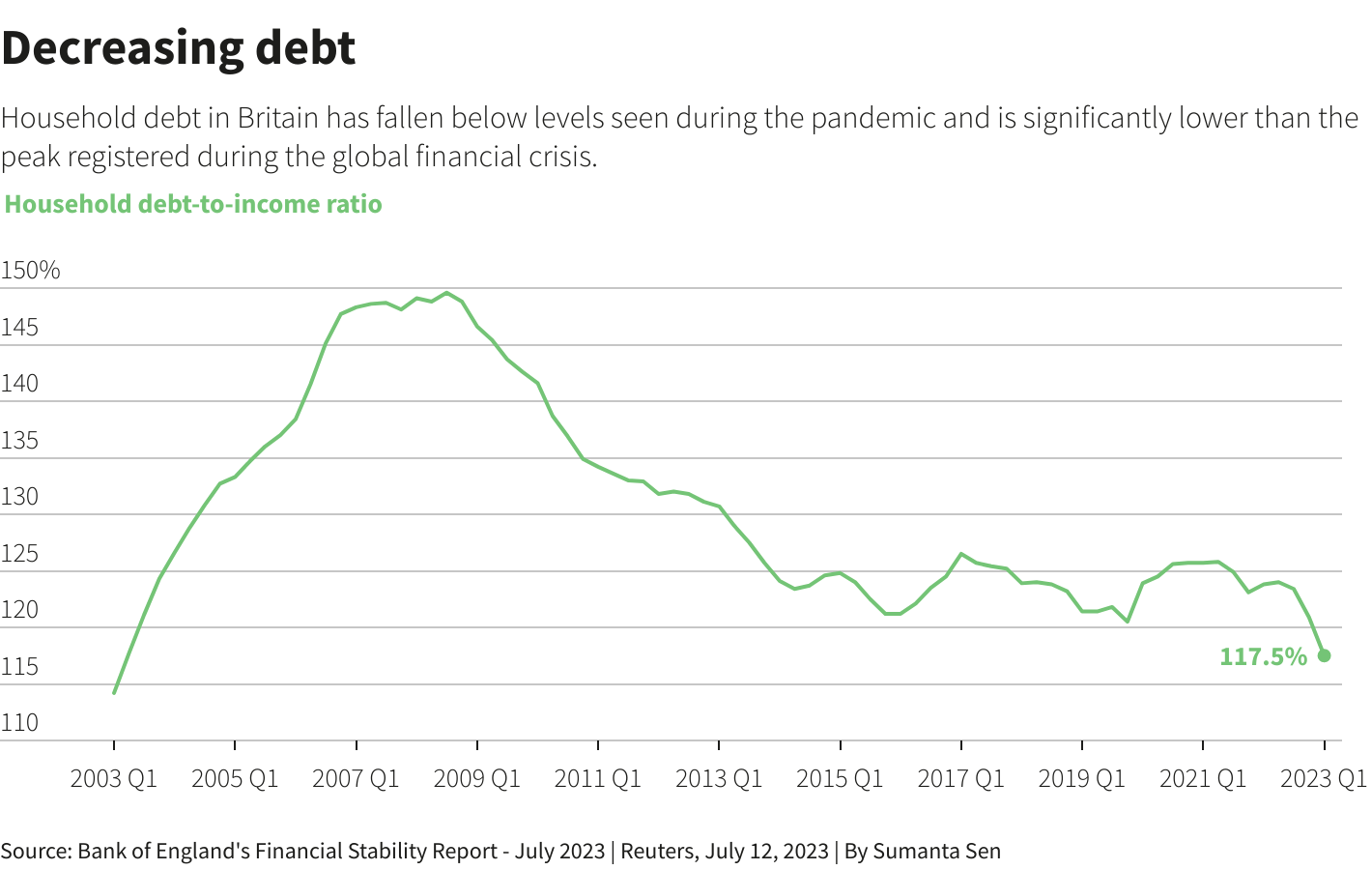

根据民调公司GfK的数据,7月消费者信心指数从6月的17个月高点回落。仍然低于过去10年的大部分时间的水平。家庭负债率低于2007-2009年全球金融危机前的高点。

图:债务减少

6.经济衰退风险依然存在

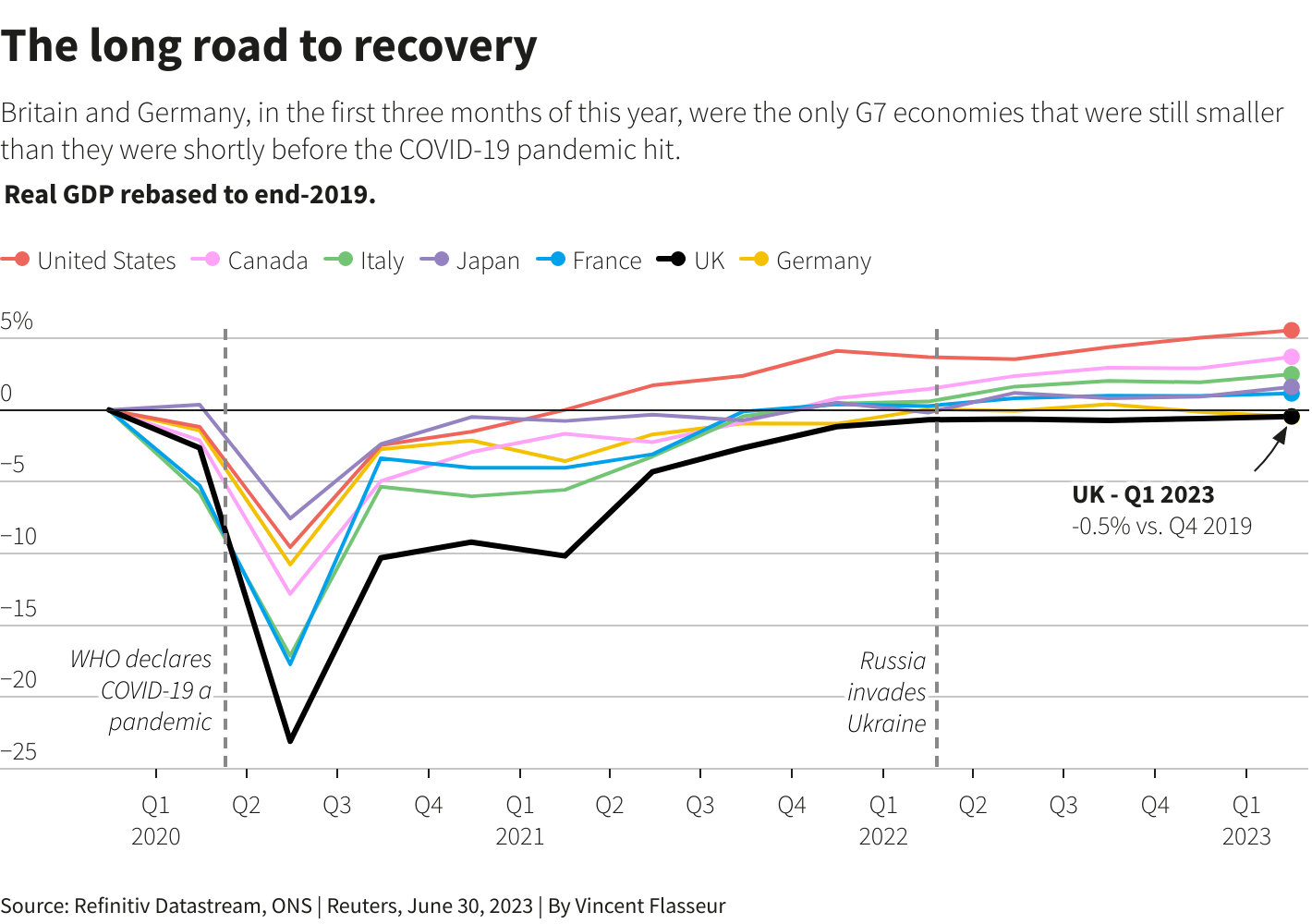

到目前为止,英国经济并未像几个月前预测的那样出现衰退,但最近对借贷成本上升的预期上升,可能会使英国经济在经历疫情后的痛苦缓慢复苏后,在今年陷入萎缩。

截至2023年第一季度末的数据显示,英国GDP从疫情中复苏的速度,比除德国以外的所有其他七国集团(G7)经济体都要慢。

图:漫长的经济复苏之路

综合以上消息,市场预计英国央行周四大概率加息,虽然加息幅度尚无定论。英国央行本周有希望加息50个基点,这将提振英镑。若仅加息25个基点,也符合预期,有望支撑英镑,即便下跌其跌幅也将受限。

英镑兑美元日线图

北京时间8月3日11:12,英镑兑美元报1.2711/12

晓燕

晓燕

沪公网安备 31010702001056号

沪公网安备 31010702001056号