美国5月独栋住宅开工跃升至一年多来最高水平,未来建筑许可证发放量也增加,这表明住房市场在受到美联储加息的打击后可能出现转机。房地产是受到美联储自20世纪80年代以来最快的货币政策紧缩行动打击最大的行业,但最近的数据表明最糟糕的情况可能已经过去。

Equiti Capital首席宏观经济学家Stuart Cole称:“今天的数据有很大增长,我认为所得到的启示是,市场需要对联邦公开市场委员会(FOMC)本月称或需进一步加息的警告更加重视。”

交易员们将关注鲍威尔周三在美国众议院金融事务委员会发表半年度货币政策证词。

Convera高级市场分析师Joe Manimbo称:“如果鲍威尔先生仍坚定捍卫美联储没有完成加息以压制通胀的行动,这可能有助于美元在上周的大跌过后企稳。”

周二澳元兑美元收跌0.98%,报0.6783。此前澳洲联储公布的最新政策会议记录显示,其6月加息的决定达到了“微妙的平衡”。

Manimbo称:“会议记录让人们对未来提高利率的前景产生了一些怀疑,因此令澳元承压。”

对房地产行业的担忧令瑞典克朗承压。周二欧元兑瑞郎一度升至0.9812的记录高位,最后收涨0.24%,报0.9800。

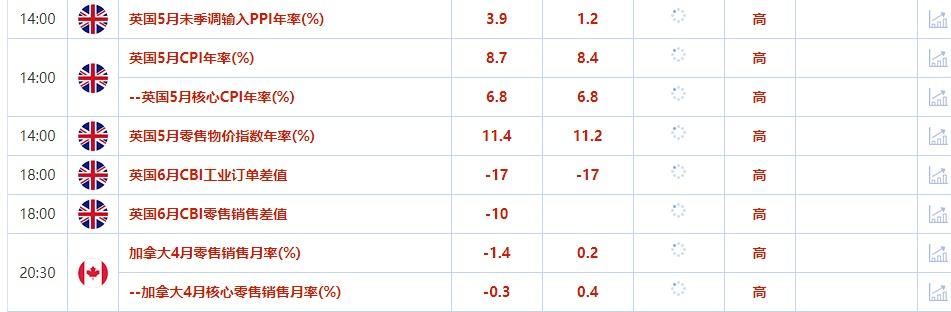

周二英镑兑美元收跌0.20%,报1.2763。周三将发布英国通胀数据,周四英国央行将公布利率决定,这些都将影响汇价的下一步走势。

杰富瑞称,英国高通胀将因脱欧持续更长时间,但不会引发央行大幅加息。

杰富瑞表示,由于英国脱欧带来的劳动力市场压力等因素,英国的通胀率可能会比美国和其他欧洲国家保持高位的时间更长。该机构首席欧洲经济学家Mohit Kumar称:“我们对英国通胀持负面看法的原因包括劳动力市场紧张、英国脱欧加剧了劳动力限制、英国经济相对开放以及财政政策限制不够。”

不过他表示,这可能不会引发英国央行大幅加息,因为央行希望保护抵押贷款借款人。Kumar称:“市场对英国央行加息定价过高,预计峰值利率将接近5.9%,而我们认为峰值将在5%。”

裕信银行表示,英国央行可能会在目前4.5%的水平上进一步提高利率,但英镑的升值空间有限。裕信银行现在预计英国央行将在9月份将利率调至5.25%的峰值(此前预期峰值为4.75%),并从2024年第三季度开始降息,使政策利率回到4.75%。不过,由于市场已经消化了英国央行激进的紧缩政策,英镑兑美元在2023年下半年和2024年会升至1.30上方,但不会在1.30上方太远距离。

周三重点数据和大事

需关注的大事:美国参议院金融委员会就库格勒担任美联储理事、库克连任美联储理事以及杰斐逊担任美联储副主席的提名举行听证会。

机构观点汇总

1.基金管理公司Navellier & Associate:美国经济仍然健康,将支持美元强势表现;

基金管理公司Navellier & Associates的Louis Navellier在一份报告中表示,美国经济仍然健康,足以保持美元的强势。美国可以实现更多的有机增长,因为其能源独立、农业独立、人口结构也比欧洲好。美国目前与东南亚、印度、韩国和日本的贸易额正在稳步增长。他预计美元将保持强势

2.北欧联合银行:市场对美元过于悲观,欧元兑美元可能下跌;

北欧联合银行分析师表示,欧元兑美元近期波动较大,利率是欧元下跌背后的关键因素,而欧元的上涨则较难解释。欧元兑美元汇率从5月初的1.11左右跌至1.06,但在过去两周大幅上升至目前的1.09。北欧联合银行认为,市场对美元可能过于悲观,预计欧元兑美元在今年夏天将向下修正至1.07区域。未来几个月欧元兑美元可能会在1.06-1.10区间交易,然后在明年进一步走高

3.三菱日联:即使土耳其央行加息,土耳其里拉也可能下跌;

三菱日联表示,在新任土耳其央行行长的带领下,土耳其央行预计将在周四大幅提高利率,但里拉看来仍将走弱,因为它被允许更自由地调整至有竞争力的水平。不过,土耳其央行加息幅度越大,在恢复政策可信度方面就将越有效。目前有迹象表明,土耳其正在放弃国家控制,以支撑土耳其里拉

4.德商银行:欧元目前上行潜力料将有限;

德商银行表示,近期欧元的上行潜力可能有限,因即将公布的经济数据可能显示通胀压力有所缓解,并促使欧洲央行官员变得谨慎。该行外汇分析师You—Na Park—Heger表示:“在9月份之前将会有大量数据公布,谁都不知道这些数据是否会带来什么惊喜。”她表示,在欧洲央行成员最近就进一步加息发表鹰派言论之后,如果数据显示物价压力有所缓解,政策制定者可能会表达谨慎。

晓燕

晓燕

沪公网安备 31010702001056号

沪公网安备 31010702001056号