北京时间20:05,现货黄金下跌1.70%至1970.93美元/盎司;COMEX期金主力合约下跌1.83%至1982.8美元/盎司;美元指数上浮0.34%至102.089。

10年期美债收益率升至3月22日以来新高3.639%,使得美元指数进一步远离上周录得的去年4月下旬以来低点100.779,这反过来又降低了持有其他货币的买家对黄金的买需。

布拉德反驳两大观点

圣路易斯联储主席布拉德周二(4月18日)表示,鉴于近期数据显示通胀仍然持续,而整体经济似乎有望继续增长,即使增长缓慢,美联储应继续加息。他还反驳了美国将在不久的未来走向银行业危机、经济衰退或两者兼有的观点。

布拉德说,投资者可能会在不久的将来看到美联储降息,作为应对世界经济衰退而调节政策的一部分,“但劳动力市场似乎非常非常强劲。传统观点认为,如果你拥有一个强劲的劳动力市场,那么推动强劲的消费……这是经济的很大一部分……现在似乎不是预测2023年下半年经济衰退的时候。”

布拉德还表示,如果上个月美国两家地区银行倒闭引发危机,那么它很可能会出现在圣路易斯联储的金融压力指数中。该指数在3月10日硅谷银行倒闭后确实飙升,但很快恢复到正常水平。

布拉德指出:“如果真的要经历一场重大的金融危机,该指数将飙升至四或五,但现在为零。因此,就目前而言,看起来并没有发生太多事情。”

盛宝银行大宗商品策略主管Ole Hansen表示,修正是由于市场重新调整了对美联储利率路径的预期,市场重新定价利率高位运行的时间。黄金交易价格低于21日移动均线(1990美元左右),这表明金价上涨失去了一些动力,并引发一些多头获利回吐。

更高的利率峰值?

布拉德的言论凸显了美联储正在进行的辩论中激进的一面,即如何根据潜在通胀率并未快速跌向2%目标的证据来校准本轮加息周期的最后路径。尽管经济正面临放缓,但美联储的首选通胀指标——核心个人消费支出价格指数年率——仍超过4%。

截至3月底,大多数美联储政策制定者认为,只要再加息一次,将基准隔夜利率上调至5.00%-5.25%区间,就已经足够。虽然布拉德同意紧缩周期可能接近终点,但认为政策利率需要从当前水平再上调半个百分点,至5.50%至5.75%之间。

而一些政策制定者和分析师担心,最后步骤的调整可能将经济推入衰退。除了5月份继续加息外,美联储将不得不就接下来会发生什么给出一些信号——是保留当前政策声明中的措辞,即“一些额外的政策紧缩可能是适当的”,还是指向暂停。

布拉德说,考虑到通货膨胀和经济的表现,承诺越少越好,“希望在整个夏季到秋季对新公布的数据做出响应,但不希望被解读为给出前瞻性指引,说我们绝对没有做任何事情,然后通胀变得太热或太粘。”

由于近期公布的一些数据表明,美国经济仍具有弹性,并加剧了人们对美联储可能还有更多工作要做的担忧。尽管越来越担心借贷成本上升导致经济逆风,但这未能为金价提供任何支撑,表明黄金短期内阻力最小的路径是下行。

博斯蒂克:更长时间里保持高利率

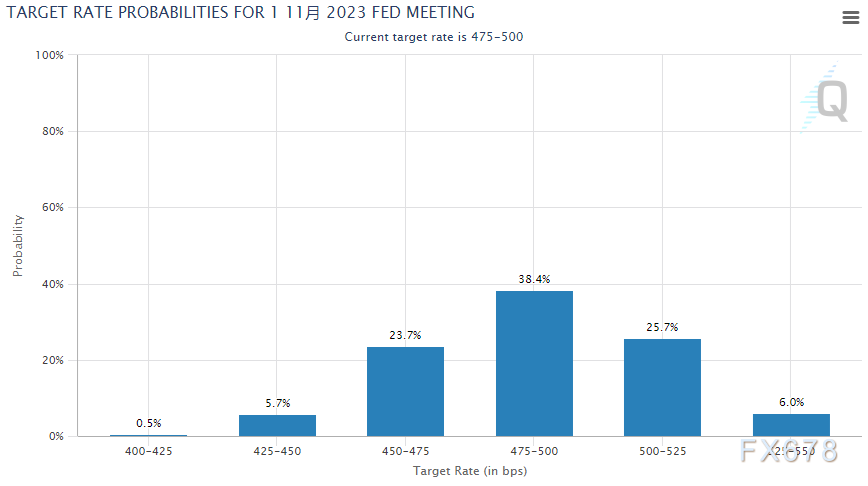

美联储官员将从4月22日起进入5月会议前的静默期。CME的“联储观察”工具最新数据显示,美联储5月份加息25个基点的可能性为83.4%,然后暂停加息周期。并预计从11月份开始降息,晚于一周前预测的7月份。

但同样在周二发表讲话的亚特兰大联储主席博斯蒂克称,美联储很可能还会再加息一次,然后停下脚步看看政策如何影响经济,并且可能在更长时间里保持利率高位运行。

博斯蒂克指出,美联储将能够在较长一段时间内保持稳定,并观察多次加息的累积影响如何影响经济进程。当政策利率达到顶峰时,“除了在今年剩余时间和2024年监测经济之外,真的没有其他任何事情可做。”

博斯蒂克说:“经济仍然有很大的动力,表现相当强劲,通胀仍然过高。从几乎所有你看的指标来看,当前的通胀都是我们目标的两倍多。所以还有更多的工作要做,我准备好了。”

IG市场分析师Yeap Jun Rong表示:“5月加息25个基点的预期已经反映在市场定价中,因此主要关注美联储是否会发出之后暂停加息的信号。虽然这可能为金价提供支撑,但考虑到近期的反弹和技术面修正需求,在美联储利率前景得到验证后,(金价多单)出现一些平仓的可能性仍然存在。”

现货黄金下看1960美元

小时图上看,金价自2012美元开启下行(c)浪走势,下方支撑看向76.4%目标位1960美元。(c)浪是自2049美元开启的下行((y))浪的子浪。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号