汇通财经认为,明日的美国CPI数据秘籍是“交易弱数据”,即若CPI转弱,将引发市场对美联储下周暂停加息的预期升温,这将进一步推升黄金、欧元等非美资产的反弹。特别是,若数据低于预期的情况将更是如此。但若三个重点CPI数据意外走高,将令市场预期陷入纠结,行情可能因为各方解读信号不同而大幅震荡。

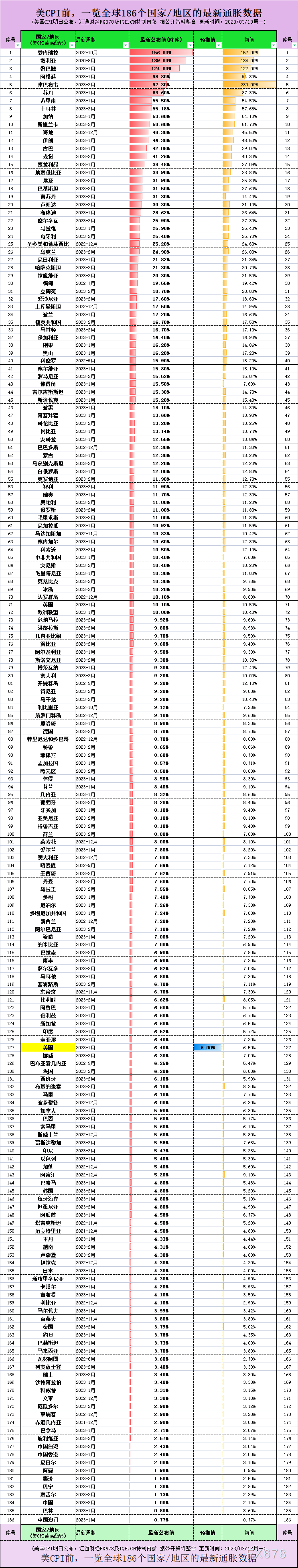

一、全球186个国家地区的最新通胀数据排行榜,见下图1:

美国2月CPI年率预期上升6.0%,1月CPI年率6.5%;2月核心CPI年率预期上升5.5%,1月上升5.6%。更多见下汇通财经日历截图(图2),其中大黑框三个是重点:

二、热议硅谷银行事件、美国CPI、美联储加息预期,观点如下:

随着硅谷银行破产申请事件的发酵,市场对美联储3月决议的预期由鹰派加息预期转为鸽派加息预期,甚至高盛等顶级投行转为预计3月将暂停加息,不过,大多机构或专家仍然认为,美联储的加息还将继续,只是可能延迟一点时间到来。

澳洲联邦银行:明天美国CPI料仍高企,预计美联储3月加息25个基点;

澳洲联邦银行(CBA)货币策略师Carol Kong:美联储关注的仍是通胀,而通胀并未真正减速;明天的美国CPI数据将显示通胀仍顽强地高企。不过,鉴于美国金融系统发生的情况,3月加息25个基点的可能性比加息50个基点更大。

前美联储高级经济学家:目前通胀尚未达标,美联储加息肯定会持续;

上海交通大学上海高级金融学院教授、前美联储高级经济学家胡捷表示,美联储过去一年的加息,导致了SVB存户融资困难、以消耗存款为生。而这批存户集中于SVB,导致SVB流动性困境。这是SVB的特殊性。其它银行存户较为分散,存款流失不明显。美联储提息对于银行的利润有所挤压,这是普遍性的问题,但不至于引发危机,因为美联储加息是周期性的动作,银行大多有所准备。美联储的核心使命是稳定物价。加息的目标是将CPI降至2%。目前尚未达标,加息肯定会持续。只要不引发金融系统性风险,个别银行的问题,不会影响加息节奏。目前基准利率是4.50-4.75%,估计还会加息两次,每次25个基点。这个路径大概率不会改变,降息更不会在今年发生。

野村:市场短期焦点应放在周二公布的美国核心CPI及下周美联储决议;

野村指出,现时美国通胀仍然高企,美联储亦致力对抗通胀,但基于硅谷银行事件出现,金融市场流动性收紧,令美联储于未来数月暂停加息的可能性上升。野村认为,市场短期焦点应放在周二公布的美国核心CPI,以及下周二及三举行的美联储议息会议,除非通胀数据大幅超乎预期,否则美联储下周要加息0.5%的难度增加。至于硅谷银行事件对亚洲股市的影响,野村指,美国银行业的问题料不会对亚股有重大的基本面影响,但不能排除会有一些风险溢出,相信事不会对银行业健康构成系统性风险,中线亦预期MSCI亚洲(日本除外)指数年底可见700。

中信证券:硅谷银行破产影响有限,预计未来美联储加息节奏将更为谨慎;

中信证券发布研报称,日前FDIC已接管硅谷银行,在3月13日亚洲金融市场开盘前,美国财政部、美联储以及FDIC发表联合声明表示硅谷银行所有储户可以支取其所有资金,同时也对Signature银行采取类似的措施,联邦储备委员会宣布设立新的银行定期融资计划(BTFP)向符合条件的存款机构提供最长长达一年的贷款,以确保银行有能力满足存款人需求。此次美国监管以及政府机构应对十分及时且有力,硅谷银行破产的外溢影响预计较为有限,未来美联储紧缩节奏判断将重回通胀逻辑,但考虑到美国银行流动性压力,预计未来美联储加息节奏也将更为谨慎。

美国知名经济学家:美联储应考虑暂停加息;

美国知名经济学家、投行Evercore ISI的董事长埃德-海曼(Ed Hyman)表示,美联储应该考虑暂停加息,原因包括硅谷银行倒闭造成的金融冲击,以及通胀数据的放缓。

机构:美联储本月不可能加息50个基点,甚至将“暂停加息;

机构评论指出,按照目前的发展趋势,目前预计美联储本月根本不会加息50个基点,甚至可能“暂停加息”。硅谷银行破产的连锁反应需要时间才能完全显现出来。虽然储户得到了救助,但这是以无抵押债权人为代价的,这将导致银行融资增加。所以虽然此次事件本身可能不会阻止美联储继续抗击通胀,但即使仅仅是潜在的系统性风险(无论这种风险多么微弱),也会让美联储暂时选择放松而不是收紧金融环境。所以不管我们得到的数据如何,本周的通胀和零售销售数据在很大程度上都将沦为“一场杂耍”。

高盛称鉴于最近银行系统的压力,不再预计美联储在3月22日的会议上宣布加息。受此类言论及预期影响,美国两年期国债收益率延续跌幅,日内大跌23个基点,至4.39%,联邦基金期货跳涨。(高盛虽然修改为预计美联储3月不加息,但维持美联储将在5月、6月和7月加息25个基点的预期不变,现在预计终端利率为5.25-5.5%。)

潘兴广场资本创始人阿克曼:尽管美联储进行干预,但更多的银行可能会倒闭。

伦敦资产管理公司:美国银行存款准备金的下降或会引发麻烦;

由于美联储持有的银行准备金迅速下降,同时因债务上限之争迫在眉睫而预计美国国债将出现短缺,这引发了投资者对金融市场潜在压力的担忧。准备金的持续下滑对经济有着广泛的影响。分析师表示,较低的准备金限制了银行的资产负债表,阻碍了它们为企业增长和扩张提供贷款的能力。伦敦资产管理公司Ruffer投资总监Matt Smith称,在市场发生流动性危机时,由于准备金水平不断下降,银行体系应对这些冲击的准备和能力要差得多。另一位分析师称,如果财政部因债务上限而无法发行国库券,那么就会有更多现金投入逆回购,这将会进一步拉低储备水平。

澳新银行:强劲的美国经济数据和随后美联储最终利率的重新定价将在短期内推动金价上涨。

析若

析若

沪公网安备 31010702001056号

沪公网安备 31010702001056号