北京时间19:39,现货黄金上浮0.02%至1814.50美元/盎司;COMEX期金主力合约下跌0.10%至1823.5美元/盎司;美元指数下跌0.13%至104.117,美指盘中跌创一周新低至103.742。

隔夜公布的数据显示,美国12月谘商会消费者信心指数升至2月以来的最高水平,超出了经济学家的预期。美联储在本月下调加息步伐至50个基点,明年初可能进一步放慢脚步。

总部位于伦敦的对冲基金Enora Global的投资组合经理Anish Grewal表示:“我们的观点是,加息接近尾声,可能会转向。”他预计美联储会在明年9月左右进入降息模式。

美国三季度国内生产总值终值和美国周度初请失业救济人数将于北京时间21:30公布。交易员还将审视定于周五(12月23日)公布的美国个人消费支出(PCE)数据,以寻找通胀线索。

ED&F Man Capital Markets分析师Edward Meir表示:“由于交易相当清淡,投资者处于观望状态,黄金处于区间波动。PCE数据很重要,如果通胀继续下降,美元将进一步走弱,黄金将获得更稳定的基调。”

分析师Ricardo Evangelista表示:“随着我们进入2023年,预计美联储将在加息驱动中转向,美元可能会走软,由于这两种资产之间的反向价格相关性,黄金将受益。”

美联储的最终方向

然而,美联储的前进方向——以及它最终会走向何方——取决于通货膨胀和劳动力市场。美联储主席鲍威尔已表示,美联储明年将进一步加息。

到目前位置,即使美联储快速加息,通胀也只是适度放缓。根据劳工部的消费者价格指数(CPI),总体通胀率在短短五个月内下降了2个百分点,但住房和服务成本仍在攀升。

基于不断增加的衰退可能性,高利率可能会给经济和就业市场踩下刹车。Bankrate民意调查中的经济学家认为,到2024年年中经济衰退的可能性为65%。

Bankrate首席金融分析师Greg McBride在谈到衰退风险时说:“这不仅令人担忧,而且可能性大。看看过去的三个[紧缩]周期,其中两个以衰退告终,而另一个还没有结束经济就已放缓,他们不得不逆转方向开始降息。历史不站在他们一边。”

澳新银行的高级商品策略师Daniel Hynes说:“在高通胀的情况下,紧缩的货币政策可能会减缓2023年的经济增长。这种背景通常对黄金有利。”

劳动力市场依然火热

专家说,新增就业机会超过了人口增长,这表明雇主增加的工作岗位数量超出了可持续发展的范围。劳工部的数据显示,每个失业者还有大约1.7个职位空缺,这反映出工人太少,无法覆盖更多的空缺职位。

Nationwide首席经济学家Kathy Bostjancic说:“他们的风险评估可能正确,也可能不正确,但可以告诉你很多关于他们的立场,他们愿意站在高利率一边,因为通胀风险更高。”

急需工人的企业往往会提高工资,但如果他们找不到办法来承担这些更高的劳动力成本,最终就会通过提高价格让消费者承担负担。 这些更高的成本随后反映在服务通胀指标中。

在Bankrate 9月的一项民意调查中,只有39%的员工表示没有获得薪水更高的工作或加薪,低于2021年的56%、2019年的50%和2018年的62%。

但调查还表明恶性通胀循环可能正在酝酿之中。Bankrate的民意调查还发现,在获得加薪或薪水更高工作的员工中,有一半表示涨幅跟不上通货膨胀。这可能会促使更多的工人开始要求更高的工资。

无法驯服的劳动力市场可能是通胀的主要原因之一,也可能使通胀更加顽固,促使美联储进一步加息。但是在衰退预期不断走高的情况下,美联储不得不放慢加息步伐,加息对美元的利好作用愈发降低。

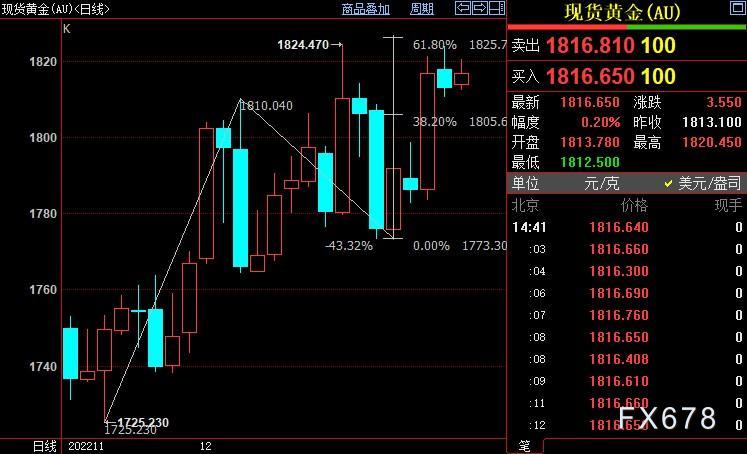

日线图上看,现货黄金自1773美元开启上行3浪走势,上方阻力看向61.8%目标位1826美元和76.4%目标位1838美元。3浪是自1725美元开启的上行(3)浪的子浪。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号