北京时间20:05,现货黄金上浮0.24%至1775.55美元/盎司;COMEX期金主力合约上浮0.11%至1778.8美元/盎司;美元指数下跌0.70%至106.134。

美国10月整体通胀放缓令人欣慰,引发市场对美联储放慢加息步伐的猜测。交易员现在认为,美联储在12月会议上至少加息50个基点,但连续第五次加息75个基点的可能性不到20%。

布雷纳德:可能放慢加息步伐

美联储副主席布雷纳德周一(11月14日)表示,美联储可能很快会放缓加息步伐,因为美联储试图弄清楚,借贷成本需要上升到多高以及它们应该在那里保持多长时间,才能降低通胀。

布雷纳德称,美联储政策利率变得更趋限制性,风险平衡将变得更加“双向”,“随着我们继续确保通胀水平随着时间的推移而降低,采取更加审慎和更加依赖数据的做法是有意义的。”

美联储主席鲍威尔此前表示,央行下一步行动可能会放慢节奏,以便美联储判断今年迄今为止批准的快速加息对经济正在产生的影响,这样的影响只有在数月后才会显现。

美联储正在平衡它认为需要抑制家庭和企业支出和信贷以试图降低通胀的风险,即如果金融条件收紧过快过大,可能引发比需要的更剧烈的经济放缓,甚至将美国推入衰退。

ACY证券首席经济学家Clifford Bennett表示:“黄金从每盎司1610美元上方附近开始强劲上涨,催化剂主要是美元向下修正。金价短期内将面临一些盘整,但整体主要风险仍然非常偏上行。”

新的萧条?

ARK Invest的创始人、首席执行官兼首席投资官Cathie Wood警告说,美国正处于另一场大萧条的边缘,如果发生这种情况,美联储将承担责任。“如果美联储不转向,那么情况将更像1929年。不幸的是,今天有一些相同的回声。”

造成危险的并不是美联储加息的绝对幅度,因为它仍处于历史常态之内。相反,正是这种极快的进展有可能使经济完全脱轨,并结束“近二十年”的经济繁荣时期。

根据Wood的计算,一个世纪前,当面临第一次世界大战和西班牙流感带来的通胀压力时,成立不久的美联储在1920年到来前的约两年时间里将利率从4.6%上调至7%。而现在的通胀年率远低于当时的24%,但美联储今年3月份以来已累计加息375个基点。

包括Wood在内的不少美联储批评者都曾表示,鲍威尔主席及其他政策制定者正在犯下大错——盯着后视镜超速驾车。换句话说,他们在引导经济前景时过于依赖回顾性数据,而不是预测近期消费者价格走势的领先指标。

Wood解释说:“密歇根大学消费者信心调查今年创出历史最低值附近,低于2008-09年和1979-82年的水平。若广泛通胀水平在2023年转为负值,我们对此不会感到惊讶。”

ING的经济学家表示:“美元目前似乎缺乏任何强有力的支撑。虽然我们不相信单边下跌以及长期看跌美元的说法,但本周美元可能还有额外下行空间。”

美联储仍有许多工作要做

但美联储不太可能改变其主要目标——控制通货膨胀率。美国核心通货膨胀率依然高达2%目标的三倍多。到目前为止,许多经济指标仍显示出持续强劲态势。

尽管最新的数据表明,美国劳动力市场降温,工资压力开始减轻。但美国失业率为3.7%,明显低于大多数政策制定者认为的4%充分就业水平,招聘市场依然有待退烧。

布雷纳德也强调,央行仍有更多工作要做。她还暗示,政策利率可能在明年达到峰值,并且高于大多数政策制定者在9月份预期的4.6%水平。

布雷纳德和其他美联储官员一致认为,他们需要看到价格变化的步伐继续放缓,以便美联储能够控制局势。她并指出,价格指数的一些关键部分,如租金,可能在“进入明年”之前不会见顶。

Westpac高级外汇策略师Sean Callow表示:“美元指数在9月份突破114关口后,周期性峰值看起来越来越明显,但我们预计支撑将开始出现在105区域。”

现货黄金上看1795美元

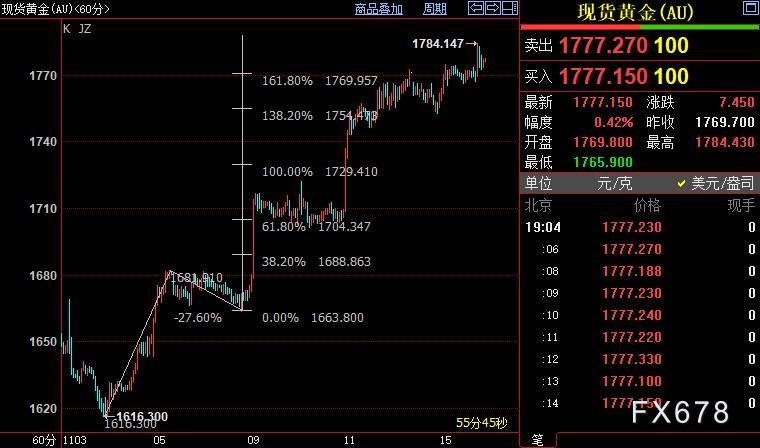

小时图上看,金价自1664美元开启上行iii浪,上方阻力看向185.4%目标位1785美元和200%目标位1795美元。iii浪是自1616美元开启的上行(i)浪的子浪。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号