北京时间20:16,现货黄金下跌0.43%至1668.23美元/盎司;美元指数上涨0.34%至109.9768。

美联储将在周三(9月21日)结束为期两天的政策会议,铁定连续第三次至少加息75个基点。市场参与者甚至不排除100个基点加息可能性,尽管不到20%。

美国处于近30年来最快的加息步伐。尽管CPI较6月份录得的逾40年新高9.1%有所回落,但美联储偏好的通胀指标PCE年率依然高达2%目标的三倍多。美联储官员认为,必须积极加息予以应对。

美联储理事沃勒最近表示,美联储此前在等待许久后开始加息,看到的却是通胀继续加速,“如果现在被通胀暂时走软所愚弄,新的误判进一步损害美联储信誉,那么后果可能会更严重。”

美联储决策者面临的问题是,为控制通胀,利率需要具有多大程度的“限制性”,以及考虑到加息影响可能要几个月后才会明显感受到,他们如何知道利率已经达到峰值。但只要通胀继续高位运行而不是回落,美联储就会面临两难选择。

ING分析师表示:“美联储似乎没有理由软化在全球央行年会上表现出的鹰派态度,而75个基点‘鹰派加息’应该会使美元保持在年内(创下的逾20年)高点附近。”他们预计美元将走强。

软着陆没戏了?

美联储本周还将发布新的经济预测并更新利率点阵图。这些将将更充分地显示,政策制定者为阻止当前的价格飙升,对经济需要在多长时间内承受多大“痛苦”作出的预估。

价格和工资上涨逐渐自我强化并且顽固化,公众对美联储的信心受到侵蚀,美联储正在被迫采取旨在引发经济急剧收缩的那种冲击性策略。政策制定者已明确表示,他们不会轻易改变方向。

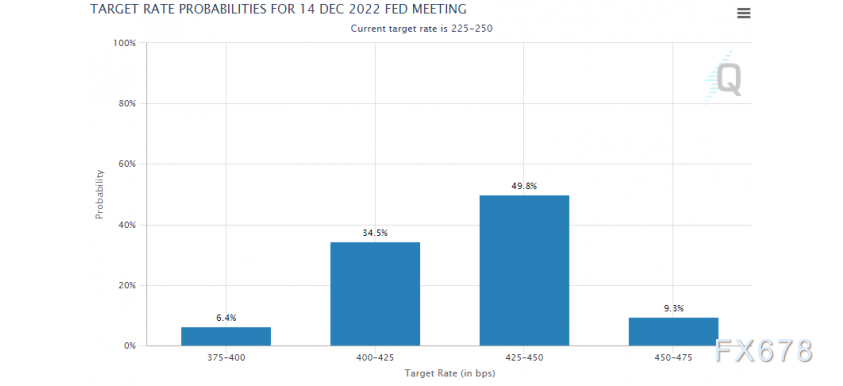

新公布的预测还将清楚表明,美联储政策制定者对本轮加息周期利率峰值的看法。交易员现在预计,联邦基金利率区间年底将升至4.25%-4.50%,比现有水平高出2个百分点,创出2007年底以来新高。

在此过程中,经济体难免出现“裂缝”,经济增长将放缓、失业率可能需要从现在的3.7%升至高达7.5%。一些官员最近回避详细讨论该问题,担心若预设期望落空,政策节奏不得不换档。越来越多的人认为,美国经济不太可能软着陆。

Evercore ISI副主席Krishna Guha上周写道,在美国8月份通胀数据显示物价持续上涨后,“软着陆的可能性大幅下降。即使假设在没有适当衰退的情况下仍有可能降低通胀,经济数据及其引发的反应还大大增加了美联储过度加息的风险,政策利率最终可能高达5.00%,无论如何会导致经济衰退。”

美联储更加积极的政策从紧预期应该会继续给黄金市场吹来逆风。除非美国宏观数据显示经济前景明显恶化,黄金价格任何有意义的反弹都可能被视为抛售机会。

已经有一些证据

法国巴黎银行首席美国经济学家Carl Riccadonna上周在电话会议上表示:“尽管通胀具有粘性,但水池确实正在被抽干……将带来非常强大的冲击,只是效果需要一些时间才会完全渗透到经济的各个层面。”

这方面的一些证据已经摆在眼前,平均30年期固定抵押贷款利率上周超过6%,一年内翻了一番,房东、企业主和投资者面对的金融状况更加紧张。

IG市场策略师Yeap Jun Rong表示:“由于预期美联储将采取更激进的政策,美国国债收益率上升和美元走强一直阻碍金价反弹。与目前的市场预期相比,政策制定者可能作出更加激进的预测——揭示利率将在更长时间内走高,这对金价不利。”

现货黄金跌向1659-1654美元区间

日线上看,金价自1735美元开启下行3浪,跌破61.8%目标位1661美元,后市料下探76.4%目标位1643美元。3浪是自1808美元开启下行III浪的子浪,III浪38.2%目标位在1658美元。III浪是自2070美元开启的下行(C)浪的子浪。

小时图上看,金价短线或重新挑战上方1680美元阻力位,站稳后或进一步上摸1690美元;但若挑战失败,金价可能迅速跌向1659-1654美元区间。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号