欧元兑美元在刷新2002年12月初以来低位至0.9863后大幅反弹,目前上涨1.35%至1.0090。欧洲央行本周加息75个基点,单次加息幅度创1999年以来新高,并表示未来几次会议将继续加息。

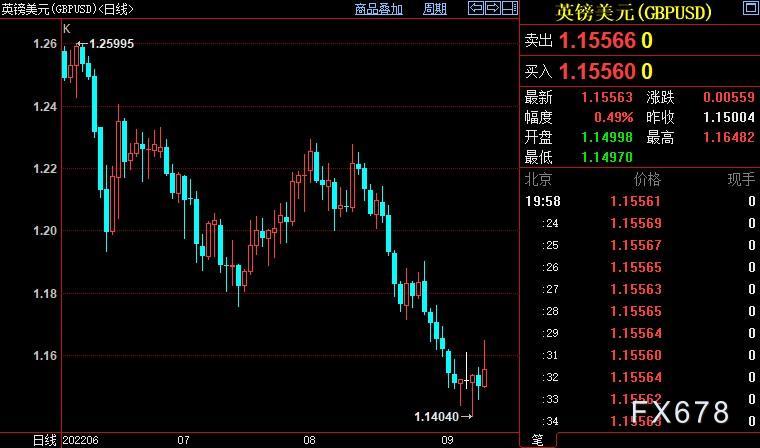

英镑兑美元上涨0.84%至1.1608,但盘中创下1985年以来新低至1.1404。英国债务前景令人担忧,英国央行政策制定者在英国议会财政委员会作证时,未能强化更激进加息预期。

基本面给美联储打气

美联储决策依赖数据表现,美联储政策会议前美元出现明显调整不足为奇。但关键基本面因素继续带来积极回应,鼓舞美联储延续激进鹰派姿态,美联储在本月政策会议上料连续第三次加息75个基点。

美国供应管理协会(ISM)调查显示,由于订单增长和就业强劲,美国8月非制造业活动连续第二个月回升。美国截至9月3日当周初请失业金人数连续第四周下降,突显了劳动力市场的强劲势头。

美联储主席鲍威尔本周在卡托研究所举办的会议上表示,美联储“坚定致力于”抗通胀,并且仍然有望能在不付出“非常高社会成本”的情况下延续已经开启的政策路径,并控制物价飙升。

美联储官方此前已多次重申,哪怕经济活动可能放缓,劳动力市场失去一些动能,美联储都将继续加息,直到通胀看起来处于控制之下。此外,美联储从本月开始还将扩大月度资产负债减持规模至950亿美元。按照现行时间表,2年半后美联储将累计减持2.5万亿美元资产。这是美联储史无前例的瘦身速度。

强劲的美国经济仍然以高于共识的速度创造就业机会,美联储通过比大多数同行更快速地加息来强化对抗通胀,美元可能会在更长时间内继续保持强势,至少在今年余下时间和明年仍将是一股不可忽视的力量。

欧洲央行须奋起直追

本周,欧洲央行主要再融资利率、存款机制利率和边际借贷利率分别升至1.25%、0.75%和1.50%。欧洲央行表示,未来几次会议将继续加息,因为通货膨胀率仍然过高,并且很可能在长时间内高于目标水平。

欧洲央行行长拉加德指出,供应瓶颈给通货膨胀带来上行压力,更高的通胀压力也源于欧元走软,欧元贬值也加剧了通货膨胀,通胀预期高于目标的初步迹象值得监测。

不过,由于美联储早已开始大幅度升息,欧洲央行本周75个基点加息并不能给欧元在更长时间内带来支撑。如果欧洲央行不能持续奋起直追,欧元相对美元重新走软,反过来又会进一步加剧通胀。

荷兰合作银行表示:“宏观经济预测显示,欧元区经济增长前景较弱,但欧洲央行显然愿意不惜经济放缓风险,因为通胀可能(再次)在更高水平停留更长时间。通胀预期正面临“去锚定”风险,欧元疲软则增加了价格压力。”

高昂的能源价格将削弱购买力。几乎可以肯定的是,欧元区将陷入衰退,激进的欧洲央行可能会加剧这种衰退,尤其是借贷成本上升出现在各国政府试图帮助受影响最严重的群体之际。

道明证券表示:“考虑到贸易冲击、经济增长放缓和全球风险情绪等重要因素,即使加息75个基点也不会给欧元带来太多好处。如果欧洲央行采取更强硬的措施,可能会限制欧元下行趋势,特别是如果能源冲击有所缓解的话。”

英镑仍有很多绊脚石

英国新首相特拉斯提出300亿英镑减税计划,并提议对家庭能源账单设置上限,加剧了英国债务前景忧虑。英国央行政策制定者周三在英国议会财政委员会作证时,未能强化对更激进加息的押注。这些都表明,英镑兑美元阻力最小的路径依然是下行,任何反弹都应被视为逢高沽空机会。

德国商业银行的经济学家坚持他们对英镑的悲观前景,"即使是为了对抗通胀,更快速加息是否真的对英镑有利仍然值得怀疑,因为它们可能会进一步加深设想中的长期衰退,这样就会导致人们怀疑英国央行是否能够长期坚持其限制性货币政策。"

德银补充道:"市场猜测,特拉斯将触发《北爱尔兰议定书》第16条,从而否定与欧盟的部分协议。欧盟可能会做出反应,对英国商品征收关税,这将严重损害英国出口,因为欧盟仍然是最重要的贸易伙伴。"

荷兰国际集团(ING)的经济学家认为,有关能源支持方案的内容几乎没有什么值得关注的,“作为一种增长敏感性货币,随着英国进入衰退,英镑看起来将继续承压。未来数月,英镑兑美元面临跌至1.10的风险。”

日元弱势反映基本面

美元兑日元盘中创1998年8月以来新高至144.986,料连续第四周收涨。但随着美元回调,涨幅收缩收窄,目前上涨1.31%至140.090。由于市场押注日本央行将继续实施超宽松的货币政策,日元继续保持相对较差表现。

日本央行表示,将在日常操作中购买5500亿日元债券,以保持基准10年期收益率低于0.25%的上限,这一事实进一步给日元空头提供了线索,

日本财务大臣铃木俊一本周表示,日元大幅波动是“不受欢迎的”,“货币稳定波动很重要,汇市应反映经济基本面。日元疲弱既有优点也有缺点,但不希望日元出现剧烈波动。”

但德国商业银行的经济学家认为:“虽然所有其他央行均在收紧货币政策,但日本央行坚持其超扩张性货币政策,即便日本通胀率在近期已经上升并升破了2%……在日本央行货币政策和决策方法改变之前,日元疲软确实得到了基本面支撑。"

加元近期不太可能找到太大支持

美元兑加元下跌0.89%至1.3007,时隔三周重新收低。加拿大央行本周如期加息75个基点至3.25%,利率水平创2008年3月以来最高。但鉴于美联储坚持激进加息,加元短期内很难获得有效支撑。

加拿大央行指出,仍然坚定地致力于价格稳定,并将采取必要的行动以实现2%的通胀目标。但随着紧缩货币政策的效果在经济中发挥作用,它将评估需要提高多少利率。

富国银行(Wells Fargo)的经济学家预计,即使加拿大加息,我们预计近期内加元不会有太大支撑,因为美联储仍在坚定收紧货币政策,加元短期内仍将面临压力。但随着美国经济进入衰退,以及美联储在明年下半年开始放松货币政策,2023年加元反弹的前景将有所改善。

德国商业银行的经济学家称:“由于经济数据走弱以及加银软化激进加息前景,加元可能会继续挣扎,尤其是在全球衰退担忧加深影响市场情绪的情况下。不过中期内加元应从其优势中获得更多利好。 ”

澳洲联储鹰派姿态软化

澳元兑美元上涨0.46%至0.6837,尽管澳洲联储本周如期升息50个基点至2.35%,但此举对澳元利好有限。澳洲联储鹰派姿态软化成为了不利因素。

澳元兑美元盘中创7月中旬以来新低至0.6698,因澳洲联储主席洛威近期否定了公布量化紧缩计划。他此前评论称:“需要进一步加息,但不会按照预设路径。”

富国银行分析师指出,澳元/美元风险倾向于下行,“我们预计澳洲联储将从10月开始按照25个基点的速度加息,并且由于美联储保持激进鹰派倾向,澳洲联储加息政策应该滞后于美联储……这应该会导致澳元/美元在今年年底甚至2023年初走软。”

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号