北京时间20:03,现货黄金上涨0.24%至1796.33美元/盎司;美元指数下跌0.23%至104.992。

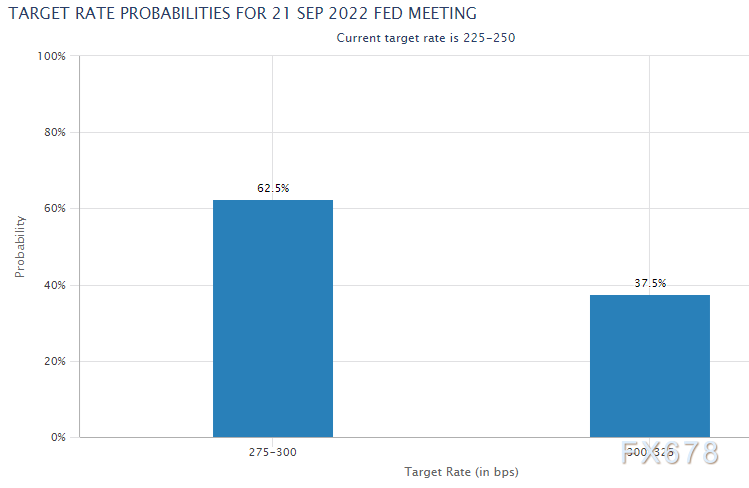

美国7月CPI同比上涨了8.5%,远低于前值9.1%,也低于预期。这为过去两年一直目睹物价大幅攀升的美国人提供了明显的通胀缓解迹象。交易员调降美联储9月政策会议连续第三次75个基点加息预期,他们现在认为加息0.5个百分点是更有可能的选择,并预计2023年下半年开始降息。

凯投宏观首席美国经济学家Paul Ashworth表示:“这还不是美联储所期待的通胀显著下降。但这是开端,我们预计未来几个月会出现物价上行压力更广泛缓解的迹象。”

德国商业银行外汇分析师在一份报告中表示:“昨天的数据让人们看到了通胀见顶希望,美联储将需要不如此大幅度地加息来控制消费者价格。”

德国商业银行分析师表示,美联储是否必须以牺牲实体经济为代价,在较长期采取激进的货币政策,以抵御通胀的持续上行风险?美联储是否能够通过严格的短期加息来防止通胀势头持续?目前,市场似乎倾向于后一种情况。在某种程度上,美联储已经“做得够多了”,届时美元将不再有进一步的动力。

通胀压力转移

尽管如此,美国7月通胀数据并没有改变以下事实:目前仍不清楚通胀何时会回到目标位2%,美联储未来路线的不确定性仍然很高,投资者须为市况持续动荡做好准备。

受到包括全球供应链混乱、政府在新冠疫情大流行初期实施的大规模刺激以及俄罗斯入侵乌克兰等因素综合推动,美国消费者价格此前一直在飙升,潜在通胀压力仍然很高。

直到最近,通胀压力一直集中在商品上,但随着新冠大流行缓解,消费者已将支出重新集中到服务上。美联储政策制定者担心,服务业通胀加速将更难解开。

牛津经济研究院首席美国经济学家Kathy Bostjancic表示:“虽然7月CPI报告令人鼓舞,但通胀压力依然强劲,尤其是在核心服务业,住宅租金价格仍然强劲上涨。”

极度紧张的劳动力市场正在推高工资,这反过来又导致服务价格上涨。美国劳工部周三发布的另一份报告显示,7月份实际平均每周收入增长0.5%,这是自去年9月以来的首次月度增长,也是自2021年1月以来的最大增幅。

7月份美国经济出人意料地创造出528000个就业岗位,失业率回落至大流行前的低点,薪资意外上涨。劳动力市场吃紧也凸显了这一事实,尽管美国6月职位空缺降至9个月低点,但平均每个失业者仍有近两个职位供选择。

这使得美联储更难尽快重新平衡经济。大幅加息虽然利空金价,但经济衰退担忧又给金市带来支撑,黄金价格任何有意义回调仍可能被视为买入机会。

美联储官员干预市场情绪

明尼阿波利斯联储主席卡什卡里周三在一次会议上表示,美联储还远未到宣布抗通胀胜利。他坚持自己的观点,即美联储今年需要再上调利率1.5个百分点,甚至到2023年还需要加息,即使这会导致经济衰退。

卡什卡里还强调,明年降息的想法是不现实的。他表示,通胀率回到2%的目标前,美联储将维持加息政策。“经济可能在不久的将来陷入衰退,但衰退风险不会阻止我们采取必要行动,以便将通胀率降至2%。“

芝加哥联储主席埃文斯周三表示,通胀仍处于不可接受的高位,抗通胀具有挑战性,并预计美联储不会像市场预期的那样结束加息。“我预计今年年底联邦基金利率将在3.25%-3.5%之间。到明年年底,利率将在3.75%-4%之间。联邦基金利率最高将达到4%。几乎可以肯定的是,美国经济会更脆弱一些,但需要一些不利因素才能引发衰退。我不认为经济会在短期内大幅下滑。我预计明年经济增长率为1.5%-2%。”

三菱日联金融分析师表示在研报中说:“虽然昨天的数据明显降低了美联储进一步采取激进行动(75个基点加息)的风险,因此有助于抑制美元需求,但我们同样认为单凭这些数据不太可能促使美元受到进一步抛售。”

现货黄金上看1813美元

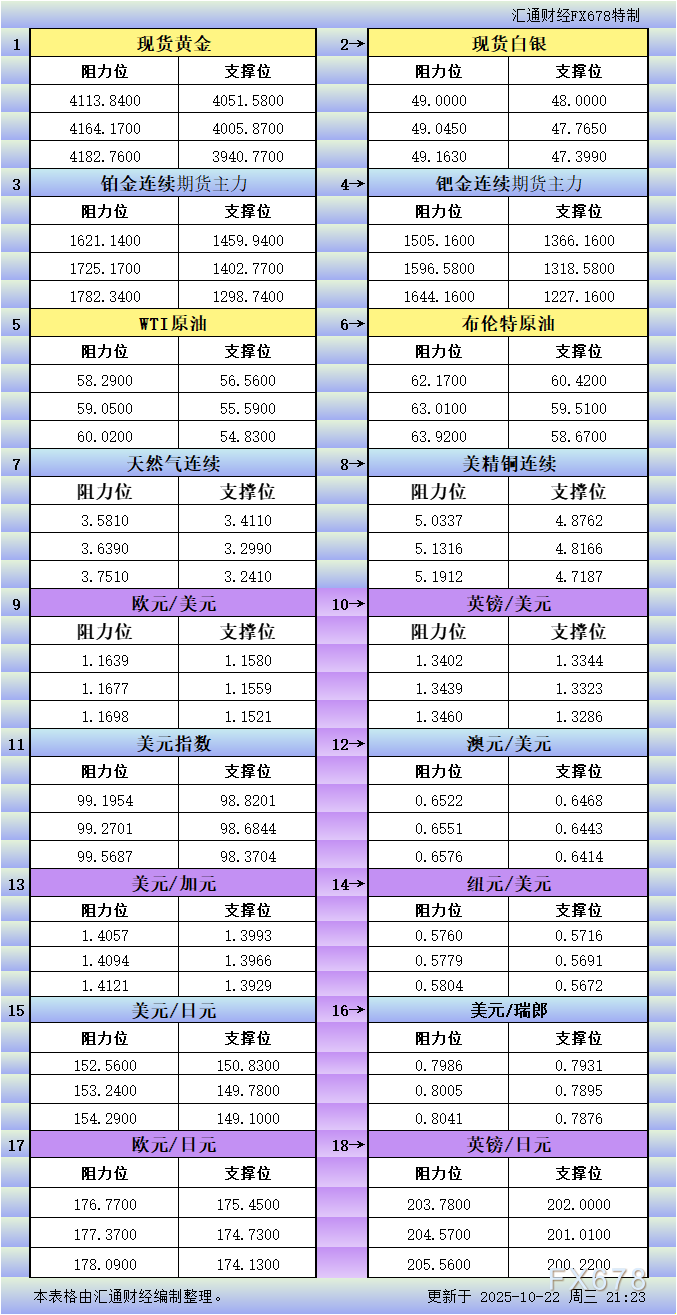

日线上看,金价自1754美元开启上行iii浪,升破61.8%目标位1801美元后料进一步上摸76.54%目标位1813美元。iii浪是自1711美元开启的上行(iii)浪的子浪。(iii)浪是自1680美元开启的上行((i))浪的子浪。小时图上看,金价短线正下测1782美元支撑,若失守进一步下探1770-1765美元区间。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号