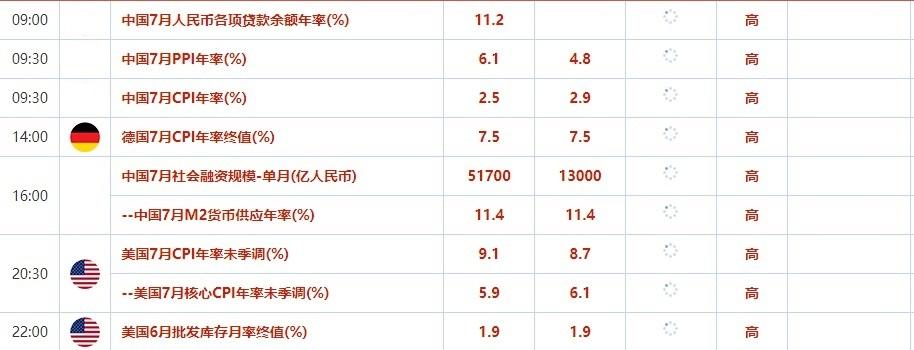

交易员的主要关注点是将于8月10日20:30公布的美国7月份CPI报告。报告预计将显示,在美联储于6月和7月连续加息75个基点之后,处于数十年高位的通胀在7月有所缓解。

但上周五的数据显示,美国就业岗位增幅远远超过预期,薪资仍在强劲增长,这推动了对美联储在9月20-21日会议上再次超大幅度加息的押注。

据CME“美联储观察”:美联储到9月份加息50个基点的概率为32.5%,加息75个基点的概率为67.5%;到11月份累计加息75个基点的概率为17.8%,累计加息100个基点的概率为51.7%,累计加息125个基点的概率为30.5%

瑞穗银行高级经济学家Colin Asher表示:“美债收益率曲线倒置,暗示着经济衰退将到来。但美国股市看起来似乎认为美联储很快就会停止加息,并在2023年开始降息。”他认为美国7月份CPI将暗示美联储不会停止加息,在他看来,这表明未来股市会走软,这将限制美元在未来几个月的任何下跌。

不过,避险资产地位使得美元的反应有点难以预测,尤其是在经济增长和地缘政治担忧交织的时候。

Oanda高级市场分析师Edward Moya称:“我们一直在看到比预期更火爆的通胀数据,如果这种情况再次发生,市场没有做好准备面对。”他在谈到美元进一步走强的可能性时称,如果这种情况发生,欧元兑美元就会再次测试平价。

欧元兑美元周二收涨0.22%,报1.0212。 经济衰退风险依然限制欧元上行空间。

分析人士认为,欧元区经济衰退或难避免。甚至有专家预测,欧元区最晚将于2023年一季度出现技术性衰退。欧元区面临的困境并非孤例。全球大通胀叠加地缘政治因素的影响下,全球各大经济体央行纷纷加息,在应对通胀挑战的同时,也在避免经济陷入衰退。但是,左右兼顾并非易事。业内人士表示,全球各大经济体央行的加息行动已落后于经济运行形势。若后续市场面临更大波动,经济“软着陆”的愿景不易实现。

新加坡大华银行称,欧元兑美元必须突破1.03,才有可能进一步上行,在该货币对跌至1.0139的低点时,蓄势待发的上升动能迅速消失。

周二英镑兑美元收跌0.01%,报1.2074。经济衰退风险和政局不稳令英镑承压。

英国央行行长贝利表示,近期通胀压力显着增强,预计今年晚些时候英国经济将进入衰退。

最近的民意调查显示,英国外交大臣特拉斯在选举中领先。但是,分析师对她的管理一国经济的能力仍有疑问。例如她呼吁减税并停止增税,但并没有说明如何负担这些费用。她还表示在应对通胀方面英国可以向日本学习。

分析师提醒,市场参与者需要关注未来的民意调查,如果苏纳克成为下一任首相,英镑则会走强。相反地,如果特拉斯成为下一任首相,英镑很可能会走弱。

澳元被视为市场风险晴雨表。周二澳元兑美元收跌0.27%,报0.6961。

澳大利亚国民银行驻悉尼策略师Rodrigo Catril表示,尽管澳大利亚国内经济表现尚可且澳洲联储将继续加息,但全球经济放缓、美联储仍处于加息模式以及地缘政治局势紧张都不利于澳元。

周三重点数据和大事前瞻

投资者需要关注的大事件:周三(8月10日)23:00,芝加哥联储主席埃文斯就美国经济和货币政策进行讨论;周四(8月11日)02:00,明尼阿波利斯联储主席卡什卡利就通胀进行讨论。

机构观点汇总

1.加拿大丰业银行:美元兑加元在另一波下行行情之前出现技术面暂停

2.法国兴业银行:英镑兑美元未来一个月可能会跌穿1.2

3.三菱日联银行:英镑兑美元将无法在1.2上方站稳

①英镑兑美元已经获得了复苏动能并站上1.21关口,但是三菱日联经济学家认为该货币对仍然脆弱,预计将跌至1.2下方。英国七月份炎热干燥的天气推动了名义销售额增长,但也带来了潜在负面影响;

②天然气供应的不确定性可能会加剧,此前挪威政府表示正优先考虑重新填充其水库,以加大电力供应,若能源短缺恶化,可能会限制电力出口。此外,英国公共部门爆发大规模罢工的可能性也让消费支出前景仍然严峻

4.摩根士丹利:欧元兑美元有跌向0.9700的风险

①摩根士丹利分析师认为,欧元区面临的挑战继续加剧。俄罗斯切断向欧洲天然气供应的风险继续上升,这会对欧元区国家经济增长构成压力,使欧元下跌,但会利好美元。对于日益寻求安全的投资者来说,美元可能仍然是最好的选择,这甚至可能适用于所有资产类别;

②如果投资者倾向于选择避险资产,那么他们通常会在美元和美国国债直接作出选择,这两者都是避险资产。但在全球大部分央行不断上调利率的情况下,美元相对于美国国债更能让投资者获得良好的回报

5.加拿大国家银行财富管理:欧元兑美元短期内将进一步走软

①加拿大国家银行分析师认为,欧洲目前的局势不稳定,需要尽快在地缘政治冲突和通胀方面都取得实质性进展才能提振欧元;今年下半年欧元区经济增长可能会放缓;

②所以,分析师预计欧元短期内仍将持续走软,但欧元在未来一段时间内仍有小幅升值的可能

6.荷兰国际银行:欧元兑美元在今年剩余时间内将在1.00-1.02区间徘徊

荷兰国际银行经济学家预计,在2022年剩余时间里,欧元兑美元将在1.00-1.02附近徘徊。经济学家表示,本周欧洲数据格外清淡,这一货币对的走势将受到地缘政治因素、美国数据和美联储委员言论的影响。今年剩余时间里,该行的基线预测是欧元兑美元继续在1.00-1.02区域附近交易

7.汇丰银行:英镑兑美元在中短期内将走弱,英国央行加息不足以提振英镑

①市场定价英国央行今年剩余三次会议将累计加息100个基点。英国央行也许可以满足市场对加息的预期,但兑现不足的可能性高于兑现过度的可能性,从而对英镑构成压力。英国国债收益率曲线倒挂表明,市场担心英国经济可能出现衰退,英国央行的紧缩政策可能只是是暂时的,因此英镑汇率更难在市场定价加息之后继续上行;

②英镑依然面临着周期性和结构性挑战,在2022年下半年和明年,英镑兑美元仍面临下行风险

8.英国投行Liberum:欧元有望复苏,提振部分个股

①英国投行Liberum表示,欧元有望复苏,这将提振在欧元区获得大量收入的英国公司以及那些收入以欧元结算的欧洲公司等的股价。未来六个月,欧洲央行预计将继续加息,而美国和英国央行的加息速度预计将放缓;

②这意味着欧元区与美国和英国目前的息差可能会收窄,这可能会提振欧元。分析师们表示,这将使矿业公司Centamin和半导体设备制造商BE Semiconductor等企业受益。

沪公网安备 31010702001056号

沪公网安备 31010702001056号