EIA原油库存增幅大超预期

具体数据显示,美国截至7月29日当周EIA原油库存变动实际公布增加446.70万桶,预期减少62.9万桶,前值减少452.3万桶。

此外,美国截至7月29日当周EIA汽油库存实际公布增加16.30万桶,预期减少161.4万桶,前值减少330.4万桶;美国截至7月29日当周EIA精炼油库存实际公布减少240万桶,预期增加103.8万桶,前值减少78.4万桶。

EIA报告显示,上周美国国内原油产量维持在1210万桶/日。美国上周原油出口减少103.6万桶/日至351.2万桶/日。美国原油产品四周平均供应量为1991.7万桶/日,较去年同期减少3.05%。美国上周战略石油储备(SPR)库存减少469.0万桶至4.699亿桶,降幅0.99%。

EIA报告显示,除却战略储备的商业原油上周进口734.2万桶/日,较前一周增加117.8万桶/日。除却战略储备的商业原油库存增加446.7万桶至4.27亿桶,增幅1.06%。

EIA报告显示,美国至7月29日当周除却战略储备的商业原油进口量为2020年7月3日当周以来最高。美国至7月29日当周EIA精炼油库存降幅录得2022年4月15日当周以来最大。美国至7月29日当周EIA战略石油储备库存为1985年5月17日当周以来最低。

分析师Chunzi Xu分析指出,与上周相比,汽油需求下降了7.61%,几乎逆转了前一周的所有涨幅,导致四周滚动均值下降了2.5%。这一降幅表明,尽管汽油零售价持续下跌,但需求仍受到抑制。

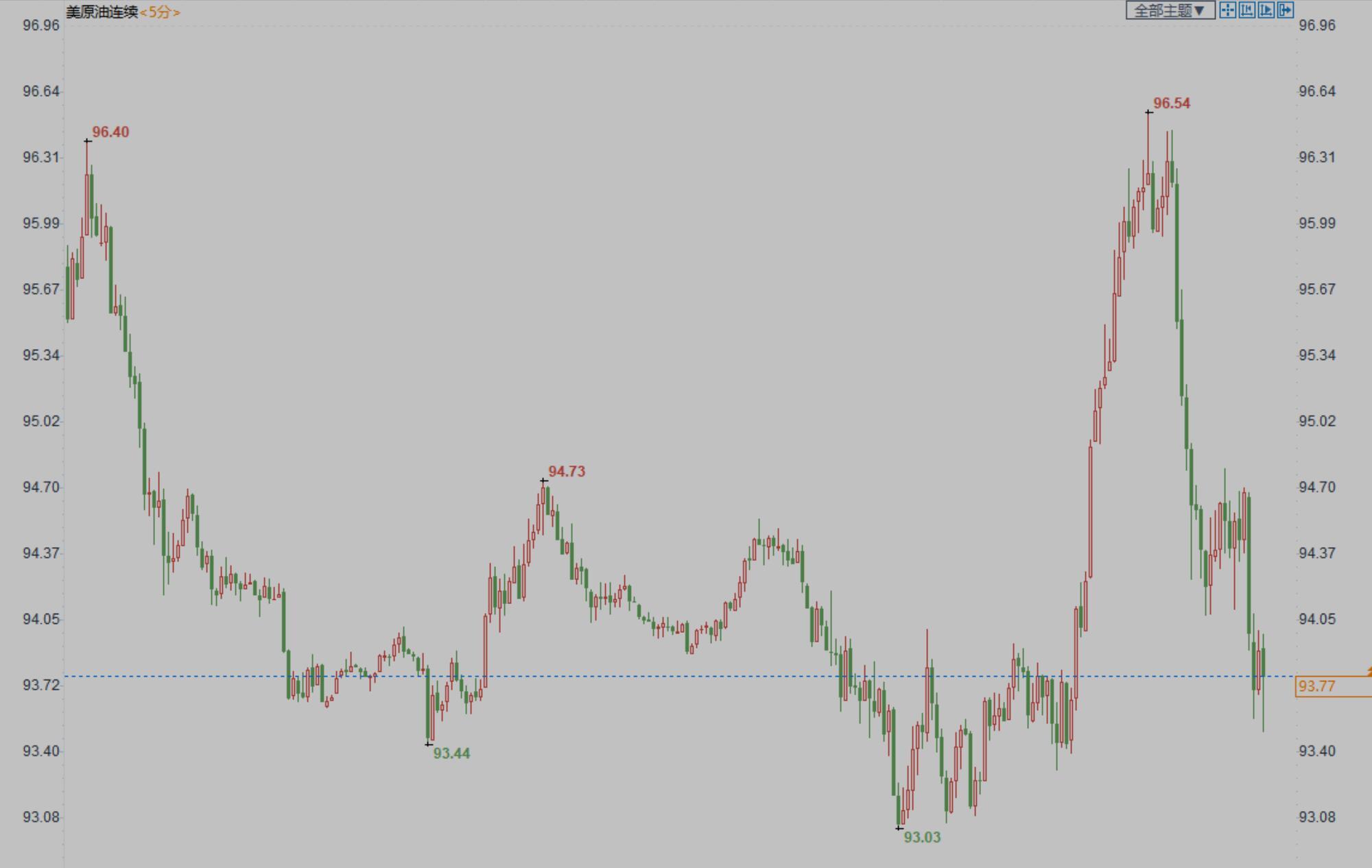

美国原油价格5分钟图显示

市场密切关注本周OPEC+会议

在供应担忧升级的背景下,市场的关注焦点转向本周即将召开的OPEC+部长级会议。在本次会议上,OPEC及其盟国将齐聚一堂,共同决定9月的石油生产政策,而这场定于8月3日召开的会议将决定其是否听取美国的呼吁,为全球市场供应更多原油。

据外媒报道,俄罗斯副总理亚历山大·诺瓦克和沙特能源大臣阿卜杜勒阿齐兹·本·萨勒曼当地时间上周五在利雅得会晤,重申了对OPEC+协议和石油市场稳定的承诺。据悉,这是两国能源部门负责人6月以来首次直接会谈。

对于国际原油市场来说,本周即将召开的OPEC+会议将揭晓增产“疑云”。随着此前OPEC+决定今年8月继续将日均产能上调64.8万桶,意味着新冠疫情促成的减产完全恢复。9月及之后是否适用限产机制及产量目标便成了此次会议的重点。

有分析指出,事实上,目前市场对OPEC+增产的预期分歧较大,一些人认为可能会小幅增产,一些人认为可能不会增产,共识是OPEC+国家整体的供应增量有限。除非OPEC+作出超市场预期的决策,否则不会对油价提供新的驱动。

据了解,目前OPEC各国关于增产的态度不一。分析表示,具体来看,沙特对增产的态度较为暧昧,只是表态所有产量的问题都将在OPEC框架内解决。而阿联酋、伊拉克、科威特近期都曾透露出增产的意愿。此外,今年8月是OPEC新任科威特籍秘书长首次履职,上一任秘书长巴尔金都推动了连续6年的减产,新任秘书长的态度也至关重要。

地缘紧张继续持续支持油价

乌俄军事冲突持续,以美国为首的西方国家对俄罗斯进行了一系列的制裁,而俄罗斯进一步削减对欧洲的天然气供应,令供应趋紧忧虑挥之不出,为油价提供强有力支撑。德国天然气管道运营商Gascade发布的数据报道称,受另一台涡轮机停止运行的影响,“北溪-1”管道的天然气供气量已降至最大运力的20%。

俄罗斯天然气工业股份公司表示,德国提供的文件没有提到对其他涡轮机的维修;西门子公司没有完全遵守服务义务,对涡轮机的维护和维修情况没有明确说明;到今天为止,还没有看到关于涡轮机运输的文件;西门子并没有维修好涡轮机的所有故障,我们期待西门子派维修专家来Portovaya压缩站;欧洲合作伙伴没有履行为北溪1号提供服务的合同义务;一旦问题得到解决,将恢复通过北溪1号的天然气供应。

俄罗斯北溪- 1号设备出现故障,可能进一步影响天然气供应,或为油价提供些许支撑。克里姆林宫周一发表了一份声明,称俄罗斯几乎没有能力通过北溪- 1号设备改变现状。上周,由于乌克兰战争引发的能源紧张局势不断升级,俄罗斯将北溪- 1号天然气供应削减至其产能的20%。欧盟(EU)指责俄罗斯采取能源讹诈手段,但克里姆林宫辩称,俄罗斯天然气工业股份公司的业务中断是由维护问题造成的。据俄罗斯最大的输往欧洲的天然气管道北溪一号(Nord Stream 1)的发言人表示,周二,该公司的一台燃气涡轮机在加拿大进行维修后尚未抵达,而第二台涡轮机出现了缺陷。

全球央行大幅度加息预期降温,给油价支持

经济衰退和全球疫情限制了全球央行加息预期。

这导致美股走强和美元走软,给油价带来支撑。美元走软使得以美元计价的原油对于持有其他非美货币的买家而言更加便宜。美国股市上周五扩大近期涨幅,标普500指数和纳斯达克指数创下2020年以来最大月度百分比涨幅,因苹果和亚马逊发布乐观财报预期。Again Capital LLC 的合伙人John Kilduff称,这些天来,石油市场受到了很多宏观因素的影响,股市出现了不错的反弹,而美元大幅下跌,这影响油价。

美国经济数据弱于预期,为经济描绘了暗淡的前景,加剧了经济衰退的担忧。美国二季度GDP连续两个季度萎缩,美联储芝加哥全国活动指数连续第二个月收缩,而达拉斯联储制造业指数也大幅下跌,表明美国经济的状况比预期的更糟糕。同时,全球第二大经济体的中国官方制造业采购经理人指数回落至收缩区间,录得49.0,预期为50.4,前值 50.2,而非制造业采购经理人指数由此前的54.7降至53.8,预期为52.3。

全球疫情的快速蔓延限制了油价反弹。日本新冠肺炎每日新增冠状病毒病例超3万例,而美国猴痘病例大幅飙升,成为世界上已知猴痘病例最多的国家,截至周五,全美累计报告猴痘确诊病例5189例,同时印度出现首例猴痘死亡病例。各地政府为遏制疫情可能出台限制措施,必将影响民众出行,削弱原油需求。

此外,美国多地宣布因猴痘疫情进入公共卫生紧急状态,也可能影响原油需求。美国伊利诺伊州州长普利兹克周一宣布该州因猴痘疫情进入公共卫生紧急状态。普利兹克还表示,猴痘是一种罕见但潜在的严重疾病,需要充分调动所有可用的公共卫生资源来应对当前疫情。根据美国疾控中心数据,目前美国有超过5000例猴痘确诊病例,伊利诺伊州有520例,确诊病例数仅次于纽约州和加利福尼亚州。

全球供应的担忧有所缓和,不利于油价

供应方面,主要产油国产量和出口增加,缓解了供需失衡局面。在国际社会抑制油价上涨的压力下,沙特7月原油出口量飙升至2020年4月以来的最高水平。据机构收集的油轮跟踪数据显示,上个月沙特海上运输量达到750万桶/日左右,6月修正后数据为660万桶/日。另援引OPEC+二级消息来源称,俄罗斯6月份原油产量从5月份的927万桶/日上升至978万桶/日。报告显示,俄罗斯6月份的产量比OPEC+协议规定的产量配额低88.5万桶/日,较5月份的128万桶/日的缺口有所改善。此外,据机构统计,哈萨克斯坦7月石油产量较6月增长15%,至138万桶/日,产量低于OPEC+配额。

伊朗正与伊核协议相关方合作为美国提供“展示善意的机会”,提升伊核协议达成的希望,进而为伊朗原油入市奠定基础。如达成协议,美国将解除对伊朗的制裁,如此伊朗每日将为油市提供逾100万桶的供应。伊朗副外长兼伊朗核问题首席谈判代表巴盖里在社交媒体表示,伊朗正在与伊核协议相关方,特别是欧盟协调员密切合作,以便“为美国提供另一个展示其善意和责任的机会”。如果对方(美国)准备好,伊朗也已准备好在短时间内完成谈判。巴盖里强调,伊朗已经向相关方递交了一些内容和想法,以便为快速解决问题铺平道路,此外伊朗强调,美国应纠正其单方面退出伊核协议所造成的复杂和破坏性局势。

美国经济衰退的担忧情绪限制油价

上个月美联储加息75个基点符合预期,美国GDP数据公布,数据加剧了经济衰退可能打击能源需求的担忧。但现实情况是通胀仍可能“较长时间”延续高位,加息节奏预期放缓,带来了市场情绪的修复。

从美联储加息路径来看,加息会带来衰退以及需求的放缓。不过从历史回顾可以看到加息与油价并没有明确的路径依赖,无明显的负相关性,且呈现滞后性。从理论传导逻辑来看,美联储加息导致美元走强,从而导致美元计价的大宗商品价格承压回落。不过当下原油市场的博弈仍在延续,其中俄乌冲突及对俄制裁带来的供给端的不确定性仍将导致能源市场供应结构性矛盾突出,能源价格也因此长时间处在高位。

通胀飙升和升息引发对经济衰退的担忧仍是油价上行的拦路虎,因经济衰退将影响民众收入,进而削弱燃料需求。澳新银行分析师表示,对西方自驾出行的燃料销售正在减弱,汽油需求仍低于五年来的同期平均水平。路透调查也同样说明这一点,受访分析师预测2022年布伦特原油平均为每桶105.75美元,低于6月份预测的106.82美元,这是自4月份以来月度油价预估首次下调。美国原油的均价预估调降至每桶101.28美元。同时摩根大通预计布伦特原油2022年下半年的价格低点为100美元/桶,2023年的价格高点为90美元/桶。该行石油策略师指出,经济衰退的风险尚未反映在石油市场上,而且衰退风险正在增加。

主要国家的制造业PMI数据疲软,令市场全球经济衰退的担忧升温,令原油需求前景蒙阴。全球第二大经济体的中国周末公布的官方制造业采购经理人指数回落至收缩区间,录得49.0,预期为50.4,前值50.2,而非制造业采购经理人指数由此前的54.7降至53.8,预期为52.3。同时美国7月制造业活动出现放缓迹象,为经济描绘了暗淡的前景,加剧了经济衰退的担忧。ISM调查的前瞻性新订单分项指数从6月的49.2降至7月的48.0,为连续第二个月萎缩。再加上未交货订单稳步减少,这表明未来几个月制造业将进一步放缓。

沪公网安备 31010702001056号

沪公网安备 31010702001056号