美元指数周一收涨0.06%,报105.19,离上个月的20年高点105.790不远。展望本周余下时间,投资者正在等待北京时间7月7日美联储公布6月会议记录,以及北京时间7月8日20:30出炉的美国6月就业数据。

欧元和英镑周一兑避险货币上涨,在美国假期导致的交易清淡时段,全球风险情绪的改善为其提供了支撑。

欧洲股市和英国富时股指周一反弹,受到石油和天然气公司大涨的帮助。美国市场因独立日休市。英镑和欧元兑美元、日元和瑞郎走强。

欧元兑美元周一收跌0.09%,报1.0417,勉强保持在5月份触及的五年低点1.0349美元之上,而英镑兑美元在上周五触及两周低点1.1976后,周一收涨0.06%报1.2099。

加拿大丰业银行首席外汇策略师Shaun Osborne表示:“在本周开局的淡静交易中,美元兑大多数主要货币走弱,回吐了上周五的涨幅。”

Osborne补充说,有报道称白宫将在本周晚些时候宣布放宽一些亚洲商品关税,以试图抑制高涨的通胀,这有助于为市场重新注入一些乐观情绪。

但在对全球经济衰退的担忧中,欧元兑美元仍接近五年来的低点。

乌克兰战争及其经济影响,特别是食品和能源通胀飙升,一直是欧元的主要拖累,今年欧元兑美元已经贬值超过8%。欧洲央行和美联储对通胀率飙升的反应不同,也对欧元构成了压力。

上周五的数据显示,欧元区通胀率再创纪录新高,这为欧洲央行本月加息增添理由。

加拿大帝国商业银行(CIBC)的G10外汇策略主管Jeremy Stretch表示,他预计欧元的不利因素将持续存在,因为欧洲央行将在7月21日加息 “仅25个基点”。 他表示,与美联储75个基点的加息相比,欧洲央行的行动仍然是温和的。除了欧洲央行的货币政策讨论之外,欧盟的主要风险变量与能源业有关。

北京时间7月5日12:30澳洲联储将公布利率决议,市场已经消化了加息40个基点的预期。市场此前预测,如果加息幅度符合市场看法或相去不远,澳元可能不会受到太大的提振。不过,目前澳洲联储加息预期升温,有望提振澳元。

渣打银行认为澳洲联储会将加息50个基点至1.35%。此外,该行认为澳大利亚通胀预期继续上升,而供应方面的压力,尤其是能源价格仍然高企;除非企业招聘意愿开始下降,否则工资可能会大幅上升;澳大利亚超额的家庭储蓄(约占GDP的11%)和紧张的劳动力市场应该会在通胀和抵押贷款利率上升的情况下,在货币政策正常化的早期阶段维持支出。

荷兰国际银行团队称,澳洲联储本周二更有可能再次加息50个基点,但市场定价似乎并未完全反映出这种情况。尽管如此,澳元在很大程度上已经与货币政策和短期利率动态脱钩,而仍然主要受美元走势和全球风险环境的驱动。

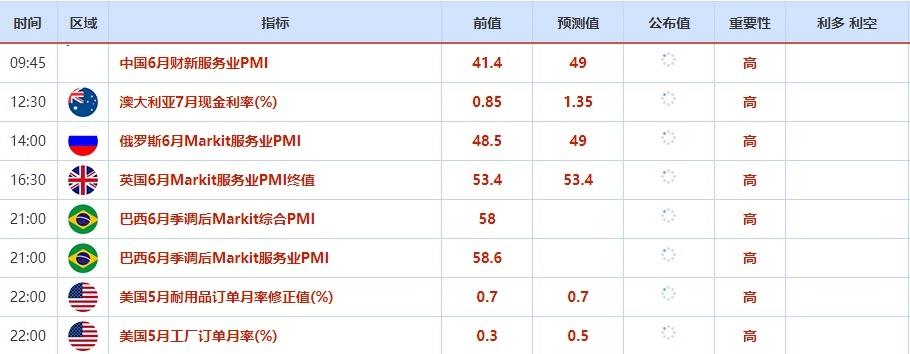

周二重点数据和大事前瞻

大事重点关注12:30的澳洲联储决议,以及OPEC秘书长巴尔金都18:30在尼日利亚油气会议上发表讲话。

机构观点汇总

1.货币研究机构Ebury:美联储或放慢加息步伐,欧元料受提振

①随着美国通胀可能放缓,美联储可能会放慢加息步伐,这或会为欧元提供一些支撑;

②Ebury市场策略主管Matthew Ryan表示,现在认为美联储不太可能再次加息75个基点,这至少对欧元和风险资产总体而言是温和的利好,尤其是考虑到市场预期在7月27日的FOMC会议上有约四分之三的几率以此幅度加息。随着食品和能源价格停止上涨,甚至在某些情况下有所下降,通胀可能在未来几个月有所缓解

2.英镑面临多重利空,野村证券看跌至1.18

①7月2日,野村证券的分析师称,英镑兑美元可能跌破1.20关口,未来还有进一步下滑的空间;

②野村证券外汇策略师Jordan Rochester说,他预计英镑兑美元汇率将跌至1.18,给出的理由包括英国央行相对鸽派,政府提高税收减少能源补贴,以及英国贸易赤字在扩大

3.加拿大央行:短期通胀预期创最高纪录,物价压力料长期持续

①加拿大央行报告显示,加拿大企业和消费者对未来两年通胀的预期创下纪录,这一令人担忧的展望料将引发市场对更大幅加息的押注。短期通胀预期正在上升,由于该国劳动力市场紧张且企业受到投入成本上升的冲击,通胀压力预计将持续更长时间。 大约78%的企业预计未来两年加拿大通胀率将超过3%,比例高于三个月前的70%。受访者对明年薪资升幅的平均预期为5.8%,创纪录高位;

②市场预计加拿大央行7月13日将政策利率(目前为1.5%)提高75个基点的可能性接近100%,投资者预计该行将在今年年底前将该利率最高上调至3.5%。 加拿大央行表示,受访者仍然相信央行可以实现通胀目标,通胀压力最终将缓解

4.日本专家:日元走软对于通胀影响有限

①一位研究货币和物价的专家表示,日元最近的大幅贬值对日本的一些关键物价指标的影响有限。据悉,经济学教授Yuri Sasaki表示,自3月份日元兑美元的汇率开始暴跌以来,日元只将核心通胀率推高了约0.4个百分点。她的研究结论支持了日本央行的立场,即汇率变动不会对通胀产生太大影响,不应影响央行的政策方向;

②据了解,最近几个月,日本的通胀率终于达到了2%。迄今为止,日本央行行长黑田东彦仍坚持其立场,认为日本经济仍需要维持超低利率,货币政策不应以汇率为目标。在世界各国央行争相加息以抑制通胀之际,日本央行的做法可谓是别树一帜。Sasaki表示:比关注日元走软更重要的是弄清供应瓶颈方面的影响。日元贬值对通胀的影响真的非常小;

③根据计算,日元兑美元每贬值1%,核心CPI只会被推高0.02%。不过,由于日本核心CPI连续两个月高于日本央行2%的目标,该国恢复常态货币政策的猜测可能会继续下去。Sasaki补充称,与过去油价大涨和日元疲弱的时期不同,本轮通胀开始显示出供给短缺和大宗商品价格上涨的持续影响。随着经济复苏,将会有更多提高工资的举措,而确保国内需求和消费支出不会在未来几年逐渐减少是很重要的

沪公网安备 31010702001056号

沪公网安备 31010702001056号