期货合约和成交情况一览

交易综述与交易策略

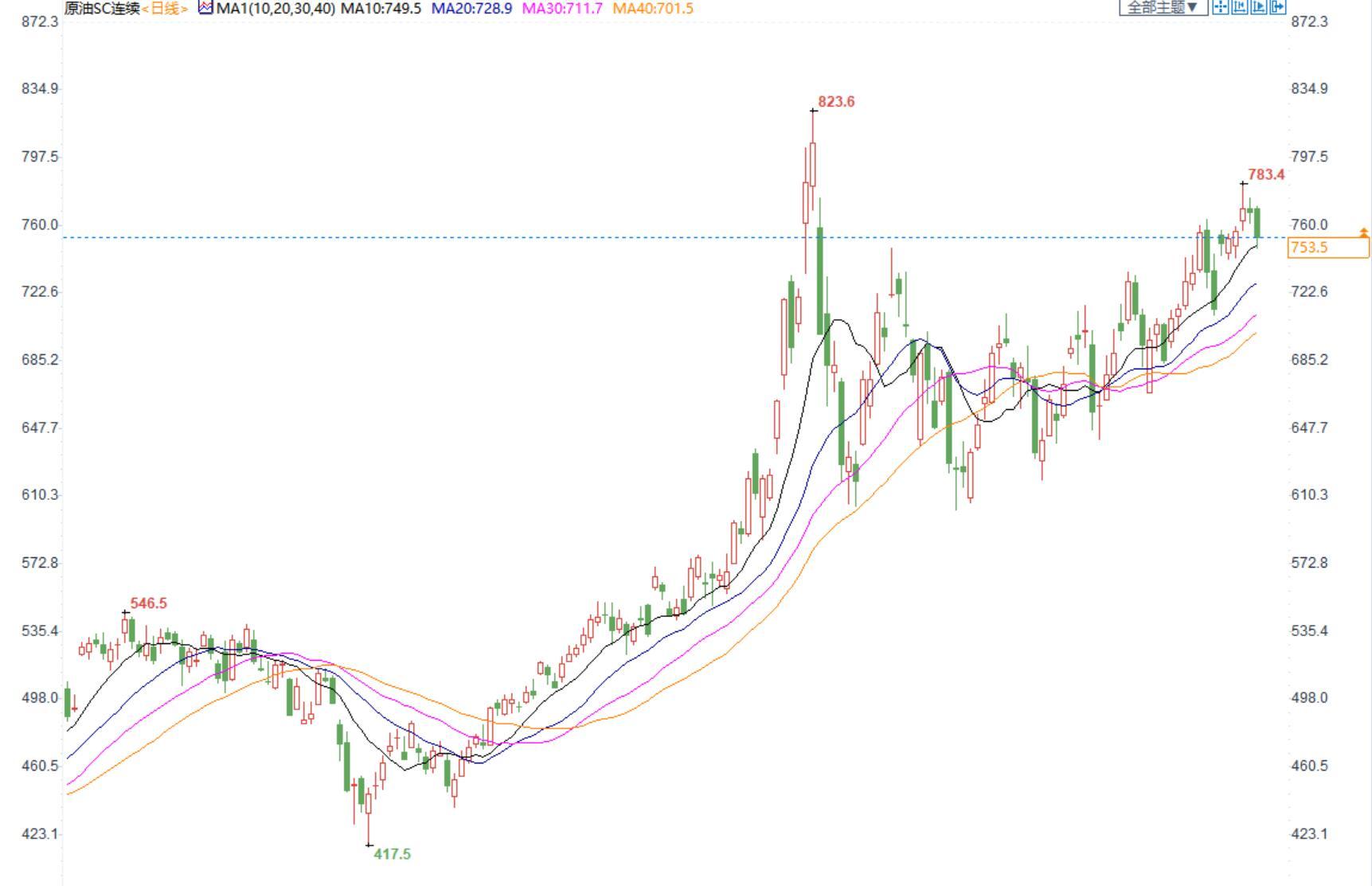

(INE原油日线图)

交易逻辑:俄罗斯原油供给受限,美国夏季出行旺季来袭,全球疫情形势有所好转,这些都支持原油前景。不过,全球央行升息,和全球经济放缓的担忧情绪将会给油价带来压力。

技术面来看,油价的整体k线持续位于均线上方,各项技术指标偏向多头,表明油价有望延续震荡上行走势。

阻力位:INE原油800.0,美油119.40

支撑位:INE原油735.0,美油109.70

中国及海外消息

全球经济增速放缓的预测给油价压力

与通胀相应的,是全球经济放缓的现实。目前一些机构已经开始下调全球经济增长速度预测,并认为未来的经济衰退有可能是80多年来最大的一次。

世界银行再次下调全球经济增长预测。世界银行在6月初发布报告指出,今年全球经济将放缓至2.9%,比1月的预测大幅下修1.2个百分点。目前的经济衰退将可能是全球80多年来最大的,也是经济从疫情造成的衰退中初步复苏后,出现的最快速的放缓。全球经济出现滞胀风险相当高,可能在中、低收入经济体造成动荡,许多经济体将难以避免衰退。

报告预测,除了疫情影响外,俄乌冲突也加剧了经济的放缓,战争短期内严重扰乱了经济活动、投资和贸易,经济的放缓可能会持续到2023和2024年。鉴于广泛的不确定性,全球经济可能因一连串相互关联风险因素进一步恶化,包括地缘政治紧张进一步升高、大幅加息和薪资增长以及疫情再起。

世界银行指出,从历史来看,加息叠加经济放缓对新兴市场造成影响更大,导致资源紧绷和资金外流。多种风险如果同时出现,可能导致幅度更大、时间更长的全球经济放缓。

报告甚至预测了一种最坏的情景,如果美国激进加息给新兴市场过大的金融压力、欧盟全面禁止进口俄罗斯能源,以及中国再度大范围实施疫情封锁,全球经济在2022年可能加速下滑,经济增速降至2.1%;2023年增长幅度减少将近一半,仅1.5%,且全球人均收入增速降至零,可称为全球经济衰退。

联合国也在近日公布了2022年中世界经济形势与展望,指出尚处于疫情恢复期的全球经济可能到了一场新危机的边缘。报告指出,俄乌冲突搅乱了疫情脆弱的经济复苏,推高食品和大宗商品价格,并在全球范围内加剧通胀压力。地缘政治和经济上的不确定抑制了商业信心和投资,进一步削弱了短期经济前景。

在此背景下,联合国预计 2022年全球经济增速仅为3.1%,比2022年1月发布的4.0%增速,下调了0.9个百分点。2022年全球通胀率预计将升至6.7%,是2010至2020这10年间平均通胀率的两倍多,粮食和能源价格将大幅上涨。

埃及将建立新的原油储存区

埃及石油和矿产资源部部长塔里克·毛拉12日宣布,即将在开罗南部的特宾建立新的原油储存区,占地面积1000费丹(约4.2平方公里)。特宾将成为上埃及石油原材料和产品的集散中心

原油供需缺口或进一步扩大 国际投行看多油价

高盛表示,能源价格需要进一步攀升,才能削减消费需求,将油价目标进一步上调至140美元/桶。机构认为,考虑到原油供应仍然偏紧,供需缺口或进一步扩大。整体来看,原油供需失衡的压力短期内难以缓解,预计国际油价仍将维持震荡上行的趋势。

沙特阿美7月份将减少对中国原油供应

6月10日,几名知情消息人士透露,沙特阿美7月份将减少对中国原油供应。目前,世界最大石油公司——沙特国家石油公司(沙特阿美)已经通知了至少5家位于北亚的炼油厂(其中4家位于中国),该公司7月份的实际原油供应量将低于合同规定的数量。沙特阿美方面暂未就此事作出回应。

分析称,一方面,中国在地缘冲突后增加了对来自俄罗斯打折石油的购买;另一方面,在美国压力下,欧洲和部分亚洲国家正减少进口俄罗斯原油,因此对沙特阿美原油的需求量攀升。

亚洲将以高出6.50美元支付沙特原油

几名知情人士表示,沙特阿美有意满足来自欧洲和亚洲其他买家的需求。他们透露,日本、韩国、泰国等国将获得他们所需求原油量,其中一些甚至会获得额外供应。此外,至少有3家欧洲炼油厂也已收到合同规定的7月份的全部供应量。

宣布禁止俄罗斯能源后,美国便拉拢盟国实施对俄石油禁令。最终,欧盟于6月2日正式批准第六轮对俄制裁方案,在制裁生效成法后的6至8个月内,将会禁止通过海运购买俄罗斯石油及其精炼产品。

与争相寻找替代能源的欧洲和部分亚洲买家对比鲜明的是,中印正增加对俄罗斯原油的购买量。彭博社5月份报道称,这“对于一些亚洲国家来说,大幅打折的石油是一个不容错过的好机会”。

国际金融数据机构标普全球(S&P Global)最新统计数据显示,欧洲客户在地缘冲突后抵制购买俄罗斯乌拉尔原油,而印度则在大幅折扣之下大量购入,成为4月份俄罗斯石油最大的国际买家。

中俄方面未就此事置评,但中国国家发展改革委曾发布声明称,为妥善应对国际地缘政治冲突导致国际油气价格暴涨对我国的影响,正组织有关企业大力提升国内石油天然气勘探开发力度,多方组织资源进口,保持炼厂安全稳定运行。

此前不久,沙特经济和规划大臣费萨尔·易卜拉欣接受媒体采访时表示,中国是一个“非常重要的客户”,沙特致力于成为中国可靠的能源供应商,两国正在基础设施、物流和制造业等领域探索合作机会。

值得一提的是,报道中提到,沙特阿美日前提高了7月份对亚洲和欧洲的原油出口价格。其中,沙特阿美将其对亚洲买家的基准阿拉伯轻质原油价格提高了每桶2.10美元。这意味着,在7月份,亚洲消费者购买该公司原油所支付的价格比当时阿曼和迪拜基准价格的平均值高出6.50美元。

机构观点

中信期货原油:从汽油视角看美国通胀

研究通讯系列报告简要梳理原油价格逻辑,每期重点导读一个特定主题。适用于时间有限希望快速了解原油市场进展的投资者。更多详细内容,可参考中信期货原油其他系列报告。

自6 月3 日欧盟正式宣布实施对俄罗斯石油制裁以来,国际原油价格走势延续偏强。

目前高油价较大程度反映了对未来的强预期:包括欧盟制裁导致俄罗斯供应减少风险、及夏季出行旺季对油品需求提振等。实际供需已经开始边际走弱;EIA 预计3 到5 月全球油品库存增加约72 万桶/日;未来需要重点关注强预期的兑现程度。

供应端关注俄罗斯的实际产量。5 月俄罗斯产量较4 月已经环比回升约12 万桶/日,6 月预计将继续增加。1-5 月累计产量同比增加3.5%,出口同比增加13%。如果产量能够恢复稳定,那么此前市场对俄罗斯大幅减产预期可能会逐渐上修。

需求端关注夏季油品需求的回升程度。按照2019 年的疫情前正常水平来看,5-7 月全球油品需求季节回升幅度约200 万桶/日;初步预期今年增幅约150 万桶/日。高油价对汽油需求抑制,以及经济放缓对柴油需求不利影响已经开始显现。5 月美国汽油/柴油需求同比下降-2%/-6%,后续能否加快恢复仍有待观察。

总之,短期油价在强预期支撑下或维持偏强,中期关注现实对预期的修正程度,长期关注经济周期对油价的系统影响。

国泰君安期货原油:回调或有限

上周五,更为激进的加息预期带动大类资产纷纷下跌,也带动了油价的走弱。我们认为,不考虑系统性风险的发生以及美联储给出超预期力度的紧缩表态,油价回调幅度暂时或有限,重心或继续维持在高位,核心逻辑如下:第一,北半球夏季用油高峰远未结束。美、欧炼厂开工还处于季节性提升过程中,原油一次加工需求暂时不会收缩;第二,终端成品油需求依旧旺盛。周五公布的5月美国CPI同比增8.6%,超过前值增幅8.3%,大幅超出市场预期的同时也证伪了市场对4月通胀拐点的判断,意味着来自终端的消费依旧强劲。实际上,在更早些时候公布的美国5月服务业PMI表现就已经超预期向好。因此,无论从成品油需求还是裂解价差的角度看,海外炼厂毛利暂时或维持在高位;第三,俄罗斯南下亚太的原油出口体量暂时有限。由于北约并未明确禁止中国、印度、日本等亚太主要国家进口俄罗斯原油,在二季度中上旬俄罗斯原油出口大幅下滑后能否借助亚太市场恢复出口成为市场关注的焦点。实际上,虽然俄油借助海运渠道通往亚洲的路线并未完全堵死,国内乃至整个亚太诸多码头也充斥着俄罗斯中质酸油、轻质酸油、燃料油以及各类油品,但是这一体量受限于油运市场运力问题暂时还非常有限。这一点从黑海地区乌拉尔原油的依旧处于低位的升贴水也可以印证,出口尚未实现大规模恢复。考虑到制裁影响下油运市场实际运力暂时难以快速恢复,以及航线的大幅调整依旧需要时间,短期或很难看到俄油的大规模南下出口。

宁证期货:原油库存处于低位,炼厂产能下降

周五公布的数据显示,欧洲炼油企业5月原油和成品油库存为9.9357亿桶,比去年同期下降12.1%,比4月份减少1.2%。5月欧洲原油加工量每日938万桶,比去年同期增长6.2%,比4月下降4.6%;贝克休斯公布的数据显示,截止6月10日的一周,美国在线钻探油井数量580座,为2020年3月以来的最高水平,比前周增加6座,比去年同期增加215座;5月美国CPI同比增长8.6%,创1981年以来最大涨幅,4月为上涨8.3%。美国超预期的CPI数据引发了整个金融市场的剧烈反应,周五欧美原油期货收低。目前,战略石油储备处于低位,商业原油库存处于低位,炼厂产能下降,石油市场供应仍然吃紧。原油市场或仍震荡偏多。

九州期货:短期原油价格呈现重心略有承压

库存方面:虽然美国原油库存增加,但是战略储备原油降至地点,即美国原油库存整体仍维持低位,短期内难以出现累库现象。同时汽油库存下降,表明汽油需求增强。供给方面:虽然OPEC后期将增加产量,但是其能否完成目标存疑,且其增幅对供应缺口作用有限。地缘方面:欧盟对俄罗斯制裁,伊核谈判等政治问题短期内难以得到解决。整体研判:当前原油市场大体呈现供需格局偏紧状态。

沙特将上调7月份销往亚洲的所有种类原油价格。沙特将7月面向亚洲客户的阿拉伯轻质原油价格上调至较迪拜阿曼价格升水6.5美元/桶。近期,由沙特主导的石油输出国组织(欧佩克)和俄罗斯等非欧佩克产油国组成的“欧佩克+”达成一致,在2022年7月和8月将原油产量提高64.8万桶/日(较原计划增加21.6万桶/日)。

市场怀疑石油输出国组织及其合作伙伴(OPEC+)提高增产目标能够缓解供应紧张。OPEC+希望以不损害需求前景的价格确保市场供应充足,但OPEC+面临愈发扩大的信誉赤字。OPEC成员国5月份生产原油2472万桶/日,这意味着其产量比更广泛的OPEC+集体商定的目标低了约85.8万桶/日。

据CME“美联储观察”:美联储到6月份加息50个基点的概率为90.1%,加息75个基点的概率为9.9%;到7月份累计加息100个基点的概率为80.1%,累计加息125个基点的概率为18.8%,累计加息150个基点的概率为1.1%。

短期原油价格呈现重心略有承压,高位宽幅震荡运行格局。美联储货币政策周期性变化;中东与东欧地区地缘政治博弈前景。

国投安信期货前瞻原油行情:油价暂缺乏突破3月高点的驱动

周五油价收跌,美国通胀继续走高,美元指数盘中强势上涨,风险资产集体承压。目前供需端交易逻辑集中在中国需求恢复、伊核谈判进程受阻且欧盟制裁预期强化背景下的强现实格局,长期看年内虽俄罗斯产量继续下滑难以避免,但过渡期内沙特及美国产量仍有较大提升空间,远端缺口预期亦相对有限,暂缺乏突破3月高点的驱动

沪公网安备 31010702001056号

沪公网安备 31010702001056号