美国称俄罗斯已集结足够大举入侵乌克兰的军力,空袭可能随时发生

华盛顿周五表示,俄罗斯已经在乌克兰附近集结了足够的军队,足以发动大规模入侵。在莫斯科对西方外交努力做出更加强硬回应后,华盛顿敦促所有美国公民在48小时内离开乌克兰。

美国国家安全顾问沙利文说,俄罗斯随时可能发动攻击,而且很可能以空袭开始。

他说,美国情报机构认为,对基辅发动快速攻击也是有可能的,俄罗斯总统普京可能在2月20日北京冬奥会结束前下令入侵。

不过,沙利文在媒体吹风会上表示,目前还不清楚普京是否确实下达了发动入侵的命令。

俄新社周五晚间援引克里姆林宫发言人佩斯科夫的话报道称,俄罗斯总统普京和美国总统拜登将于周六通电话。

四名美国官员周五表示,美国将在未来几天向波兰增派3000兵力,以帮助安抚北约盟国。除此之外,美国已经有8500名士兵处于戒备状态,随时准备在必要时部署到欧洲。

早些时候,美国一家私营公司公布的商业卫星图像显示,俄罗斯在乌克兰附近的几个地方部署了新的军事力量。

美国国务卿布林肯说:“我们处在入侵随时可能开始的窗口期,明确地说,这包括奥运会期间。”北京冬奥会将于2月20日结束。

地缘政治危机支撑令金价周五大幅飙升至近三个月高位,华尔街股市集体下挫,避险情绪大幅升温。

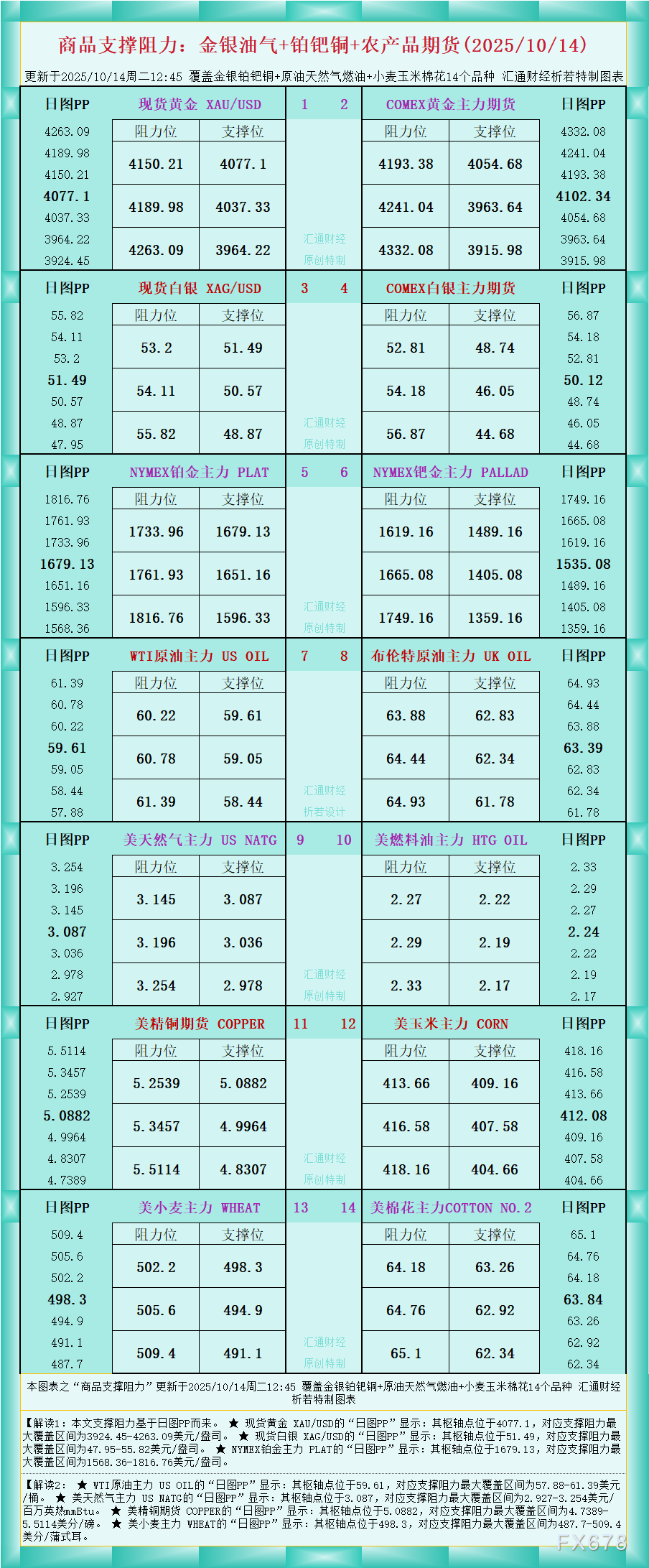

(现货黄金日线图)

Oanda高级市场分析师Edward Moya报告中表示:如果俄军有任何调动,黄金可能飙升至1900美元以上。在迈入周末之际,黄金交易者不想做空。

TIAA Bank全球市场总裁Chris Gaffney称,“黄金出现一些避险资金流入,因我们面临地缘政治风险,且担心利率上升将对全球经济成长造成影响。”

美国2月初消费者信心挫至逾十年低点

美国2月初消费者信心降至逾10年来最低水准,因预期通胀短期内将继续上升,但在储蓄过剩和劳动力市场复苏加强的背景下,这不太可能会影响支出。

2月密西根大学消费者信心指数初值降至61.7,为2011年10月以来的最低水平,1月终值为67.2。经济学家此前预计该指数将小幅上升至67.5。

“但这是否会令消费者支出降温,并阻碍经济复苏?”Navy Federal Credit Union企业分析师Robert Frick表示,“在政府刺激计划将数千亿美元注入消费者银行账户的情况下,却出现了支出和信心背道而驰的情况,支出增加,而消费者信心下降,这一点值得怀疑。这些钱中有很大一部分都还在,被压抑的对服务的需求也还在。”

密西根大学消费者信心指数对汽油价格和股市非常敏感。然而,它比包括世界大型企业研究会在内的大多数其他信心指标疲弱得多,后者轻松高于2020年春首次疫情强制封锁期间的水平。

“相对于基本面而言,该信心指标的持续相对疲弱似乎有些过度,”穆迪分析高级主管Scott Hoyt称,“有可能出现反弹,而且该指数的涨幅可能超过其他一些指数。不过,时机还不确定,可能取决于汽油价格、感染率、股市、更广泛的通胀以及华盛顿和海外发生的事件。”

调查显示,一年期通胀预期从1月份的4.9%升至5.0%,为2008年7月以来的最高水平。5-10年通胀预期保持在3.1%的11年高点。

Brean Capital的高级经济顾问Conrad DeQuadros表示:“美联储认为通胀略低于2%是个问题,而消费者从未将此视为问题,但现在消费者将通胀视为问题。”

1月通胀率创近40年新高,加大美货币政策收紧压力

美国劳工部10日公布的数据显示,今年1月美国消费者价格指数(CPI)环比上涨0.6%,同比上涨7.5%,创1982年2月以来最大同比涨幅,凸显美国通货膨胀压力继续攀升,也进一步强化了金融市场对美联储将于3月启动加息的预期。

美国通胀率持续攀升加大了美联储加快收紧货币政策的压力。目前,市场普遍预计美联储将在3月举行的货币政策例会上启动新冠疫情暴发以来的首次加息,但加息幅度仍存在不确定性。

富国银行证券经济学家萨拉·豪斯表示,美国劳工部将在美联储3月货币政策会议前公布2月CPI数据,如果届时数据显示美国通胀可能已经见顶,美联储或将在3月会议上加息25个基点;如果数据显示美国通胀继续上行,美联储则可能加息50个基点。

经济学家指出,美国通胀压力持续高企受到消费需求强劲、供应链瓶颈持续、薪资上涨、货币政策过度宽松等一系列因素影响,到今年底美国通胀率仍将显著高于美联储2%的目标水平。为此,一些美联储官员主张更激进加息、更快收缩资产负债表以抑制通胀。

美联储鹰派最强音布拉德发声

由于美国圣路易斯联储主席布拉德周四发表鹰派言论,加上美国1月消费者物价数据涨幅超过预期,美国联邦基金利率期货已升高了美联储3月会议升息50个基点的可能性。

利率期货午盘行情显示,在布拉德发表讲话后,美联储3月加息50个基点的可能性为62%,远高于周三尾盘时的30%。利率期货行情目前已反映预期今年升息164个基点。

CME FedWatch等其他指标显示,3月加息50个基点的概率为95%。

布拉德今年在联邦公开市场委员会(FOMC)具有投票权,他周四表示,由于通胀数据达到近40年来的最高水平,他已“明显”变得更加鹰派,他现在希望在未来三次美联储政策会议上升息一个百分点。

布拉德在评论中表示,他不认为这样的举动会是一种“震慑”的方式,而是对意外的通胀冲击的“明智反应”。

10年期美债收益率突破2%

周四,美债收益率飙升,交易员现在预期美联储将在未来三次政策会议上累计加息一个百分点,通胀飙升将促使美联储把其中一次加息的幅度提高到二十年来最大;在圣路易斯联储主席布拉德发表最新讲话后,债市抛压益发沉重。布拉德表示,除非美联储在计划外的会议上安排一次加息,否则他赞成一次性升息50基点。

隔夜指数掉期(OIS)市场预测,80%的可能性是3月加息50个基点,5月和6月再各加息25个基点。截至周四下午,市场认为到今年12月美联储会议为止,总计将升息160基点,相当于幅度25个基点的加息将近6.5次。

布拉德的讲话加快了美国国债在CPI数据公布后的跌势。对政策更敏感的2年期收益率涨幅扩大一倍,一度上涨23个基点至1.6%左右。2年期美债收益率的涨幅为2009年6月以来单日最大,10年期收益率突破2%,创2019年以来的最高水平。

Columbia Threadneedle Investments的全球固定收益主管Gene Tannuzzo表示,通胀率高达7.5%,联邦基金利率却接近零,这意味着美联储必须赶快行动。因预期2022年经济增长放缓且通胀降温,Tannuzzo坚持认为美联储今年加息次数为4次。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号