日内重点关注初请数据以及英国央行决议。

基本面利空

【美国三大股指连续多日创收盘新高】

美国主要股指周三悉数强劲上涨,收盘时创下纪录新高,此前美联储一如投资者预期,表示将从11月开始缩减月度债券购买规模,并计划在2022年结束债券购买。

标普500指数和纳斯达克指数连续第五个交易日收于纪录高位,而道琼斯工业指数则连续第四个交易日创纪录收盘新高。

在美联储宣布计划开始缩减购债规模后,标普500指数由跌专升,并在收盘时录得稳固涨幅。随着经济从新冠大流行中复苏,美联储撤回其货币支持措施,是投资者此前广泛预期的一个决定。

LPL Financial首席市场策略师Ryan Detrick表示,“美联储这次没有给市场找麻烦,”“美联储可能会做什么,之前已经透露得差不多了,今天的决定符合大多数人的预期。”

道琼斯工业指数上涨0.29%,标普500指数上涨0.65%,纳斯达克指数上涨1.04%。

(标普500日线图)

Natixis美国首席经济学家Joseph LaVorgna表示:“我不认为这份声明有什么特别之处,除了他们试图通过说通胀和供应链干扰都是暂时的来为自己争取时间,这是关键。”

【美国10月服务业指数升至创纪录高位】

美国10月服务提供商扩张速度达到创纪录水平,受需求坚挺和商业活动增强提振。

周三发布的数据显示,供应管理学会(ISM)服务业指数从9月的61.9升至66.7,超过所有经济学家预期。

新订单和商业活动指标也升至1997年有数据统计以来的最高水平,表明随着新冠疫情的缓解,经济在第四季度初进一步积蓄动能。

持续的家庭和企业需求也表明推高通胀的供应链问题仍然未有缓和,积压订单指标升至历史新高。

ISM服务业调查委员会主席Anthony Nieves发布声明称:“需求没有放缓迹象,然而,持续的挑战(包括供应链中断和劳动力和材料短缺)正在限制产能并影响整体业务状况。”

与此同时,就业指标下降表明劳动力市场挑战依然存在。该指标10月份跌至四个月低点51.6,表明尽管需求仍然强劲,但就业增长更为温和。

【ADP数据显示美国企业新增就业人数超过预期】

美国企业新增就业人数为四个月来最高,表明雇主在填补接近创纪录的职位空缺问题上正在取得进展。

ADP Research Institute周三发布的数据显示,10月份企业就业人数增加57.1万,9月修正后为增加52.3万。接受调查的经济学家预期中值为增加40万。

随着劳动力短缺继续困扰生产、推高价格,企业迫切需要招聘员工。尽管如此,ADP数据的总就业人数仍远低于大流行前水平,表明在求职者越来越挑剔的的劳动力市场上,更高的工资和签约奖金还不足以吸引和留住人才。

劳工部将于周五发布月度就业报告,预计10月非农就业增加408000人。虽然ADP数据并不总是遵循与劳工部数据相同的模式,但此番加速可能预示10月非农就业报告强劲。

服务业就业人数10月份增加45.8万,商品生产商就业人数增加11.3万。

Moody’s Analytics首席经济学家Mark Zandi在公告中表示:“随着德尔塔疫情消退,就业市场正在回升,只要疫情得到控制,未来几个月可能会有更大的就业增长。”

基本面利多

【美联储宣布缩减,美元下跌】

美元周三下跌,此前美联储表示,将从11月开始削减每月债券购买规模,计划在2022年结束缩减行动,但仍坚持认为,高通胀将被证明是“暂时的”,很可能不需要快速加息。

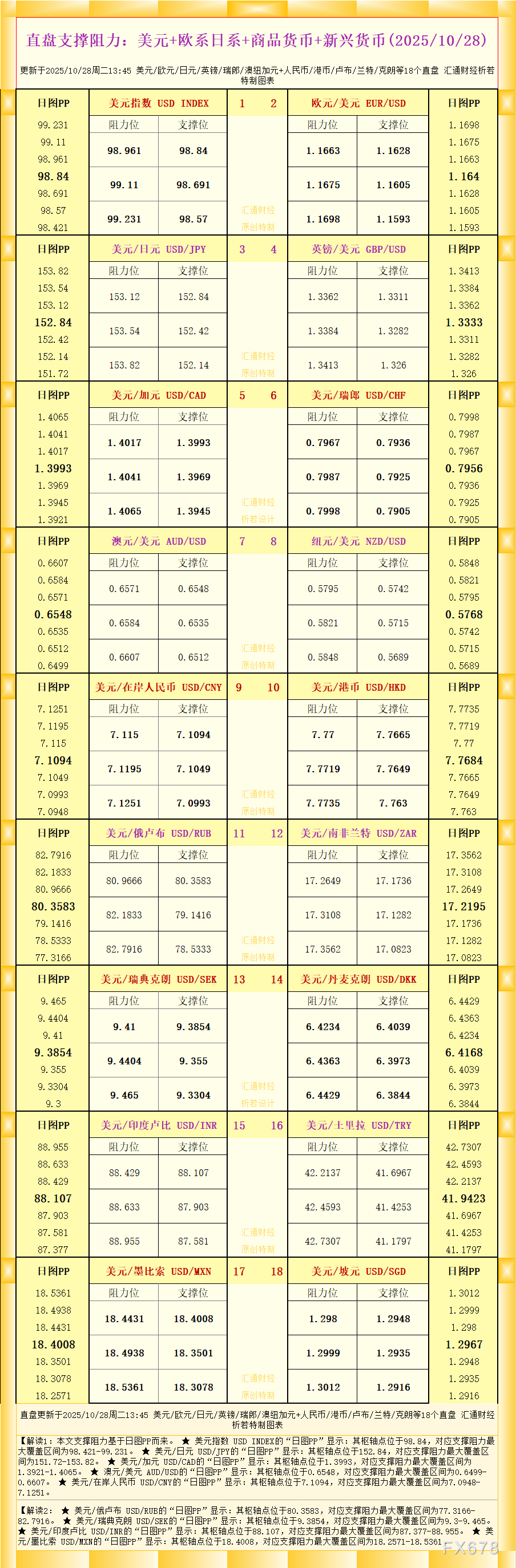

(美元指数日线图)

不过,虽然宣布将把每月1200亿美元的公债和抵押贷款支持证券(MBS)购买规模缩减150亿美元,但在何时可能通过升息开始下一阶段的政策“正常化”方面,美联储三缄其口。

鲍威尔表示,宣布开始减少购债后,官员们在加息方面可能会保持耐心,但如果通胀形势发展到需采取行动,美联储也不会退缩。

矽谷银行首席货币策略师Scott Petruska称,美联储声明发布后美元最初下跌可能是因为获利了结。会议结果公布前,美元被极度做多,现在仍然如此。

他还称,在下个季度剩下的时间里,美元仍将得到美债收益率相对较高带来的支撑,美联储表现出急于遏制通胀,并在某种程度上承认通胀持续的时间可能并不像他们最初认为的

那样短暂,美元仍是避险资产。

【美国新冠疫情两个月来改善势头遇阻】

美国过去两个月的新冠疫情改善可能即将结束,而疫情正成为季节性的潮起潮落。

这并不是说形势马上就要开始恶化,而是已经停止改善趋势,就像之前几轮一样。与2020年夏季新增病例激增类似,2021年的德尔塔变种浪潮在9月初达到顶峰,随后新增病例、住院和死亡人数出现持续两个月的下降。

现在,这种改善已经失去了60天来的积极势头,显示出对过去模式的重演。

总的来看,金价目前属于震荡下行阶段,但日内仍可能反弹。

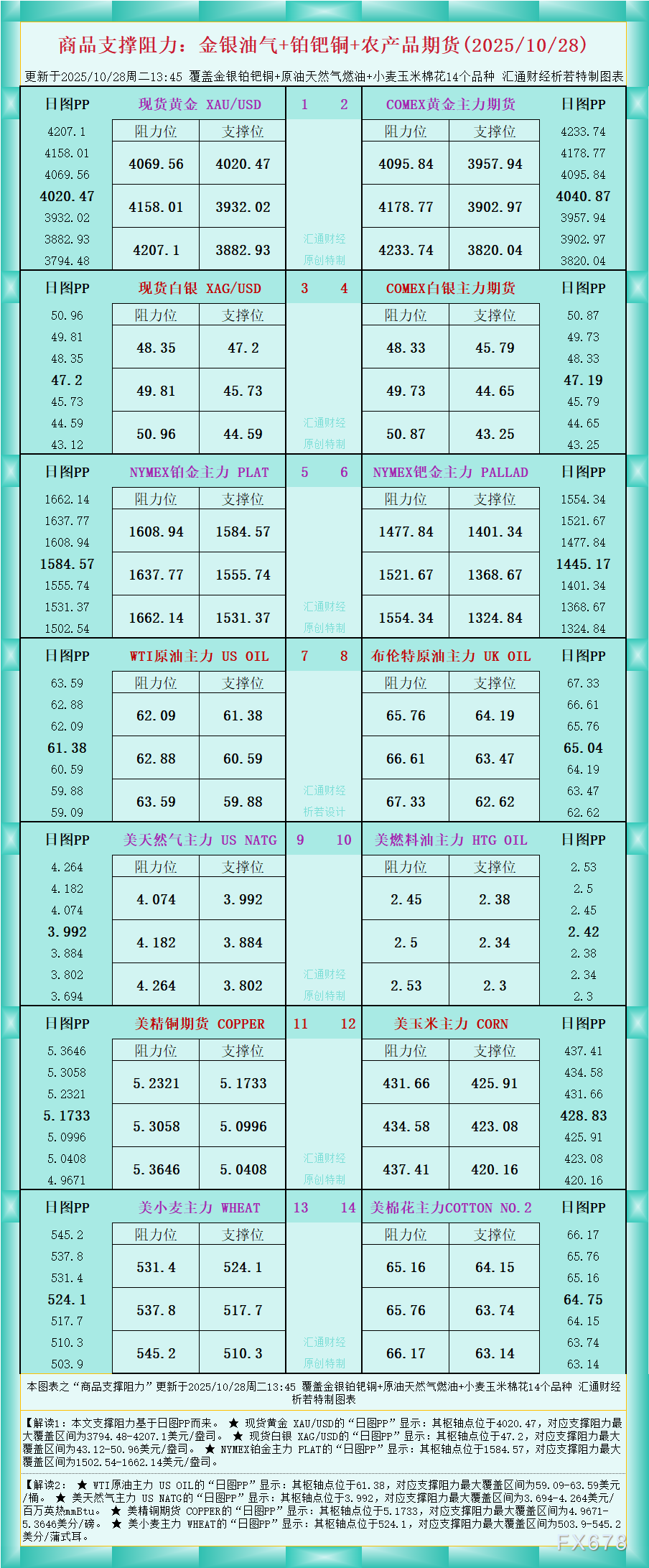

(现货黄金日线图)

北京时间8:40,现货黄金报1775.94美元/盎司。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号