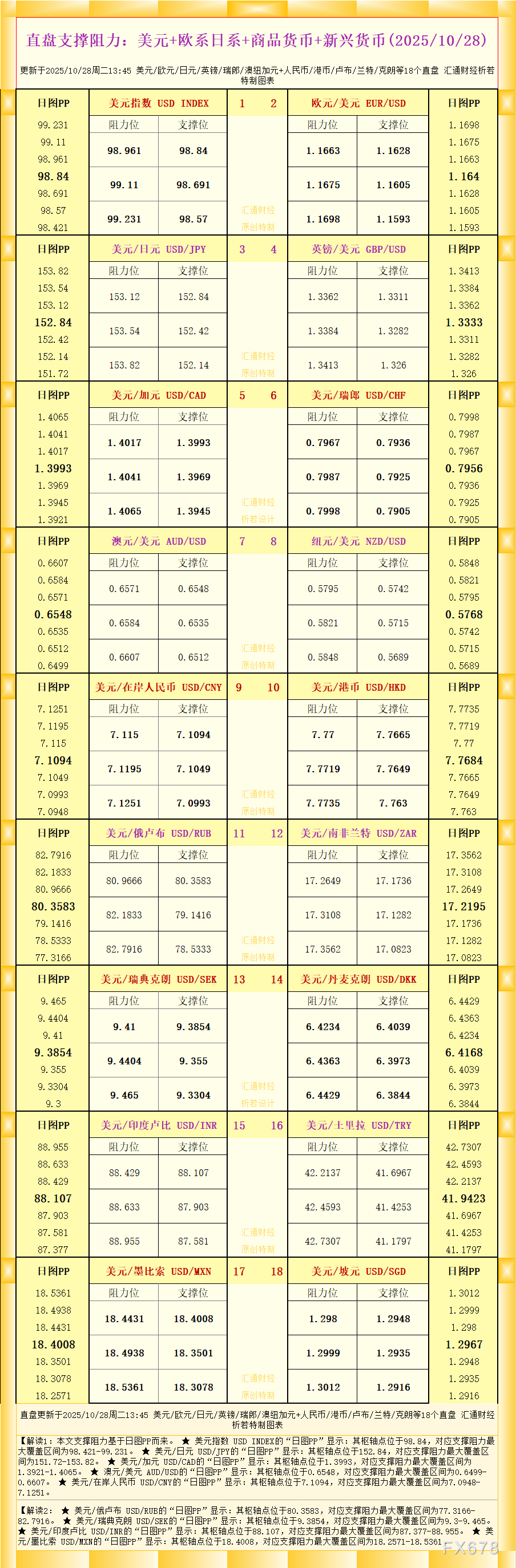

日内主要关注美国9月耐用品订单,加拿大央行决议也需要适当关注。

基本面利空

【道指和标普500指数创新高】

美国股指周二小幅收高,道琼斯工业指数和标普500指数创下新高,但由于Facebook公布季度业绩后下跌,涨幅受限。

Facebook下跌3.92%,对标普500指数和纳斯达克指数造成最大拖累,此前该公司警告称,苹果的新隐私规定调整将令其数字业务承压。Facebook股价自3月8日以来首次收于200日移动均线下方,跌破这一技术支撑位可能表明进一步下跌。

Kace Capital Advisors管理合伙人Ken Polcari表示:“Facebook还有其他问题,当然财报也没有那么出色。”

标普500指数创下新高,原因是受到大盘股的提振。英伟达上涨6.70%,创下247.17美元的收盘纪录高位,亚马逊和苹果分别上涨1.68%和0.46%。

(标普500指数日线图)

标普500指数成份股公司第三季度的收益或将同比增长35.6%,市场人士在揣摩企业将如何应对供应链瓶颈、劳动力短缺和通胀压力。

尽管标普11大类股几乎全线上扬,但公用事业类股和房地产类股等防御股表现最好,表明市场有些谨慎。

数据显示,美国10月消费者信心意外增强,对高通胀的担忧被劳动力市场前景改善所盖过。美国商务部在一份报告中称,9月新屋销售大增14.0%。

【美元微幅攀升,诸多央行召开会议前市场持稳】

美元周二微幅上扬,交投陷于窄幅区间,市场等待即将召开的央行会议,这些会议可能引发波动。

(美元指数日线图)

分析师表示,在一系列央行会议和经济数据公布之前,美元可能会继续持稳,这些会议和数据可能会改变人们对利率、通胀和增长率的看法。

FXStreet.com高级分析师Joseph Trevisani表示:市场目前只是稍作喘息。

加拿大央行将于周三开会,欧洲央行和日本央行将于周四开会。下周将召开会议的央行包括美联储、英国央行、澳洲联储、以及挪威央行。

日本央行周四召开会议时料将维持其大规模刺激计划,并下修今年的通胀预期,这表明其无意效仿其他央行准备退出危机模式的政策。

【美国10月消费者信心意外增强】

美国10月消费者信心意外增强,对高通胀的担忧被劳动力市场前景改善所盖过,暗示经济增长在经历了动荡的第三季后正在回升。

世界大型企业研究会周二的调查显示,消费者渴望在未来六个月购买住宅以及机动车和大件家电等高价商品。计划度假的美国人占比创2020年2月以来最高,之后不久美国就爆发了第一波新冠病毒感染。

“消费者在经历了低迷的第三季后更加乐观,这支持了2021年最后一季经济表现强劲的观点,”FWDBONDS首席经济学家Christopher Rupkey表示,“消费者知道劳动力市场吃紧给他们带来支持,那些因夏末消费者信心下降而预期将出现经济衰退的人将不得不改变想法。”

世企研10月消费者信心指数升至113.8,结束了此前的三个月连降,9月为109.8。这项更加侧重于劳动力市场的指标6月曾创下128.9的峰值。与之形成鲜明对比的是,密歇根大学的调查显示,10月初消费者信心下降。

消费者信心回升之际,新一波病毒感染正在消退。消费者对现状和短期前景都持乐观态度。接受访查的经济学家此前预测,10月该指数将降至108.3。

【美国9月份新建住宅销量升至半年来最高】

美国9月新建住宅销量增长至六个月以来最高水平,凸显出强劲的潜在需求。

周二公布的政府数据显示,新单户型住宅销量环比增长14%,至折合成年率80万套。接受调查的经济学家预期中值为75.6万套。

这些数据表明,近几个月来,在高房价和房源不足推动签约量跌破疫情前水平后,购房需求正在企稳。然而,由于持续的供应链和劳动力短缺导致房屋建设放缓,加之抵押贷款利率上升对购房者构成压力,阻碍因素依然存在。

Pulte首席执行官Ryan Marshall在声明中表示:“住房行业的需求继续强劲,但许多建材的生产和供应出现严重中断,正在延长整体建造周期。”

基本面利多

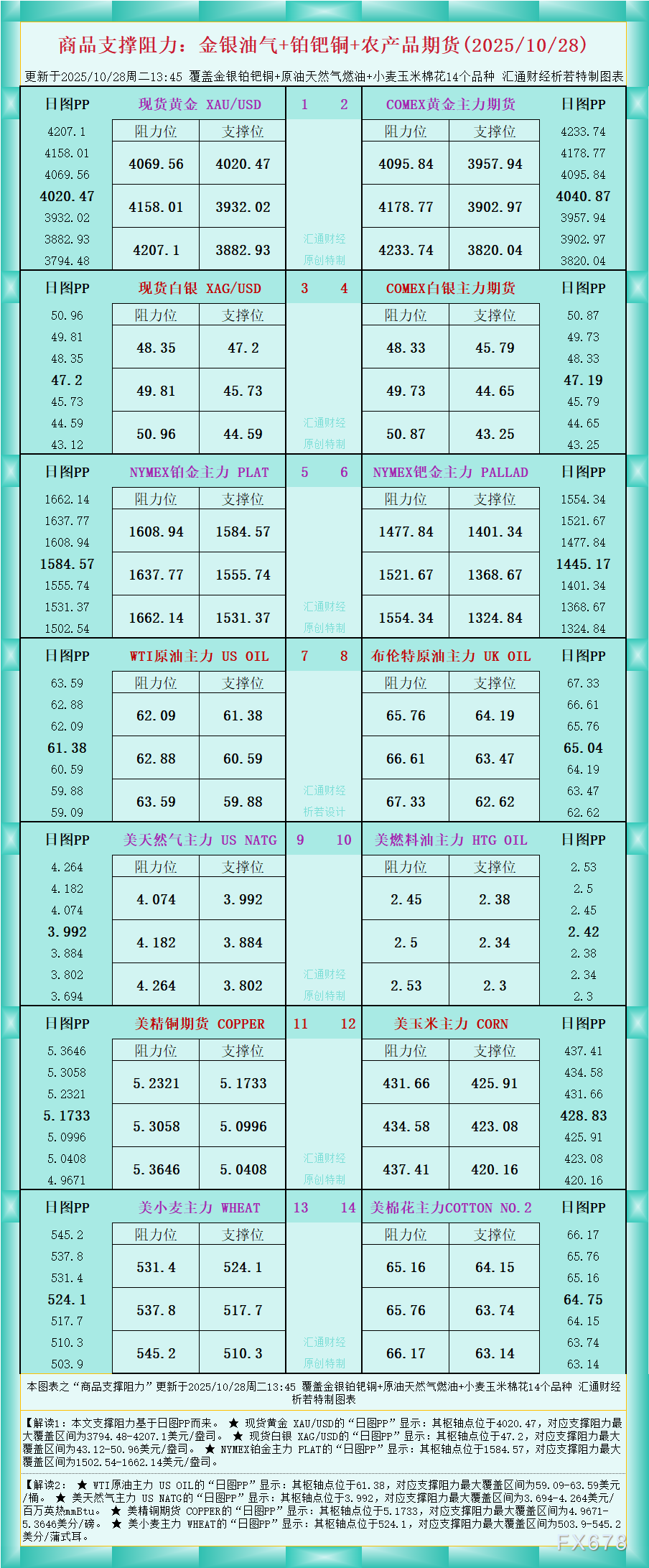

【10月26日黄金ETF持仓量:SPDR黄金持仓量增加1.74吨】

10月27日黄金ETFs数据显示,截止10月26日全球最大的黄金ETF-SPDR Gold Trust的黄金持仓量979.81吨,较上一交易日增加1.74吨。

【长债收益率降至一周低点】

美国公债收益率周二交投清淡,长债收益率连续第三个交易日下跌,因投资者关注下周的美联储会议,寻求联储自2018年12月以来首次加息时机的线索。

一系列优于预期的美国数据提振短期公债收益率,令收益率曲线趋平,因投资者预期美联储将很快升息。美国五年期和30年期公债收益率差收窄至86.9个基点。

周二公布的数据显示,美国10月消费者信心意外增强,对高通胀的担忧被劳动力市场前景改善所盖过,暗示经济增长在经历了动荡的第三季后正在回升。9月新屋销售大增14.0%,经季节调整后年率为80万户。

券商Etico Partners固定收益业务董事总经理Steve Feiss表示:“我认为目前的情况是,美国短债正加速消化美国升息忧虑。”

进一步推动美联储提前加息的因素是美国通胀率急升。

联邦基金利率期货显示美联储有70%的可能性在6月加息,尽管美联储缩减资产购买的计划如果从11月开始,也可能在6月结束。

总体而言,利率期货交易商还押注明年将有两次加息,第二次是在12月。

总的来看,尽管金价短线迎来调整,但整体走势偏强,上行趋势仍然有望延续,同时需要关注本周一系列重要数据对金价的影响。

(现货黄金日线图)

北京时间8:40,现货黄金报1793.56美元/盎司。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号