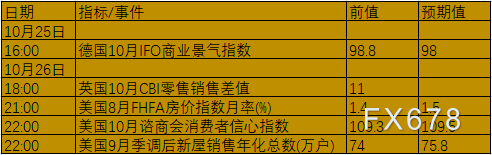

周一、周二关键词:德国商业景气、美国消费者信心

德国智库伊弗经济研究所上个月公布的数据显示,德国9月份商业景气指数依旧环比下跌,从8月的99.6点小幅下滑至98.8点。这已是该指数连续三个月环比下降。

伊弗经济研究所所长克莱门斯·菲斯特指出,德国的大部分受访企业不仅对行业经营现状的评估要比8月更加消极,对接下来数月的发展预期也持怀疑态度,特别是原材料和初期产品的供应瓶颈令德国经济承压,对工业界造成严重冲击。

目前德国10月IFO商业景气指数预期为98,比9月的98.8小幅下跌。

美国9月消费者信心意外连续三个月下滑,降到七个月以来最低,因新冠变种病毒Delta与通胀疑虑影响美国家庭消费意愿。

数据显示,美国9月谘商会消费者信心指数从8月修正后的115.2降至109.3,远低于市场预期的114.9。

谘商会主管Lynn Franco表示,9月的数据显示,消费者对经济状况与短期成长前景的担忧加剧,而住房、汽车、主要家电的消费意愿都再次回落。尽管对短期通胀担忧有所缓解,但通胀率仍居高不下。

Franco表示,消费者变得更价谨慎,今后可能会减少开销。

伴随10月的大宗商品价格上涨,市场对美国未来五年通胀的预期在周四升至15年来最高水平,这一趋势预计将进一步打击消费者信心,不过值得关注的是,随着圣诞节的临近,消费者提前进行采购货物,这可能提振消费者信心。

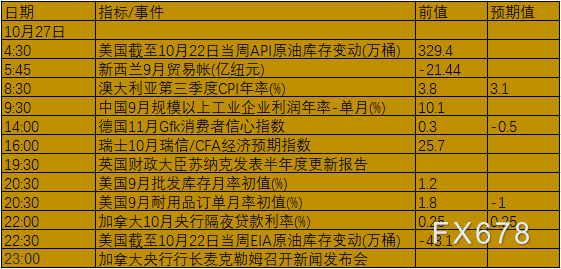

周三关键词:美国耐用品订单、加拿大央行决议、EIA

尽管电力短缺导致产出放缓,但是受工业品出厂价格上涨及上年同期基数较低影响,中国9月工业企业利润增速可能上升。

预计9月份工业企业利润同比增长15.0%,增幅高于8月的10.1%。

产品价格上涨可能提振企业利润,9月工业生产者出厂价格同比上涨10.7%,涨幅高于8月的9.5%。

价格上涨可能抵消工业增加值增速回落给企业利润造成的拖累。9月工业增加值同比增长3.1%,8月份增长5.3%。

数据显示,美国8月耐用品订单环比初值1.8%,预期0.7%,前值-0.1%。耐用品订单连续4个月出现改善,并回升至疫情之前的水平。

另外,9月Markit制造业PMI为60.7,创下4月来的最低,这可能给9月耐用品订单数据蒙上阴影。目前市场预计9月环比数据为-1%。

加拿大央行在9月的会议上将基准利率维持在0.25%不变,将资产购买计划规模维持在每周20亿加元,符合市场预期。

加拿大央行表示,供应链中断正在抑制某些行业的活动,许多地区新冠肺炎病例的增加对全球复苏的力度构成了风险;将继续致力于将政策利率保持在有效下限,直到经济疲软消退(预计经济疲软将在2022年下半年消退),从而可持续地实现2%的通胀目标。

加拿大央行行长麦克勒姆称,当决策者开始削减刺激措施时,第一步将是提高央行的政策利率,而不是减少债券持有量。

分析师普遍预计加央行到2022年底至少加息一次至0.50%,这很有可能在明年下半年实现。

最新的数据显示,美国截至10月15日当周EIA原油库存变动实际公布减少43.10万桶,预期增加200万桶,前值增加608.8万桶;汽油库存实际公布减少536.80万桶,预期减少95万桶,前值减少195.8万桶;精炼油库存实际公布减少391.30万桶,预期减少115万桶,前值减少2.4万桶。

分析师John Kemp指出,美国和经合组织的已开发经济体作为一个整体来看,商业石油库存,已经下降到低于新冠疫情前5年的平均水准。

IEA指出,欧洲和亚洲的能源危机,可能进一步使全球石油需求增加50万桶/日,并提高2021年和2022年全球石油需求预测。

分析师表示,这可能意味着今年冬天油价仍有进一步上涨的空间。

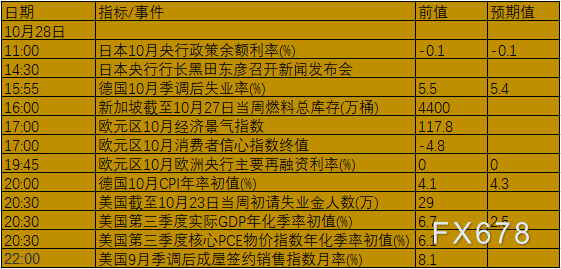

周四关键词:日本央行决议、欧洲央行决议、美国三季度GDP、初请、三季度核心PCE

在9月的决议中,日本央行一如普遍预期,维持短期利率在负0.1%,10年期公债收益率目标在近零水准不变,但对出口和工厂产出的看法更加黯淡,因亚洲工厂停工导致一些制造商的供应链中断。

日本央行行长黑田东彦称若有必要,将毫不犹豫地扩大宽松措施。

随着日本国内能源和原材料成本的上升,日本9月消费物价迎来18个月以来的首次上涨。但市场仍然预计日本央行的加息步伐是全球主要央行中最缓慢的。

欧洲央行可能在下周会议上为12月会议的资产购买重大决定进行铺垫。央行行长拉加德应该会坚持她对近来通胀高企不大可能持续的观点。为明年3月PEPP疫情资产购买计划到期后加大APP计划下每月债券购买步伐敞开大门。

用不了多久,仅能源成本一项带来的物价压力就足以推动整体通胀超出欧洲央行2%的目标。

管委会可能暂不理会通胀的上升—基本价格压力涨幅依然不大,而就业市场还有很大增长空间。

欧洲央行可能会继续认为经济面临的风险“总体平衡”,尽管下行风险要大于上行风险。

华尔街看衰美国三季度经济的情绪升温。8月高盛宣布将美国三季度GDP增长预期从8.5%下调至5.5%。

摩根士丹利在最新报告中,下调美国三季度GDP预期,从之前预计的6.5%猛砍至2.9%。

疫情、供应链瓶颈以及通胀高企等因素持续拖累美国经济,而政府刺激支出带来的经济增长的动力已提前释放。

初请数据方面,本周数据表现不错,下周有望继续改善,显示劳动力市场正在逐渐走向复苏,尽管步伐较为缓慢。

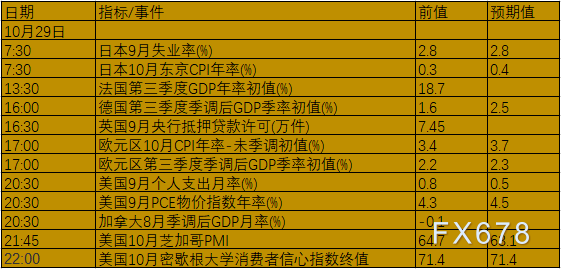

周五关键词:欧元区GDP、CPI、美国PCE、个人支出、加拿大GDP

受欧元区各地消费服务强劲反弹推动,欧元区经济预计将继续保持非常强劲的增长。不过,我们将第三季度GDP增长预期从之前的增长2.0%略微下调至增长1.8%,并预计第四季度经济增速将进一步放缓。

全欧各地疫苗接种的推进让第三季度服务业大范围重新开放成为可能。第二季度大部分时间,法国和德国酒店业以及欧元区旅行一直受到严格控制措施的限制。我们预计酒店和娱乐服务业将强劲反弹,推动欧元区GDP较前一季度最多增长1.5%。

相比之下,经济其他领域的活动则更为淡静。在第二季度扩张后,受供应链问题扰乱工厂和建筑工地影响、尤其在德国,第三季度制造业和建筑业产值基本持平。

随着供应链问题持续到今年年底和明年年初,加上消费服务业复苏减速,我们预计第四季度GDP增速将放缓至1.1%。不过,欧盟复苏基金的部署将有助于推动欧元区整体经济活动,并应该在接下来几个季度支持经济保持相对增长。

欧元区经济年底前将重返大流行前水平。

欧元区9月通胀率达到3.4%(上一次通胀率达到这一水平是在2008年),并且通胀率本月有望再次出现能源推动的上涨。我们预计10月份整体通胀率将达到3.7%,而核心通胀率应持稳在1.9%。我们预计整体通胀率将在11月份达到4.1%的峰值。

自去年年底以来,欧元区整体通胀率以令人头晕目眩的速度上升,且上升势头还在持续。尽管如此,通胀率上升在很大程度上是由更高的能源成本驱动的。由于该地区的电力和天然气价格飙升,道路燃料成本再次上涨,我们预计,相比9月份,10月份能源将推动通胀率提高0.3个百分点。出于同样的原因,11月将进一步提高0.3个百分点。

随着能源价格继续上涨以及旅游相关服务的统计效应加大,下个月整体通胀率可能会跃升至 4.1%,核心通胀率可能会跃升至2.1%。尽管如此,我们预计这应该是数据触及的峰值,整体和核心通胀率应会开始逐渐下降,因为一些一次性影响开始减退。这些一次性影响包括来自德国的临时减税、疫情后道路燃料成本的复苏以及HICP篮子所使用权重的统计影响。

欧元区一半以上的通胀是由能源价格推动。

在美国非农数据持续两个月爆冷之后,供应链问题仍然存在,通胀担忧持续升温,因此有理由相信美国9月PCE物价指数将继续攀升,目前市场预计为4.5%,前值4.3%。

个人支出数据料将小幅放缓,这与消费者信心持续下滑有关。

加拿大7月国内生产总值(GDP)下降0.1%,好于此前预估的下降0.4%,在加拿大统计局监测的20个工业部门中,有13个行业出现增长,其中酒店和餐馆的增长幅度最大,连续第2个月实现两位数增长。

加国经济在第二季度出现收缩,年初时几乎没有人预料到会出现这种倒退。但最新的国内生产总值(GDP)数据显示,加拿大经济将避免双底衰退,因为似乎有足够的动能避免连续第2个季度出现萎缩。

统计局8月对GDP的初步估计显示,加拿大经济增长了0.7%。考虑到加拿大经济的月增长率往往约为0.2%,这将是一个强劲的结果。

多伦多道明银行经济学家塔纳巴拉辛加姆表示:“全国各地进一步重新开放,推动了高接触服务业的强劲反弹。这种强劲势头一直持续到8月,这是加拿大统计局对8月GDP预估健康的一个关键原因。”

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号