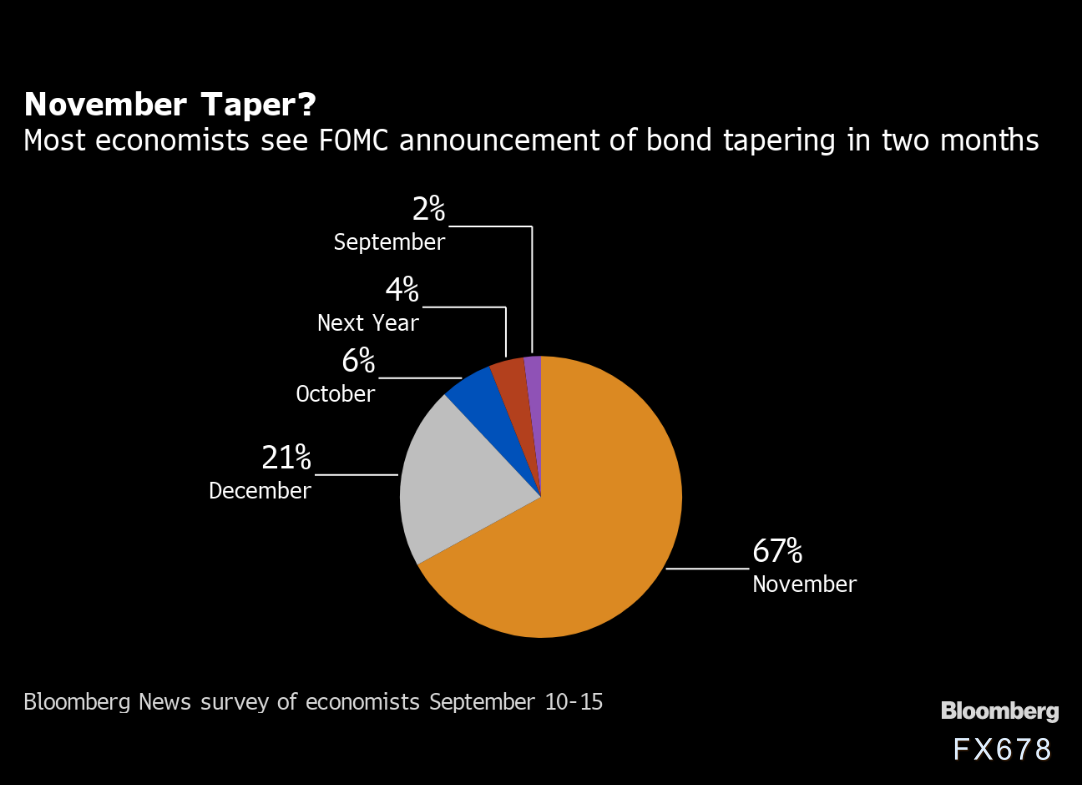

何时宣布缩减购债?

彭博调查的经济学家预计美联储会发出减码暗示,并在11月正式宣布。

根据最新的路透调查,超过60%的经济学家预计首次缩减购债将在12月发生。

外汇分析师Kathy表示,毫无疑问,“缩债”将被讨论,很可能在新闻发布会上提及,但决定市场如何回应的一个问题是“缩债”的开始日期。

他表示,最新的非农和通胀数据出人意料,加上市场波动加剧,几乎可以肯定美联储明天不会提供任何具体指引。相反,他们可能会承认经济放缓,但对复苏有信心。

他预计鲍威尔会确认今年开始缩债,但现在决定是在11月还是12月开始还为时过早。

鲍威尔在8月份曾表示,他认为通胀已经达到了门槛,并且在就业方面看到了“明显进展”,因此今年可能适合缩减债券计划。

在8月份意外增加了23.5万个非农就业岗位后,美联储官员们可能需要更多的非农报告来证实就业领域取得了实质性的进一步进展。在此情况下,11月2-3日的政策会议上宣布减少债券购买将是一个不错的选择,届时可以根据10月非农报告的情况做出最新的政策研判。也有分析人士指出,美联储11月初的会议将在其看到10月就业数据之前举行,这可能会让政策制定者在12月之前犹豫不决。

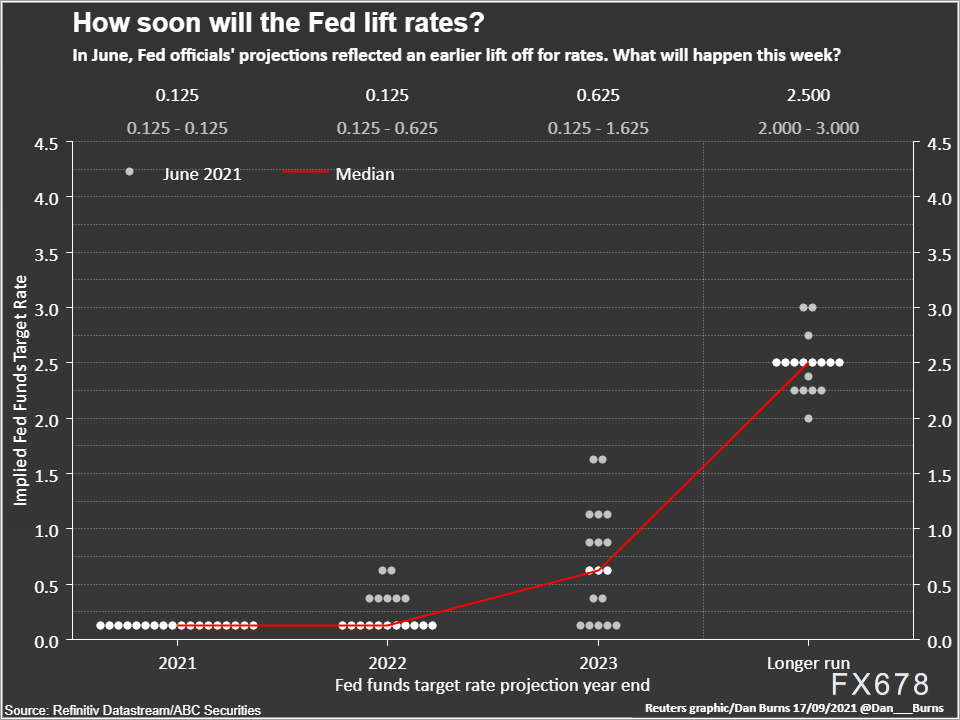

点阵图偏鹰or偏鸽?

巴克莱驻纽约首席美国经济学家Michael Gapen在提到购债和利率时表示:“你手头有两个工具,如果你在使用其中一个工具方面取得了进展,那意味着另一个也是如此。”

美联储每个季度会公布一次“点阵图”,该点阵图显示了在不具名的情况下决策者对经济增长、就业和通胀,以及加息时间的预测。

点阵图将显示大多数决策者是否坚持了最近表达的观点,即新冠Delta变种病毒对经济的影响只是短暂的,该病毒目前造成动荡和不确定性,削弱了经济活动。本周的点阵图还将首次展示美联储官员对2024年的预期。

联邦公开市场委员会设定了三项加息条件:第一通胀率必须达到2%,第二通胀率势必会在一段时间内超过2%;第三劳动力市场必须处于充分就业状态。

6月点阵图显示,有7名委员预计将会在2022年加息,13名名委员预计2023年将加息。相比之下,3月时有4名委员预计会在2022年加息,7名委员预计2023年将加息。

此次点阵图如果显示支持2023年前加息的官员阵营在增加,将被市场解读为鹰派,反之,将被市场解读为鸽派。

高通胀会证明是暂时的吗?

美联储官员大致分为两个阵营,其中鹰派对通胀持谨慎态度,倾向于必要时较快减码,为2022年下半年加息铺平道路。

另一方是“通胀暂时论”派,其中可能包括主席鲍威尔,理事布雷纳德,明尼阿波利斯联储主席卡什卡利等鸽派官员。

他们认为疫情相关的供应链扭曲情况会随着时间的推移而缓解,从而降低通胀压力。他们还没有准备好就疫情消退时劳动力市场规模或人们的工作意愿得出结论。这些人士希望从更多数据中寻找线索。

支持何时加息的关键论点是,美联储是否能够在收紧之前等到其想要的经济改善,或者不断上升的价格压力是否会迫使其采取行动。

美国8月CPI涨幅回落,同比上涨5.3%,符合预期,略低于前值5.4%,核心CPI同比上涨4%,不及预期的4.2%以及前值4.3%,显示美国通胀或已见顶。这将支持鲍威尔的论点,即高通胀将是暂时的。

但目前尚不清楚推动整体价格上涨的供应链中断何时会缓解。此外,对冠状病毒变种传播的新限制也可能是通货膨胀加速或保持在较高水平的潜在因素。

周三公布的经济预测可能会显示决策者的广泛通胀预测,他们可能对通胀风险是上行还是下行仍然存在分歧。

经济预测

政策制定者在3月、6月、9月和12月会议后发布的经济增长和就业预测将提供洞察力,了解决策者是否担心增长和就业可能落后于通胀,从而使美联储陷入困境政策常态化。

一些投资者担心美国经济可能进入滞胀期,即使增长乏力,定价压力也会上升。

美国银行本月早些时候发布的一份报告显示,在这种环境下,通常很少有资产类别表现良好,投资者纷纷涌入被认为表现更好的资产。

MBS和国债削减比例

自大流行开始以来,美国中央银行每月购买800亿美元的美国国债和400亿美元的抵押贷款支持债券。

随着美联储官员淡化购买MBS导致全国房价创纪录的前景,关于美联储可能会在国债之前或以更快的速度减少购买抵押贷款支持证券的猜测已经消退。

鲍威尔在7月表示,他预计美联储将同时减少对美国国债和MBS的购买。

尽管如此,投资者仍将密切关注是否有迹象表明该政策正在被重新考虑。

机构观点

澳洲联邦银行:美联储点阵图或影响美国联邦公开市场委员会(FOMC)的反应

澳洲联邦银行预计美元将在即将召开的FOMC政策会议之前保持在窄幅波动。由于8月美国劳动力市场复苏受挫以及新冠重症病例激增,货币政策可能会保持不变,因此FOMC可能在宣布缩减资产购买之前等待。澳洲联邦银行表示,FOMC可能会讨论与德尔塔毒株相关的(供应)中断如何推迟工人重返劳动力市场。尽管如此,潜在通胀升高也可能导致更多FOMC委员在点阵图中预测在2022年开始利率紧缩周期。

机构前瞻美联储利率决议:美联储将就缩债放出信号 市场可能震荡

在9月22日的会议上,我们预计美国联邦公开市场委员会(FOMC)与会者将研究近期疲软的国内活动数据,并将如鲍威尔在杰克逊霍尔年会上所说的那样,暗示将在今年晚些时候开始逐步减少资产购买。然而,随着美国政府债务上限僵局带来的不确定性上升,美联储本周的表态可能比市场预期的更强硬。若本次经济预期抬高了通胀预期并表示将加快缩债步伐,可能加剧避险情绪。

机构前瞻美联储利率决议:鲍威尔将再次面临点阵图困境

美联储主席鲍威尔本周再次面临“点阵图困境”的风险,此前,他曾强调, 美联储的缩债决定不应主张对相关官员加息预期的猜测。然而,如果利率决议后的点阵图显示官员们正在考虑加息,鲍威尔的这一主张可能难以得到贯彻。有报道称,点阵图可能会显示,官员们预计加息时间可能会提前,最早会在2022年,由于通胀可能会持续走高,未来几年的加息幅度可能会超过今年早些时候的预期。

机构前瞻美联储利率决议:美联储意外鹰派的政策风险支撑美元

尽管避险情绪暂时减弱,但美元避险吸引力的持续,将限制其跌势,市场对美联储周三意外公布鹰派政策的风险仍持谨慎态度。 投资者仍预计美联储将在本周发出缩减QE的信号,但在2021年底前不会开始缩减QE,因此美联储的点阵图上升可能引发鹰派意外和美元走强。然而,尽管鹰派意外会点燃美元的需求,但美元的涨势可能有限,因为市场不像6月会议前那样缺少美元,周四仍面临美元PPI跌至负值的风险。

机构分析:美联储本次会议为缩减购债预热

美国8月CPI涨幅回落,同比上涨5.3%,符合预期,略低于前值5.4%,显示美国通胀或已见顶。市场普遍预期美联储在11月或12月会议上正式提出缩减购债。我们认为缩减购债会在年内落地,并在明年7月完成。9月会议将为其预热,不会对市场产生明显冲击。

富国银行首席经济学家Jay Bryson:本周美联储会议或提供缩债线索 料于11或12月会议上宣布缩债

除非经济复苏在未来几个月完全脱离轨道,否则我们相信美联储将在11月或12月的FOMC会议上宣布缩减购债规模。预计FOMC可能会在本周会议结束时修改声明措辞,就何时开始缩减购债提供一些线索。例如,调整声明的第一句话和/或将经济前景的风险描述为更加“平衡”,可能意味着FOMC相信缩减购债迫在眉睫。包括9月美国非农报告在内,如果未来几周经济数据有足够的改善,美联储官员可能会在整个10月期间利用公开言论暗示将在11月开始缩减购债规模。

Insight Investment:料此次美联储会议不会宣布缩债

Insight Investment的投资组合经理Scott Ruesterholz和Gautam Khanna称,最新的美国通胀数据显示通胀已见顶,为实现美联储认为通胀将是暂时现象的基本假设迈出了第一步。他们表示,即将召开的美联储会议"极不可能"宣布缩减购债规模。假设9月出现强劲的就业报告,那么美联储将会在11月宣布缩债。虽然通胀飙升是暂时的,但短期内不会恢复到2%。预计到2021年年底,美国年度CPI将保持在4%左右,并在2022年年中之前保持在3%以上,直到2022年底进一步下降。

金融服务机构Bankrate前瞻美联储FOMC:前景导致缺乏共识

预计美联储可能会在9月的会议上制定退出策略,前提是不造成混乱。令人失望的8月美国就业报告对劳动力市场反弹的活力提出了质疑,与此同时CPI正处于13年来的最高水平,引发了对资产泡沫的担忧。Bankrate首席金融分析师Greg McBride表示:“前景导致了(市场)缺乏共识。德尔塔毒株肯定会导致经济的某些方面出现疲软,对美联储的一些成员来说,这足以让他们暂停。而美联储的其他成员可能认为,最近的经济疲软只不过是道路上的颠簸,但较长期的复苏是完整的。”

西太平洋银行前瞻美联储FOMC:强劲增长预期将得到确认

自7月FOMC会议以来,美国已经为缩减QE奠定了基础,但也有许多令人失望的重大数据。尽管8月非农数据未达预期,我行将预期美联储宣布缩债的时间从9月推迟至12月,但我行仍预计这一过程将从2022年1月持续至6月。此后,美国的经济活动和就业增长应保持强劲,这将使围绕政策的叙述转向加息。此次会议上,预计这两个阶段的政策前景都应该得到展示,强劲的增长预期将得到确认,通胀将处于目标水平。预计虽然叙述将涵盖风险,但经济的机遇应该是重点。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号