美联储经济复苏持谨慎乐观态度,一些官员暗示愿在“某个时候”讨论收缩购债

美联储4月货币政策会议纪要显示,与会委员一致认为,经济仍远未达到美联储的目标,与会委员认为当前的政策立场和指引仍然是适当的,许多与会委员指出,财政刺激、疫苗接种推进、被压抑的需求和高水平储蓄将继续支撑消费者支出。系统公开市场操作帐户(SOMA)经理指出,如果未来几个月隔夜利率面临下行压力,可能导致联储考虑对管理利率进行适度调整,以下为纪要主要内容。

许多与会委员讨论了材料和劳动力短缺以及供应链瓶颈等可能制约制造业和其他行业复苏步伐的报告。几位美联储政策制定者提出了在充分明显地引发政策反应之前,通胀将升至“不受欢迎”水平的风险。许多与会委员指出,地区联系人看到休闲、旅游和酒店行业的活动有所增加。“多位”美联储政策制定者指出,可能还需要一段时间才能达到取得实质性进展这一门槛。

几位与会委员报告称,农业状况有所改善,农民的收入受到农作物价格上涨和联邦救助款的支持,一些与会委员指出,劳动力市场复苏在不同族裔、不同收入群体和不同行业之间仍然不均衡,许多与会委员表示,企业联系人在雇佣员工方面遇到了困难,这可能反映了提前退休、健康问题、育儿责任和失业保险福利领取范围扩大。

多位美联储政策制定者认为,如果经济继续快速增长,在未来政策会议上的“某个时候”开始讨论缩减购债规模是合适的,许多与会委员表示,相对于大流行前的水平,劳动力市场限制压低了劳动参与率,一些与会委员指出,联系人说劳动力需求增加已经开始带来一些薪资上行压力。

几位美联储政策制定者指出,企业和家庭债务的脆弱性处于“适度”水平,几位与会委员表示,在受疫情严重影响的行业中,一些企业正在缩减规模,抑或一些企业专注于削减成本或提高生产率,特别是通过自动化,一些美联储政策制定者认为房贷延期支付计划可能掩盖了脆弱性,与会委员预计随着大流行早期的低数值不再被计算在内,通胀将在短期内超过2%。

美联储工作人员向政策制定者简要介绍了一些可能与判断回购市场安排是否应成为永久性工具有关的考量,美联储工作人员的简要介绍指出,常设回购操作可被视为有助于防止出现可能蔓延至其他隔夜市场的资金紧张状况,几位与会委员指出,资本市场的风险胃纳仍处于高水平,与会委员普遍预计,在短期效应消退后,通胀指标将有所回落,工作人员还指出,与不设立常设回购操作的情况相比,常设回购安排可能会激励使用该安排的非银行机构承担更多的流动性风险。

几位委员指出,如果风险胃纳下降,资产价格下跌可能对实体经济产生不利影响,多位与会委员指出,房地产市场估值压力有所上升,多位与会委员表示,供应链瓶颈和投入短缺问题可能不会很快得到解决,这些因素可能会在今年以后给价格带来上行压力。

展望未来,与会委员预计随着时间的推移,通胀将与实现委员会的目标一致,一些与会委员指出,在一些行业,供应链中断持续的时间似乎比最初预期的更长。尽管预期短期内通胀指标会出现波动,但多位与会委员表示,长期通胀预期指标仍牢牢锚定在与实现长期目标大体一致的水平,一些与会委员提到,如果暂时性因素变得更加持久,通胀前景面临的上行风险。

多位委员开始考虑调整政策,但4月就业数据或令其三思

美联储4月会议记录显示,鉴于经济继续强劲复苏,“多位”美联储官员似乎准备开始考虑调整货币政策。但自上次会议后出炉的数据可能已经显示经济状况有所改变。

会议记录显示,“多位与会委员认为,如果经济继续朝着(政策制定)委员会的目标快速取得进展,在未来政策会议上的某个时候开始讨论缩减购债规模是合适的,”这是迄今美联储最明确的提及可能调整危机对抗时期的债券购买计划。

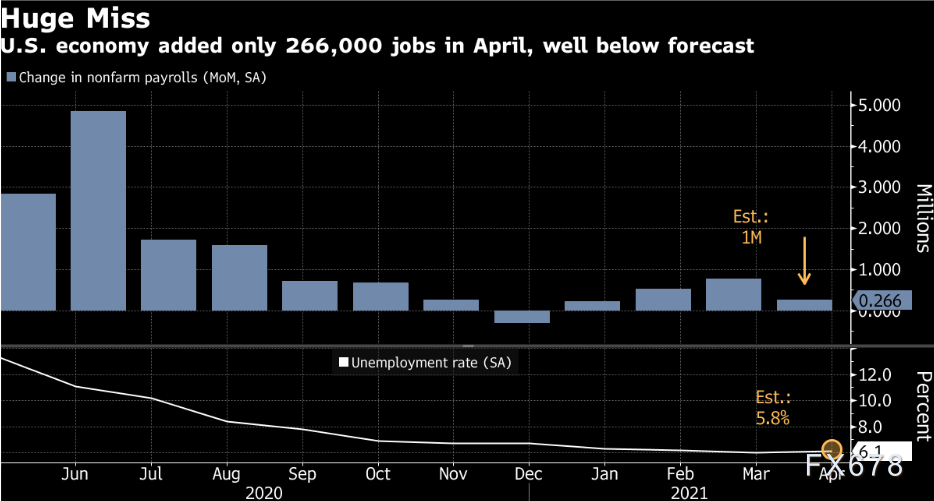

不过本月出炉的数据显示4月美国就业增长乏力,这可能给上述观点造成了打击。尽管通胀上升,会议记录中也提到了这一担忧,但上月仅新增26.6万个就业岗位,标志着美联储让经济恢复充分就业的努力几乎没有取得进一步进展。

会议记录公布后,美国股市跌势加剧,而美国10年期公债收益率升至1.683%。

美联储官员承诺保持超宽松危机应对政策不变,押注上月消费者物价意外急升源于暂时性因素,这些因素将自行缓解,且美国就业市场需要更多时间让人们重返工作岗位。

不过会议记录显示,美联储开始努力应对在让规模达20万亿美元的美国经济完全重启之际新出现的困难。新出现的物流挑战让美联储在鼓励充分就业和让通胀受控这两个目标之间出现了潜在的冲突。

圣路易斯联储主席布拉德周三稍早表示,鉴于就业市场仍远未达到美联储的目标,且美国单日死亡病例数仍有数百例,“现在开始讨论缩减购债规模还为时过早。”

布拉德补充称,只有在这场卫生危机得到更全面控制后,美联储才应考虑减少对经济的支持。“在未来几周,情况可能会变得更加明朗,”他在一个线上经济论坛发表讲话后对记者表示。

美联储处于两难境地

美联储纪要显示上次会议上,至少有部分委员在考虑采取行动,缩减去年春季推出的货币政策支持,这些支持旨在帮助经济挺过大流行引发的衰退。

不过,花旗经济学家Andrew Hollenhorst和Veronica Clark本周写道,从上次会议后出炉的数据来看,会议记录“基本上已经过时了”。

上述二人仍预计美联储将在12月开始缩减每月1,200美元的资产购买步伐,前提是“5月就业报告强劲”,5月就业岗位至少增加75万。

这在很大程度上将取决于5月的数据是否能够让美联储在4月面临的困境开始得到解决。与此同时,4月通胀上升的速度快于预期。

美联储将在6月召开下一次会议,届时官员们不仅将发布新的政策声明,还将发布最新的经济增长、通胀、失业率以及美联储指标隔夜利率适当路径的预期,目前该指标利率维持在近零水平。

利率市场提高美国加息预期,受美联储会议纪要推动

美国国债走低,交易员提高对美联储加息预期,此前公布货币政策会议纪要激发了市场对收紧货币政策的讨论。

欧洲美元期货市场目前预计,到2022年末,美联储可能加息约20个基点,大约是标准加息幅度25基点的五分之四。国债期货市场成交量巨大,10年期收益率一度上涨5个基点至1.68%,创下5月13日以来最高水平。

欧洲美元市场显示,交易员预计到2022年加息幅度可能额外增加2个基点,目前预计到2023年9月前会进行两次加息,每次幅度25基点。

美元指数在美联储会议纪要提及讨论缩减QE前景后跳升逾30点,触及两日新高90.28。美联储加息预期的升温料支撑美元。

技术面来看,若突破90.90将打开看向91.06的大门,最后是91.43,下行方面,初始支撑位位于89.68,此后依次为1月6日低点89.20和2018年3月低点88.94。

北京时间8:40,美元指数报90.16/18。

静

静

沪公网安备 31010702001056号

沪公网安备 31010702001056号